Системно значимые кредитные организации

Центральный банк РФ утвердил перечень системно значимых кредитных организаций, доля которых в совокупных активах банковского сектора страны составляет более 60%.

Методика отнесения банков к системно значимым определена Указанием ЦБ РФ от 22.07.2015 №3737-У и включает количественные показатели деятельности, критерии международной активности, а также прочую информацию о кредитных организациях.

К количественным показателям отнесены следующие:

- активы;

- размещенные средства;

- привлеченные средства;

- объем вкладов физических лиц;

- обобщающий результат.

К международно активным банкам относятся:

- головные кредитные организации банковских групп, доля активов зарегистрированных на территории иностранного государства участников которых превышает 10% совокупной величины активов банковской группы;

- кредитные организации, у которых совокупный объем средств, привлеченных от нерезидентов, превышает 100 миллиардов рублей;

- кредитные организации, входящие в состав банковской группы или холдинга, головная организация которой является нерезидентом РФ и рассчитывает норматив краткосрочной ликвидности в соответствии с пруденциальным режимом (т.е. гарантирующим устойчивость и соблюдение интересов клиентов), действующим в стране местонахождения головной организации.

Прочая информация о кредитных организациях, в соответствии с Приложением 3 к Указанию ЦБ РФ №3737-У, включает в себя 10 показателей, характеризующих степень влияния головной организации на деятельность банковской группы или холдинга.

Перечень системно значимых кредитных организаций утверждается ежегодно Председателем Центрального банка РФ по представлению Комитета банковского надзора. В 2019 году в перечень включены 11 банков:

НАО АКЦИОНЕРНОЕ ОБЩЕСТВО ЮНИКРЕДИТ БАНК, НАО ГАЗПРОМБАНК (АКЦИОНЕРНОЕ ОБЩЕСТВО), ПАО БАНК ВТБ, НАО АКЦИОНЕРНОЕ ОБЩЕСТВО АЛЬФА-БАНК, ПАО СБЕРБАНК РОССИИ, ПАО МОСКОВСКИЙ КРЕДИТНЫЙ БАНК, ПАО БАНК ФИНАНСОВАЯ КОРПОРАЦИЯ ОТКРЫТИЕ, ПАО РОСБАНК, ПАО ПРОМСВЯЗЬБАНК, НАО АКЦИОНЕРНОЕ ОБЩЕСТВО РАЙФФАЙЗЕНБАНК, НАО АКЦИОНЕРНОЕ ОБЩЕСТВО РОССИЙСКИЙ СЕЛЬСКОХОЗЯЙСТВЕННЫЙ БАНК.

Подписчики Информационно-аналитической системы Глобас имеют возможность ознакомится с деятельностью всех банковских и небанковских кредитных организаций, а также их филиалов с действующими и отозванными лицензиями. Всего в системе представлены более 6700 банков и около 150 тысяч организаций, деятельность которых регулируется Центральным банком РФ.

Тенденции в работе детских лагерей отдыха

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших организаций детского оздоровительного отдыха.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2013 - 2018 годы) детские оздоровительные лагери (ТОП-100). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией ТОП-100 по размеру чистых активов является ООО ДЕТСКИЙ ОЗДОРОВИТЕЛЬНЫЙ ЛАГЕРЬ-ПАНСИОНАТ ИМ. А.В. КАЗАКЕВИЧА, ИНН 9104000322, Республика Крым. В 2018 году чистые активы компании составляли 106 млн рублей.

Наименьшим размером чистых активов в ТОП-100 обладало ООО ДЕТСКИЙ ОЗДОРОВИТЕЛЬНЫЙ ЛАГЕРЬ ОРЛЕНОК-ЮГ, ИНН 9101006904, Республика Крым. Недостаточность имущества этой компании в 2018 году выражалась отрицательной величиной -38 млн рублей.

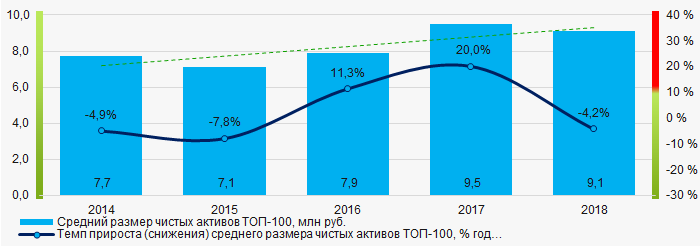

За пятилетний период средние размеры чистых активов имеют тенденцию к увеличению (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов ТОП-100 в 2014 – 2018 годах

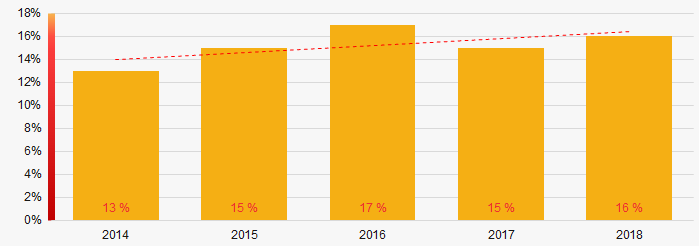

Рисунок 1. Изменение средних показателей размера чистых активов ТОП-100 в 2014 – 2018 годахДоли компаний с недостаточностью имущества в ТОП-100 в последние пять лет имеют тенденцию к росту (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-100

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-100Выручка от реализации

Крупнейшей компанией ТОП-100 по размеру выручки является ООО ДЕТСКИЙ САНАТОРНО-ОЗДОРОВИТЕЛЬНЫЙ ЛАГЕРЬ МОРСКАЯ ВОЛНА, ИНН 2365013436, Краснодарский край. В 2018 году выручка компании составила 304 млн рублей.

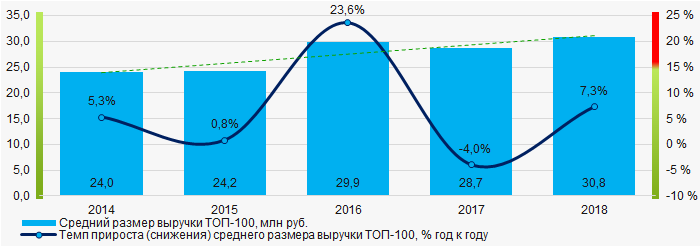

В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 3).

Рисунок 3. Изменение средних показателей выручки ТОП-100 в 2014 – 2018 годах

Рисунок 3. Изменение средних показателей выручки ТОП-100 в 2014 – 2018 годахПрибыль и убытки

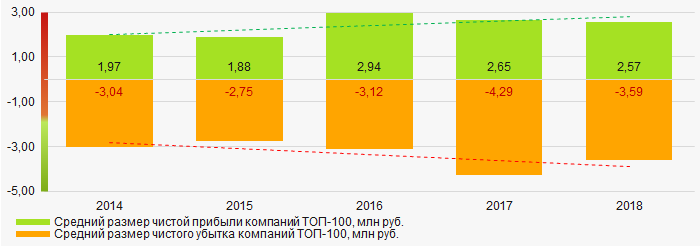

Крупнейшей компанией ТОП-100 по размеру чистой прибыли является ООО СПОРТИВНО-ОЗДОРОВИТЕЛЬНЫЙ ЛАГЕРЬ ДЕТСКИЙ ГОРОДОК САЛЮТ, ИНН 5075029454, Московская область. В 2018 году прибыль компании составила 41 млн рублей.

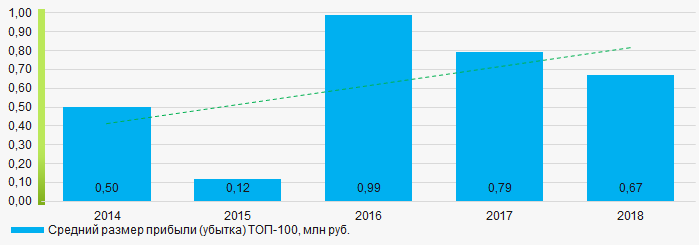

За пятилетний период наблюдается тенденция к увеличению прибыли (Рисунок 4).

Рисунок 4. Изменение средних показателей прибыли (убытка) ТОП-100 в 2014 – 2018 годах

Рисунок 4. Изменение средних показателей прибыли (убытка) ТОП-100 в 2014 – 2018 годахЗа пятилетний период средние значения показателей чистой прибыли компаний ТОП-100 увеличиваются, при этом растет и размер чистого убытка. (Рисунок 5).

Рисунок 5. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-100 в 2014 – 2018 годах

Рисунок 5. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-100 в 2014 – 2018 годахОсновные финансовые коэффициенты

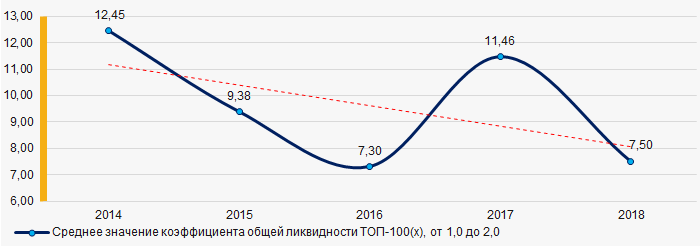

За пятилетний период средние показатели коэффициента общей ликвидности находились значительно выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к снижению. (Рисунок 6).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 6. Изменение средних значений коэффициента общей ликвидности ТОП-100 в 2014 – 2018 годах

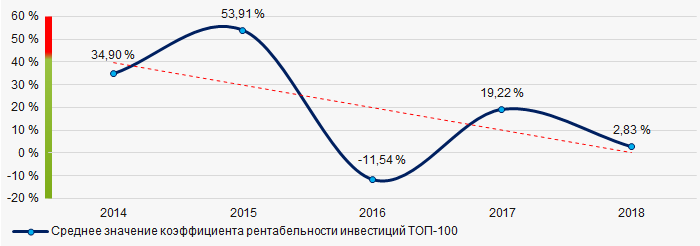

Рисунок 6. Изменение средних значений коэффициента общей ликвидности ТОП-100 в 2014 – 2018 годахВ течение пяти лет, наблюдается тенденция к снижению значений средних показателей коэффициента рентабельности инвестиций. (Рисунок 7).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 7. Изменение средних значений коэффициента рентабельности инвестиций ТОП-100 в 2014 – 2018 годах

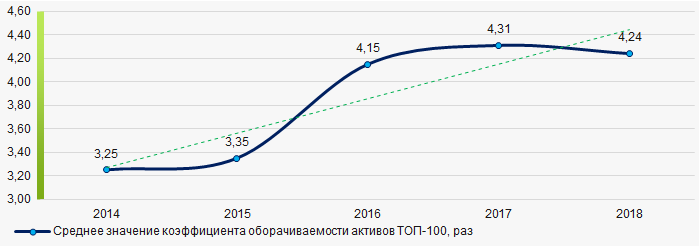

Рисунок 7. Изменение средних значений коэффициента рентабельности инвестиций ТОП-100 в 2014 – 2018 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период показатели данного коэффициента деловой активности имели тенденцию к росту (Рисунок 8).

Рисунок 8. Изменение средних значений коэффициента оборачиваемости активов ТОП-100 в 2014 – 2018 годах

Рисунок 8. Изменение средних значений коэффициента оборачиваемости активов ТОП-100 в 2014 – 2018 годахМалый бизнес

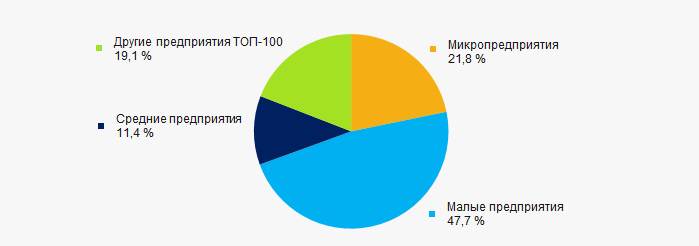

67% компаний ТОП-100 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-100 составляет почти 81%, что значительно выше среднего показателя по стране (Рисунок 9).

Рисунок 9. Доли выручки субъектов малого и среднего предпринимательства в ТОП-100

Рисунок 9. Доли выручки субъектов малого и среднего предпринимательства в ТОП-100Основные регионы деятельности

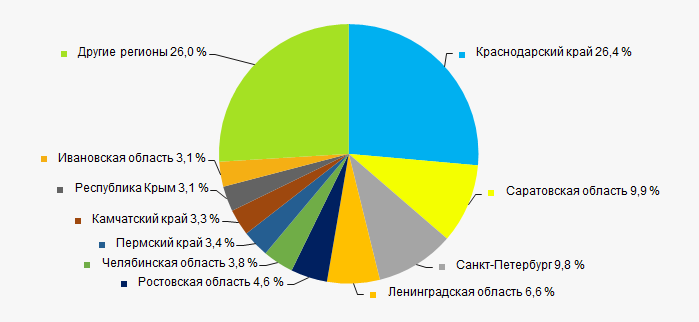

Предприятия ТОП-100 зарегистрированы в 36 регионах и распределены по территории страны неравномерно, с учетом специфики вида деятельности. Более 26% крупнейших по объему выручки компаний сосредоточены в Краснодарском крае (Рисунок 10).

Рисунок 10. Распределение выручки компаний ТОП-100 по регионам России

Рисунок 10. Распределение выручки компаний ТОП-100 по регионам РоссииСкоринг бухгалтерской отчетности

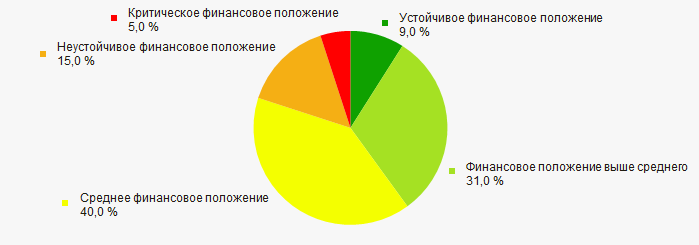

Оценка финансового положения компаний ТОП-100 показывает, что наибольшая часть из них находится в среднем финансовом положении. (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-100 по скорингу бухгалтерской отчетности

Рисунок 11. Распределение компаний ТОП-100 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

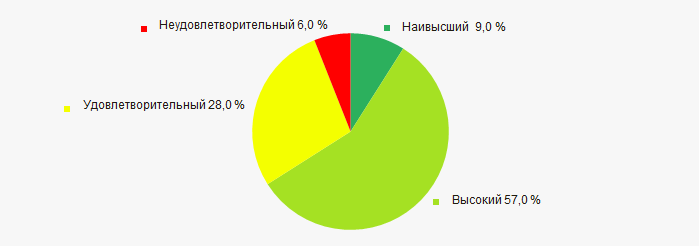

Подавляющей части компаний ТОП-100 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-100 по Индексу платежеспособности Глобас

Рисунок 12. Распределение компаний ТОП-100 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших организаций детского оздоровительного отдыха, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний ТОП-100 |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний ТОП-100 |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  -5 -5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  10 10 |

| Доля малого и среднего бизнеса по объему выручки более 22% |  10 10 |

| Региональная концентрация |  -5 -5 |

| Финансовое положение (наибольшая доля) |  5 5 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  2,7 2,7 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).