ТОП-1000 компаний Черноземья России

Для сокращения межрегиональных различий в уровне и качестве жизни людей Министерство экономического развития РФ в феврале 2019 года утвердило стратегию пространственного развития России. В стратегии сформированы 12 макрорегионов. Один из них – Центрально-Черноземный, в состав которого входят: Белгородская, Воронежская, Курская, Липецкая и Тамбовская области.

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Центрально-Черноземного экономического района России.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2013 - 2018 годы) предприятия (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшим предприятием Центрально-Черноземного экономического района России по размеру чистых активов является ПАО НОВОЛИПЕЦКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ, ИНН 4823006703, Липецкая область. В 2018 году чистые активы предприятия составляли 336,1 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО МЕТАЛЛ-ГРУПП, находящееся в стадии ликвидации с 22.03.2018, ИНН 7811122323, Белгородская область. Недостаточность имущества этой компании в 2018 году выражалась отрицательной величиной -10,6 млрд рублей.

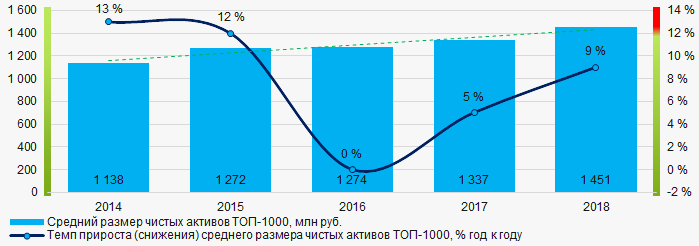

За пятилетний период средние размеры чистых активов предприятий ТОП-1000 имеют тенденцию к росту (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 – 2018 годах

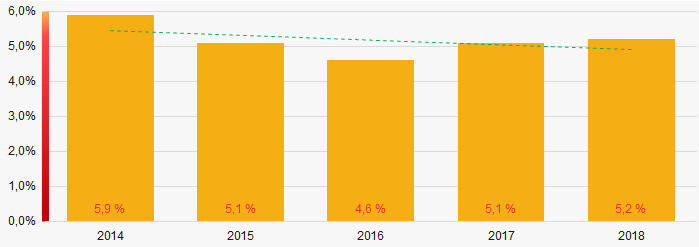

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 – 2018 годахДоли предприятий с недостаточностью имущества в ТОП-1000 в последние пять лет имеют тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

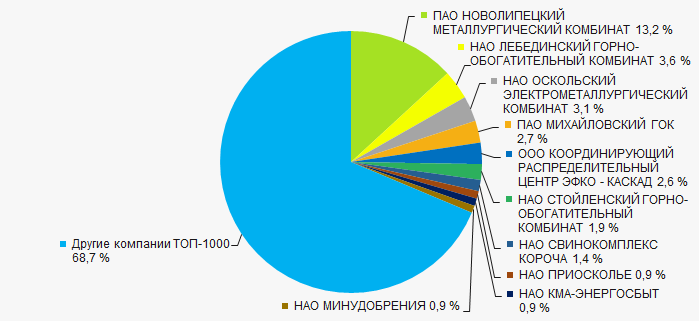

Объем выручки 10 ведущих предприятий региона в 2018 году составил 31,3% от суммарной выручки предприятий ТОП-1000. (Рисунок 3). Это свидетельствует об относительно высоком уровне концентрации капитала.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-1000

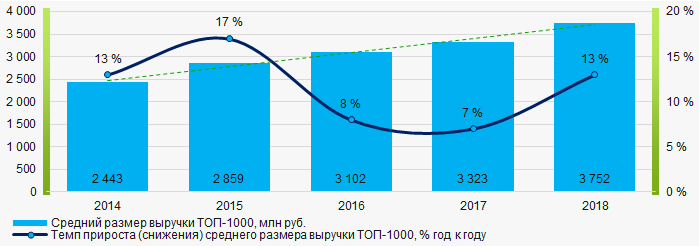

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 – 2018 годахПрибыль и убытки

Крупнейшим предприятием по размеру чистой прибыли является также ПАО НОВОЛИПЕЦКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ, ИНН 4823006703, Липецкая область. За 2018 год прибыль компании составила 117,9 млрд рублей.

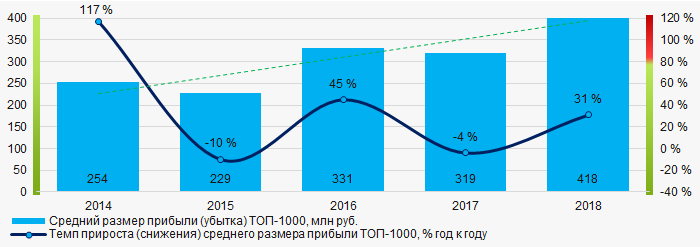

В течение пятилетнего периода у предприятий ТОП-1000 наблюдалась тенденция к увеличению прибыли (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2014 – 2018 годах

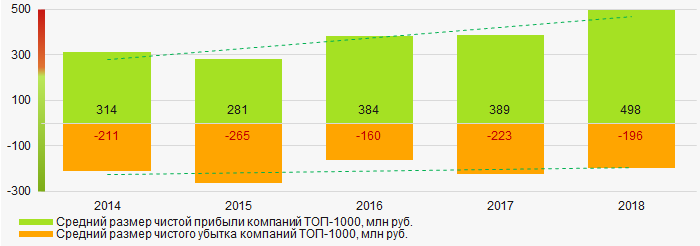

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2014 – 2018 годахЗа пятилетний период средние значения показателей чистой прибыли предприятий ТОП-1000 имеют тенденцию к увеличению, при этом средний размер чистого убытка снижается. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2018 годахОсновные финансовые коэффициенты

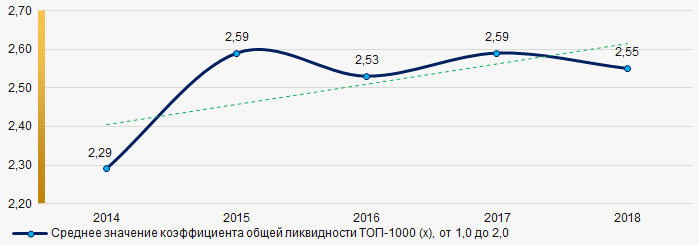

За пятилетний период средние показатели коэффициента общей ликвидности компаний ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 – 2018 годах

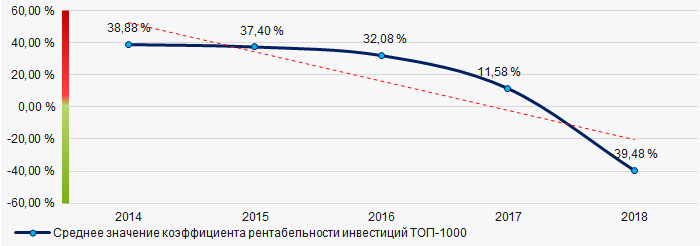

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 – 2018 годахВ течение трех лет из пяти лет, наблюдался высокий уровень средних значений показателей коэффициента рентабельности инвестиций с тенденцией к снижению (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 – 2018 годах

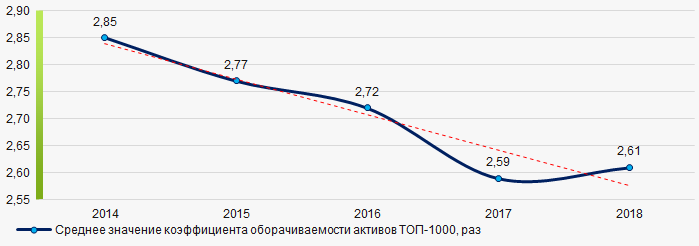

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 – 2018 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 – 2018 годахМалый бизнес

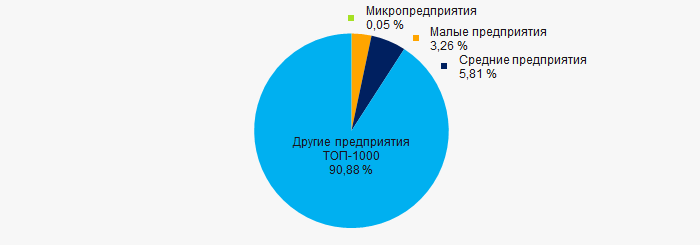

38% предприятий ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-1000 составляет всего 9,1%, что значительно ниже среднего показателя по стране (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

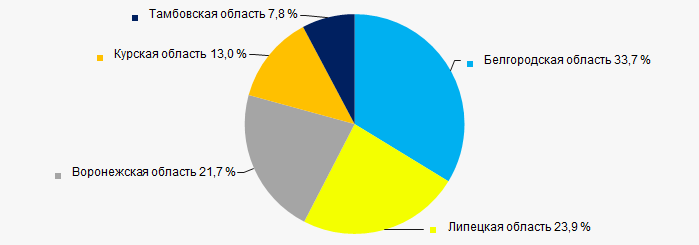

Предприятия ТОП-1000 зарегистрированы во всех 5 регионах и распределены по территории неравномерно. Почти 58% крупнейших по объему выручки предприятий сосредоточены в Белгородской и Липецкой областях (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 в областях Центрально-Черноземного экономического района России

Рисунок 11. Распределение выручки компаний ТОП-1000 в областях Центрально-Черноземного экономического района РоссииСкоринг бухгалтерской отчетности

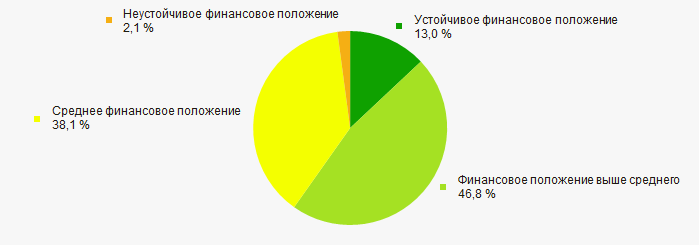

Оценка финансового положения предприятий ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

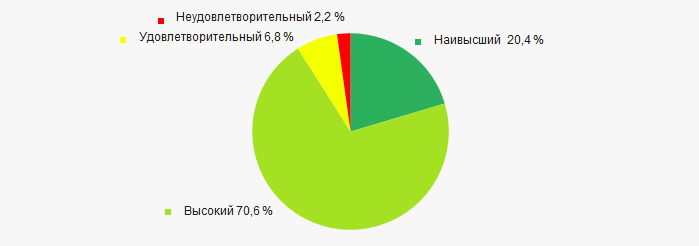

Подавляющей части предприятий ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

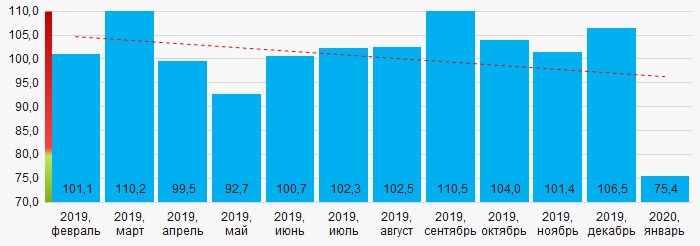

По сведениям Федеральной службы государственной статистики, в Центрально-Черноземном экономическом районе России в течение 12 месяцев 2019 – 2020 годов наблюдается тенденция к снижению показателей индекса промышленного производства (Рисунок 14). При этом средний показатель индекса от месяца к месяцу составил 100,6%.

Рисунок 14. Усредненный индекс промышленного производства в областях Центрально-Черноземного экономического района России в 2019 - 2020 годах, месяц к месяцу (%)

Рисунок 14. Усредненный индекс промышленного производства в областях Центрально-Черноземного экономического района России в 2019 - 2020 годах, месяц к месяцу (%)По тем же сведениями доля предприятий Центрально-Черноземного экономического района России в общем объеме выручки от продажи товаров, продукции, работ, услуг по стране за 2018 год составила 2,577%, а за 9 месяцев 2019 года – 2,528%, что ниже показателя за тот же период 2018 года, составлявшего 2,587%.

Вывод

Комплексная оценка деятельности крупнейших предприятий реального сектора экономики Центрально-Черноземного экономического района России, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций (Таблица 1).

| Тенденции и факторы оценки ТОП-1000 | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень конкуренции / монополизации |  5 5 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  5 5 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  5 5 |

| Динамика доли выручки региона в суммарной выручке РФ |  -10 -10 |

| Среднее значение удельного веса факторов |  3,8 3,8 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).

Топ-10 российских производителей хлеба

Информационное агентство Credinform представляет рэнкинг российских производителей хлеба и хлебобулочных изделий. Эксперты Агентства, используя Информационно-аналитическую Систему Глобас, отобрали Топ-10 изготовителей мучной продукции по максимальному показателю выручки за 2018 год, проанализировали налоговые отчисления каждого предприятия в бюджет Российской Федерации и определили характерные черты данного рынка.

Хлеб – один из старейших продуктов в мире. Для русского народа хлеб всегда был важным элементом в жизни. Он имеет богатую историю, с ним связано множество традиций и воспоминаний. Во время блокады Ленинграда именно хлеб спас огромное количество человеческих жизней. Хотя по составу он мало был похож на привычный нам продукт.

До перехода к постиндустриальному обществу в России преобладал тяжелый и низкооплачиваемый труд, а быстро восстановить силы и насытить организм, не обременяя располагаемый бюджет трудящегося, мог только хлеб.

Хлеб является товаром первой необходимости, а его производство – важнейшая отрасль в любой стране.

По данным Информационно-аналитической системы Глобас, Топ-10 компаний занимают всего 11,2% рынка по совокупной годовой выручке, которая по итогам 2018 года составила 345,8 млрд руб.

Примечательно, что выручка компаний распределяется равномерно, а концентрация отрасли умеренная, на рынке часто появляются новые производители. Топ-60 компаний занимают лишь 38,5% отрасли.

| № | Наименование | Выручка за 2018 г., млн руб. | Сумма налоговых отчислений за 2018 г., млн руб. | |

| 1 | КАРАВАЙ г. Санкт-Петербург |

6 473,0 | - 6,5 % | 558,4 |

| 2 | БКК КОЛОМЕНСКИЙ г. Москва |

6 367,8 | + 32,0 % | 431,8 |

| 3 | ЛИМАК г. Липецк |

5 873,2 | - 2,0 % | 457,9 |

| 4 | ПЕРВЫЙ ХЛЕБОКОМБИНАТ г. Челябинск |

4 149,6 | - 0,4 % | 564,9 |

| 5 | ГК ДАРНИЦА г. Санкт-Петербург |

3 947,6 | - 0,3 % | 74,7 |

| 6 | КБК ЧЕРЕМУШКИ г. Москва |

3 497,7 | + 5,8 % | 314,4 |

| 7 | ЛАНТМАННЕН ЮНИБЭЙК г. Егорьевск (Московская область) |

3 291,7 | + 30,0 % | 159,4 |

| 8 | СМАК г. Екатеринбург |

2 952,9 | + 9,2 % | 213,2 |

| 9 | ВОЛЖСКИЙ ПЕКАРЬ г. Тверь |

2 791,5 | - 6,1 % | 265,4 |

| 10 | ХЛЕБЗАВОД №28 г. Москва |

2 357,3 | + 13,0 % | 213,2 |

Крупнейшим российским производителем хлеба и хлебобулочных изделий является КАРАВАЙ (6,4 млрд руб.), расположенный в Санкт-Петербурге, на его долю приходится 1,9 % выручки всех организаций отрасли. Сумма налоговых отчислений хлебозавода в 2018 г. в бюджет Российской Федерации составила более 550 млн руб. За год оборот компании снизился на 6,5%, а объем отрасли на 2%.

Сокращение выручки большинства российских производителей связано с уменьшением потребления хлеба и хлебных продуктов среди населения (Рисунок 1). С 2010-2018 гг. потребление сократилось на 3,3%, а по итогам 2019 и 2020 гг. следует ожидать продолжения сложившейся тенденции. Снижение потребления мучного среди россиян вызвано их стремлением к ведению здорового образа жизни и переходом на диетическое, легкое, здоровое питание. Также рацион большинства потребителей становится разнообразнее: хлеб заменяется другими доступными продуктами питания.

Рисунок 1. Динамика потребления хлеба и хлебобулочных изделий (в расчете на душу населения) в 2010-2020 гг., кг (Источник: ЕМИСС, расчеты Credinform)

Рисунок 1. Динамика потребления хлеба и хлебобулочных изделий (в расчете на душу населения) в 2010-2020 гг., кг (Источник: ЕМИСС, расчеты Credinform)Однако часть компаний Топа демонстрируют рост показателя выручки на 5, 9 и даже 30%.

С помощью инструмента Информационно-аналитической системы Глобас – Анализ отрасли, удалось выяснить причину увеличения выручки московских комбинатов. Дело в том, что компании стали покидать столичный рынок по ряду различных причин. Количество ликвидаций увеличилось на 26,5%. Освободившийся доли рынка распределяются между крупными производителями хлеба и хлебобулочных изделий, тем самым способствуя наращиванию объемов выпуска продукции и продаж.

Таким образом, булочно-кондитерские комбинаты Коломенское (2-е место; 6,4 млрд руб.), Черемушки (6-е место; 3,5 млрд руб.) и Хлебзавод №28 (10-е; 2,4 млрд руб.) демонстрируют рост выручки, на фоне общего снижения потребления.

Компания Лантманнен Юнибэйк занимает седьмое место в рэнкинге (3,3 млрд руб.). Оборот предприятия за год увеличился на 30,0%. Рост показателя во многом связан с уникальностью продаваемого ассортимента. Организация занимается производством булочек для бургеров, хот-догов и сэндвичей, для кафе и ресторанов быстрого питания, пользующихся высоким спросом среди населения России, так как это быстро, дешево и вкусно.

Хлебопромышленное производство является важнейшей отраслью России не только из-за выпуска товара первой необходимости, но и по налоговым отчислениям в бюджет страны. В казну Российской Федерации поступило 3,1 млрд руб. в виде налога от Топ-10 производителей хлебной продукции в 2018 г.

Результаты рэнкинга показали, что хлебная промышленность остается стратегически важной для страны, несмотря на общее снижение потребления мучного среди населения. В целом отрасль по производству хлеба и хлебобулочных изделий одна из самых сбалансированных в экономике. Доли компаний распределяются равномерно между участниками рынка и постоянно появляются новые производители.