Тенденции в сфере торговли потребтоварами

Информационное агентство Credinform представляет обзор тенденций деятельности российских предприятий оптовой торговли непродовольственными потребительскими товарами.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2014 - 2019 гг.) компании, торгующие одеждой, обувью, бытовой техникой, фармацевтическими и другими товарами (ТОП-1000). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией отрасли по размеру чистых активов является НАО ОТИСИФАРМ, ИНН 5047149534, г. Москва, оптовая торговля фармацевтической продукцией. В 2019 г. чистые активы составляли более 58 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО ТОРГОВАЯ КОМПАНИЯ РУСЬ-СТЕКЛО, ИНН 5047105505, Московская область, оптовая торговля изделиями из керамики и стекла. В деле о несостоятельности (банкротстве) компании введено наблюдение с 08.03.2021. Недостаточность имущества в 2019 г. выражалась отрицательной величиной -1,8 млрд рублей.

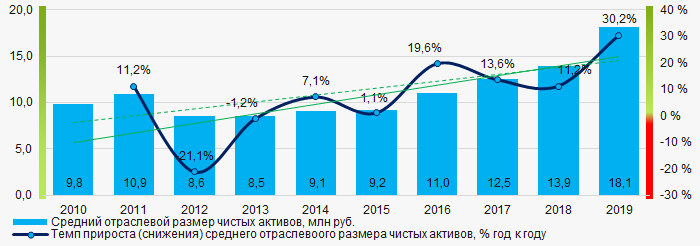

За десятилетний период средние отраслевые размеры чистых активов имеют тенденцию к увеличению, с положительными темпами прироста (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2010 - 2019 гг.

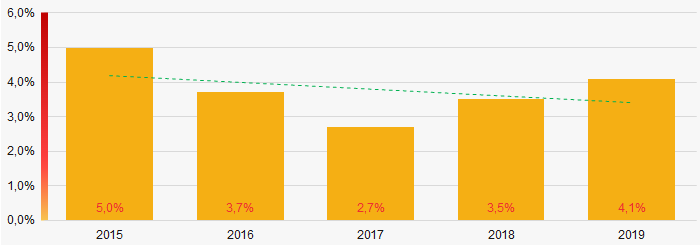

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2010 - 2019 гг.Доли компаний с недостаточностью имущества в ТОП-1000 в последние пять лет имели позитивную тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2015 - 2019 гг.

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2015 - 2019 гг.Выручка от реализации

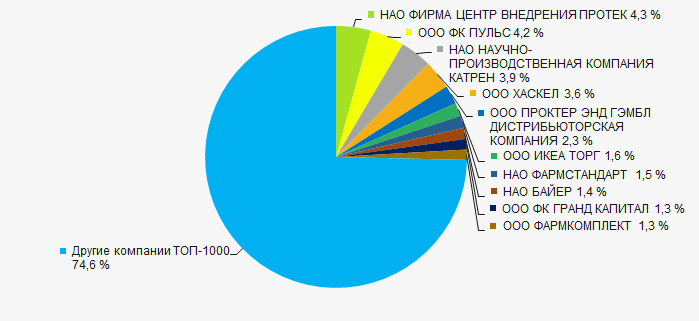

Объем выручки десяти ведущих компаний отрасли в 2019 г. составил 25% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует об относительно высоком уровне конкуренции на рынке оптовой торговли непродовольственными товарами.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 г. ТОП-1000

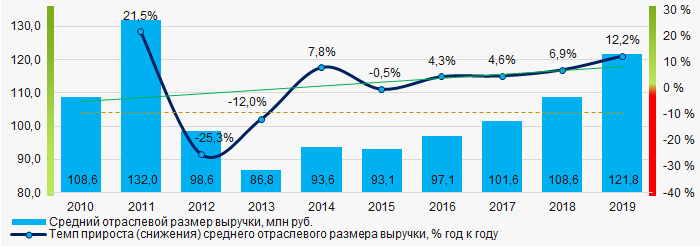

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 г. ТОП-1000В целом, наблюдается тенденция к увеличению темпов прироста объемов выручки от года к году (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки в 2010 - 2019 гг.

Рисунок 4. Изменение средних отраслевых показателей выручки в 2010 - 2019 гг.Прибыль и убытки

Крупнейшей компанией отрасли по размеру чистой прибыли является НАО ФАРМСТАНДАРТ, ИНН 0274110679, Московская область, оптовая торговля фармацевтической продукцией. Прибыль в 2019 г. составила почти 12 млрд руб.

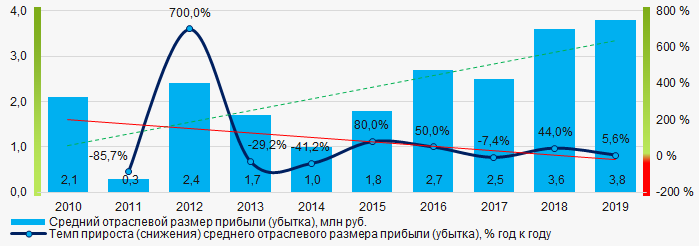

За десятилетний период показатели средних отраслевых размеров прибыли имеют тенденцию к росту, со снижением темпов прироста (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2010 - 2019 гг.

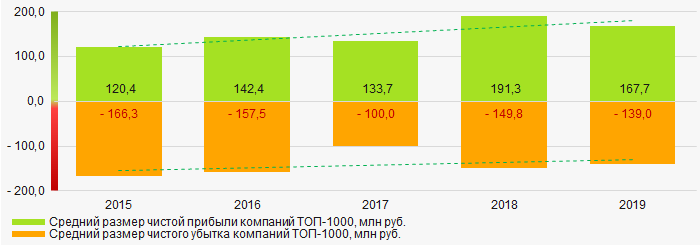

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2010 - 2019 гг.За пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 имеют тенденцию к росту, при этом средний размер чистого убытка снижается. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2015 – 2019 гг.

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2015 – 2019 гг.Основные финансовые коэффициенты

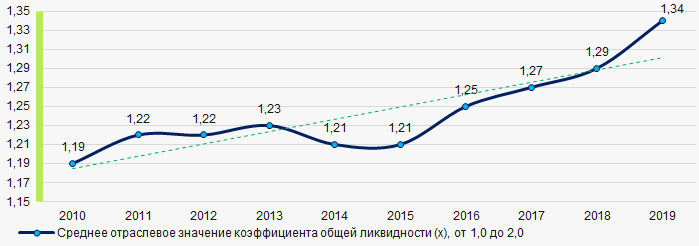

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2010 - 2019 гг.

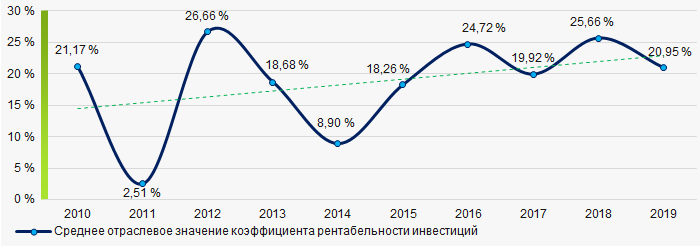

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2010 - 2019 гг.В течение десяти лет, средние отраслевые показатели коэффициента рентабельности инвестиций имели тенденцию к увеличению (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2010 - 2019 гг.

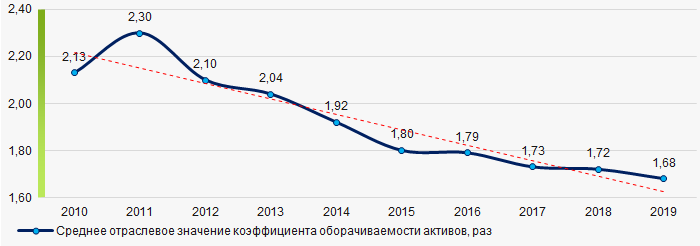

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2010 - 2019 гг.Коэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности демонстрировали тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2010 - 2019 гг.

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2010 - 2019 гг.Малый бизнес

48% компаний ТОП-1000 зарегистрированы в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в общем объеме ТОП-1000 в 2019 г. составляет 10,3%, что почти в два раза ниже средних показателей по стране в 2018 - 2019 гг. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

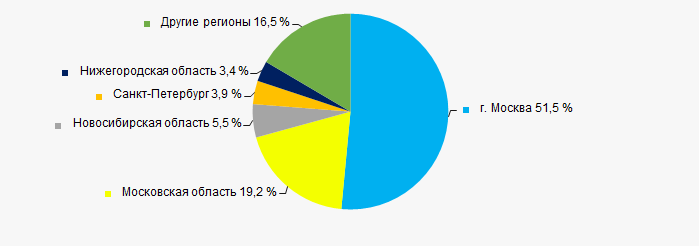

Компании ТОП-1000 зарегистрированы в 61 регионе и распределены по территории страны неравномерно. Почти 71% от общего объема выручки компаний ТОП-1000 сосредоточены в г. Москве и Московской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

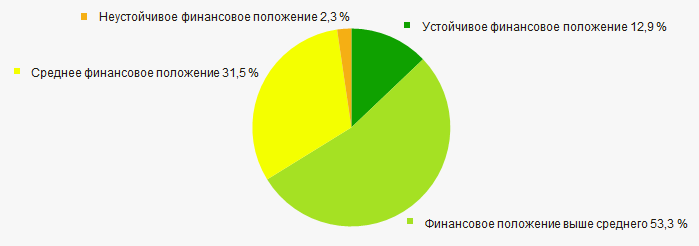

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

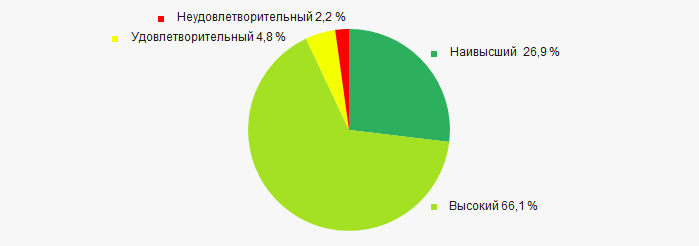

Подавляющей части компаний ТОП-1000 присвоен наивысший и высокий Индекс платежеспособности Глобас, что свидетельствует об их возможности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности предприятий оптовой торговли непродовольственными товарами, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций в их деятельности в период с 2010 по 2019 гг. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  10 10 |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень концентрации капитала |  5 5 |

| Динамика среднего размера выручки |  5 5 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Динамика среднего размера прибыли (убытка) |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли |  10 10 |

| Рост / снижение средних размеров чистого убытка |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  10 10 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 20% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  4,7 4,7 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)

Кто работать будет?

Потенциал роста рабочей силы в 2000-е годы обеспечивался поколением 80-х. К настоящему времени он полностью исчерпан. Учитывая демографические проблемы 90-х, динамика будет ухудшаться. Как и где искать трудовые ресурсы?

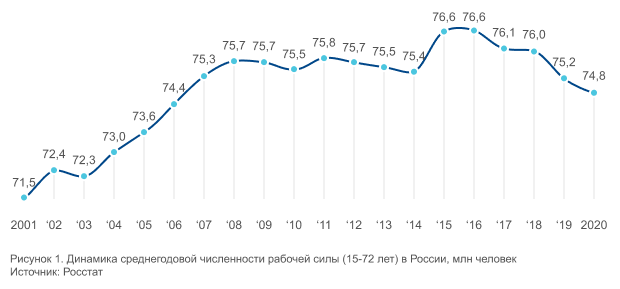

В 2020 г. численность трудоспособного населения (15-72 лет) составила 74,8 млн человек. Для справки: в 2019 г. численность составила 75,2 млн. За последние 5 лет численность рабочей силы сократилась на 1,9 млн человек. В 2015 г. прирост обеспечили Крым и Севастополь, но отрицательная динамика прослеживается на протяжении 9 лет подряд, начиная с 2012 г.

Рисунок 1. Динамика среднегодовой численности рабочей силы (15-72 лет) в России, млн человек

Рисунок 1. Динамика среднегодовой численности рабочей силы (15-72 лет) в России, млн человекИсточник: Росстат

Проблемы российского рынка труда

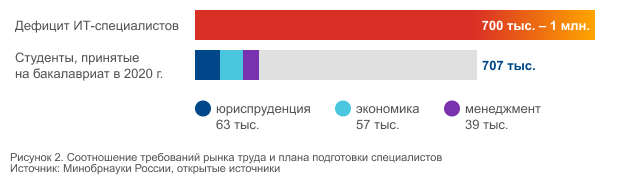

Наряду с уменьшением численности трудоспособного населения и его старением, российские компании будут все чаще сталкиваться с кадровыми проблемами, в том числе переизбытком рабочей силы в одних профессиях и острым дефицитом в других. Сегодня в России наблюдается нехватка рабочих и инженерных специальностей, медицинского персонала, специалистов сферы ИТ.

Рисунок 2. Соотношение требований рынка труда и плана подготовки специалистов

Рисунок 2. Соотношение требований рынка труда и плана подготовки специалистовИсточник: Минобрнауки России, открытые источники

Восполнение трудовых ресурсов происходит в основном за счет стран бывшего СССР

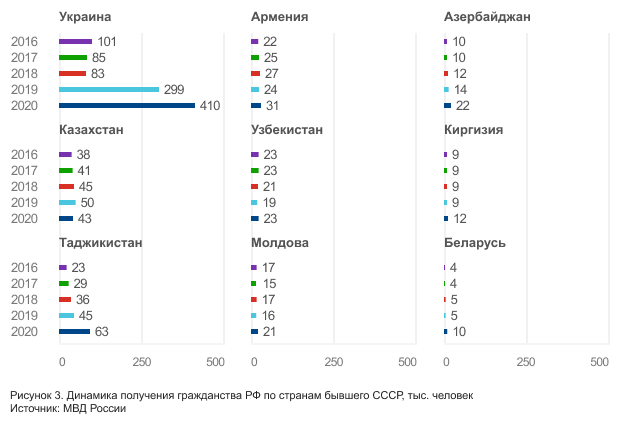

За период с 2016 по 2020 гг. российское гражданство получили 1,9 млн человек. Из них 96,8% из стран бывшего СССР.

Рисунок 3. Динамика получения гражданства РФ по странам бывшего СССР, тыс. человек

Рисунок 3. Динамика получения гражданства РФ по странам бывшего СССР, тыс. человекИсточник: МВД России

В 2020 г. приняли гражданство РФ 410 тыс. соискателей из Украины, что стало рекордом за постсоветскую историю. За 5 лет перешли в гражданство РФ 978 тыс. переселенцев из Украины, что составляет больше половины от общего числа получивших гражданство.

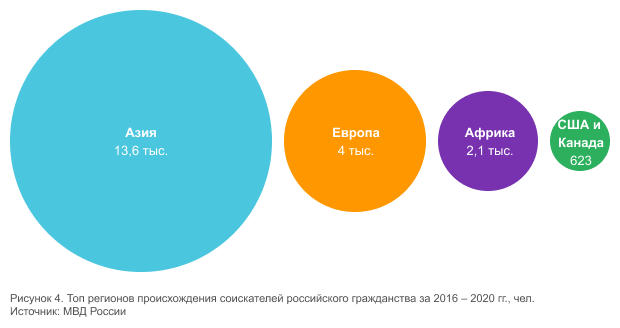

Соискателей из других стран значительно меньше.

Рисунок 4. Топ регионов происхождения соискателей российского гражданства за 2016 – 2020 гг., чел.

Рисунок 4. Топ регионов происхождения соискателей российского гражданства за 2016 – 2020 гг., чел.Источник: МВД России

Пути решения

Понимая сложность ситуации, российские власти пошли на беспрецедентные изменения в миграционной политике. Были внесены поправки в Федеральный закон от 31.05.2002 N 62-ФЗ «О гражданстве Российской Федерации». С 24 июля 2020 г. для граждан Украины, Белоруссии, Казахстана и Молдовы действует максимально упрощенный режим получения российского гражданства. Теперь достаточно подать соответствующее прошение, при этом снимается условие пятилетнего непрерывного проживания в РФ, не требуется подтверждение наличия средств к существованию, а также отказ от второго гражданства. С 17 июня 2020 г. для граждан Украины и Белоруссии отменено собеседование на знание русского языка, если они будут признаны его носителем.

Отмена с 24 июля 2020 г. для всех иностранных граждан обязательного требования об отказе от другого гражданства при вступлении в гражданство РФ может дополнительно привлечь мигрантов, особенно из ЕС, США и Канады, где проживает много наших бывших соотечественников. Отказ от иностранного гражданства был существенным препятствием для переезда в Россию, особенно для лиц из относительно благополучных стран, не желающих терять связь со второй родиной.

Ведется работа и по привлечению молодежи: все иностранные студенты, получившие образование в российских вузах и имеющие трудовой страж на территории страны не менее 1 года, могут принять гражданство РФ в упрощенном порядке, без пятилетнего вида на жительство и подтверждения законного источника средств к существованию.

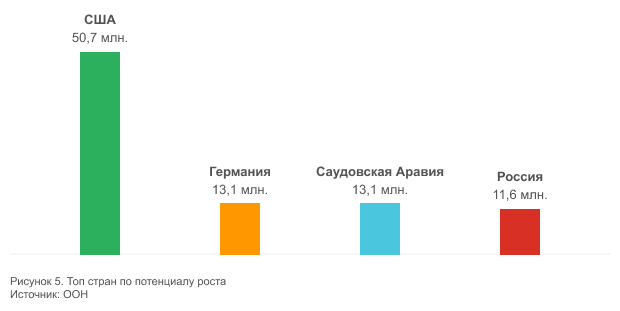

Потенциал роста желающих получить российское гражданство высок: по оценке ООН на 2019 г., по числу проживающих с видом на жительство иностранцев, в том числе из стран ближнего зарубежья, Россия занимает 4-е место в мире.

Рисунок 5. Топ стран по потенциалу роста

Рисунок 5. Топ стран по потенциалу ростаИсточник: ООН