ТОП-1000 компаний Самары

В деятельности крупнейших компаний Самары в период с 2016 по 2020 гг. преобладают положительные тенденций. Наиболее значимыми из них являются: снижение чистых убытков и доли компаний с недостаточностью имущества, высокий уровень значений рентабельности инвестиций.

Среди отрицательных тенденций отмечается снижение средних показателей прибыли.

Информационное агентство Credinform для анализа тенденций в деятельности крупнейших предприятий г. Самары были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2016 – 2020 гг.) компании города (ТОП-1000). Их отбор и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов является отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Наиболее крупной компанией в ТОП-1000 по размеру чистых активов является ООО РОССИЙСКАЯ ИННОВАЦИОННАЯ ТОПЛИВНО-ЭНЕРГЕТИЧЕСКАЯ КОМПАНИЯ, ИНН 6317130144, добыча нефти. В 2020 г. чистые активы составляли более 338 млрд руб.

Наименьшим размером чистых активов в ТОП-1000 обладало ПАО САМАРСКИЙ ПОДШИПНИКОВЫЙ ЗАВОД, ИНН 6318100431, производство шариковых и роликовых подшипников, признано несостоятельным (банкротом) и в отношении него 24.04.2018 открыто конкурсное производство. Недостаточность имущества в 2020 г. выражалась отрицательной величиной -2,3 млрд руб.

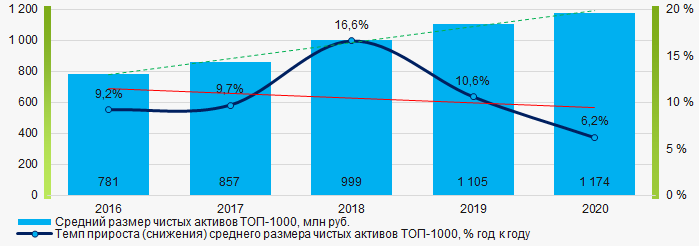

За пятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к увеличению, со снижением темпов их прироста (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2016 - 2020 гг.

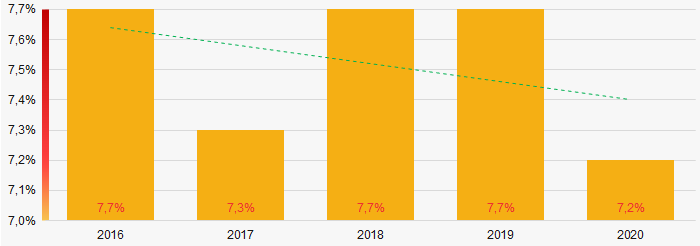

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2016 - 2020 гг.Доли компаний с недостаточностью имущества в ТОП-1000 за пять лет имели позитивную тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 - 2020 гг.

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 - 2020 гг.Выручка от реализации

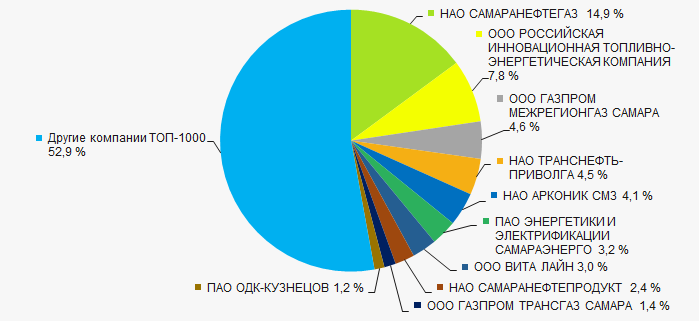

Объем выручки компаний ТОП-10 в 2020 г. составил 47% от суммарной выручки в ТОП-1000. (Рисунок 3). Это свидетельствует о достаточно высоком уровне концентрации капитала среди компаний Самары.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000

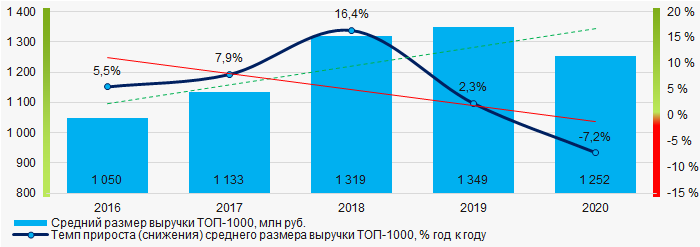

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000В целом, наблюдается тенденция к увеличению объемов выручки со снижением темпов их прироста. (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2016 – 2020 гг.

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2016 – 2020 гг.Прибыль и убытки

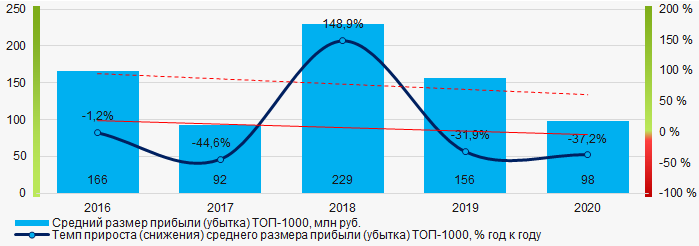

Крупнейшей компанией ТОП-1000 по размеру чистой прибыли в 2020 г. является НАО САМАРАНЕФТЕГАЗ, ИНН 6315229162, добыча нефти. Прибыль составила более 34 млрд руб. За пятилетний период показатели средних размеров прибыли и темпов их прироста компаний ТОП-1000 имеют тенденции к снижению. (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) компаний ТОП-1000 в 2016 - 2020 гг.

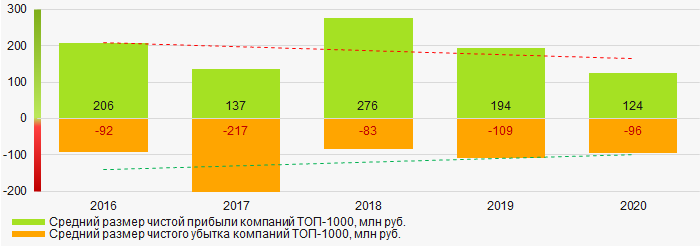

Рисунок 5. Изменение средних показателей прибыли (убытка) компаний ТОП-1000 в 2016 - 2020 гг.В течение пяти лет средние значения показателей чистой прибыли компаний ТОП-1000 снижаются, при этом средний размер чистого убытка увеличивается (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.Основные финансовые коэффициенты

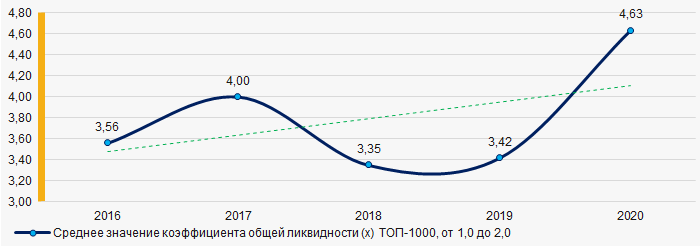

За пятилетний период средние показатели коэффициента общей ликвидности компаний ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2016 - 2020 гг.

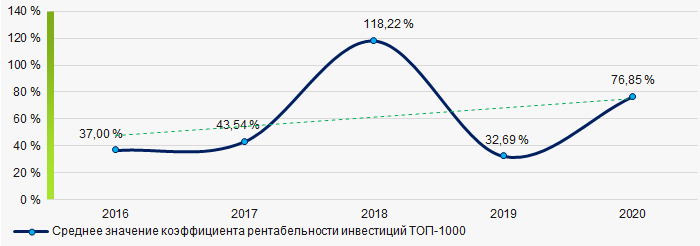

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2016 - 2020 гг.В течение пяти лет, средние показатели коэффициента рентабельности инвестиций компаний ТОП-1000 имели тенденцию к росту (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2016 - 2020 гг.

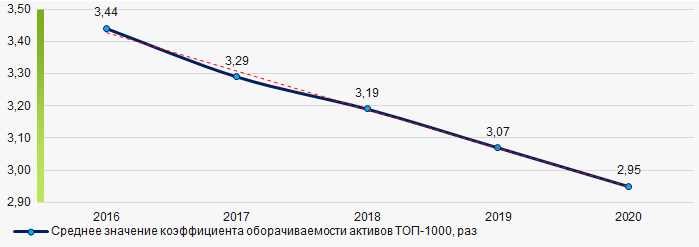

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2016 - 2020 гг.Коэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период показатели данного коэффициента деловой активности демонстрировали тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2016 - 2020 гг.

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2016 - 2020 гг.Малый бизнес

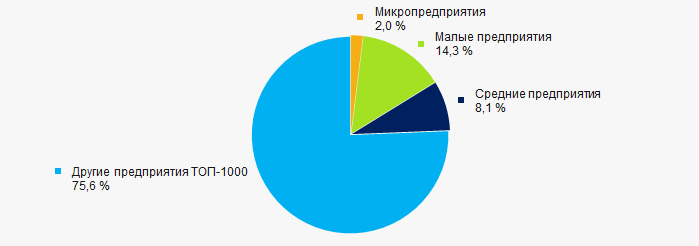

84% компаний ТОП-1000 зарегистрированы в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в общем объеме ТОП-1000 в 2020 г. составляет 24,4%, что выше средних показателей по стране в 2018 - 2019 гг. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Скоринг бухгалтерской отчетности

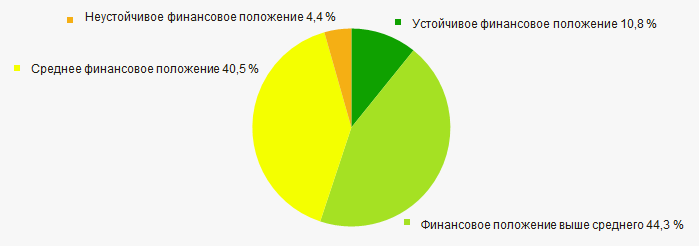

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего. (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 11. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

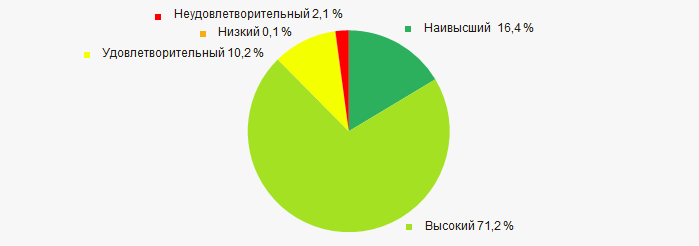

Подавляющей части компаний ТОП-1000 присвоен наивысший и высокий Индекс платежеспособности Глобас, что свидетельствует об их возможности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 12. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших компаний Самары, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций в их деятельности в период с 2016 по 2020 гг. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  10 10 |

| Темп прироста (снижения) среднего размера чистых активов |  -10 -10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень концентрации капитала (монополизации) |  -10 -10 |

| Динамика среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера выручки |  -10 -10 |

| Динамика среднего размера прибыли (убытка) |  -10 -10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли |  -10 -10 |

| Рост / снижение средних размеров чистого убытка |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в объеме выручки более 20% |  10 10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  0,9 0,9 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)

Производители электрооборудования Самары

Оценка показателей соотношения обязательств и активов крупнейших производителей электрооборудования и электроники г. Самары в 2020 г. свидетельствует об излишней закредитованности предприятий, что может ухудшить устойчивость их финансового положения.

Информационным агентствомCredinform для данного рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2018 - 2020 гг.) компании, занимающиеся производством компьютеров, периферийных устройств к ним, средств связи и подобной электронной продукции, а также, аппаратуры, производящей, распределяющей и использующей электроэнергию (ТОП-10 и ТОП-100). Далее они были ранжированы по соотношению обязательств и активов (Таблица 1). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

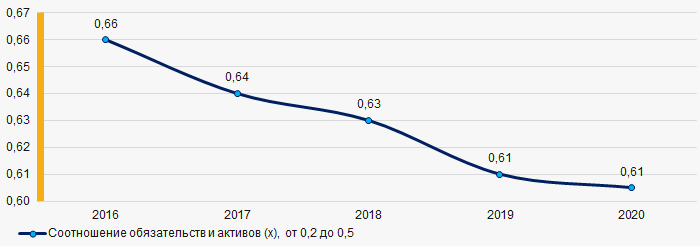

Соотношение обязательств и активов показывает, какую долю активов организация финансирует за счет займов. Нормативное значение для этого показателя находится в диапозоне от 0,2 до 0,5.

Выручка от продаж и чистая прибыль показывают масштаб и эффективность хозяйственной деятельности предприятий, а соотношение обязательств и активов указывает на риск их неплатежеспособности.

Превышение верхнего нормативного значения говорит о чрезмерной закредитованности, которая может стимулировать развитие, но отрицательно влияет на устойчивость финансового положения. Значение показателя ниже нормативного значения может свидетельствовать о консервативной стратегии финансового менеджмента и об излишней осторожности в привлечении новых заемных средств.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, вид деятельности | Выручка, млн руб. | Чистая прибыль (убыток), млн руб. | Соотношение обязательств и активов (x), от 0,2 до 0,5 | Индекс платёжеспособности Глобас | |||

| 2019 | 2020 | 2019 | 2020 | 2019 | 2020 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| ООО ПРОИЗВОДСТВЕННЫЙ КОМПЛЕКС ЭЛЕКТРУМ ИНН 6315597656 Производство электрической распределительной и регулирующей аппаратуры |

1 871,8 1 871,8 |

1 315,2 1 315,2 |

-0,8 -0,8 |

14,1 14,1 |

0,99 0,99 |

0,95 0,95 |

260 Высокий |

| ООО ЭККА ИНН 6314042860 Производство прочего электрического оборудования |

285,5 285,5 |

397,9 397,9 |

17,6 17,6 |

10,3 10,3 |

0,89 0,89 |

0,87 0,87 |

265 Высокий |

| НАО ГРУППА КОМПАНИЙ ЭЛЕКТРОЩИТ - ТМ САМАРА ИНН 6313009980 Производство электродвигателей, генераторов и трансформаторов, кроме ремонта |

10 861,8 10 861,8 |

1 234,9 1 234,9 |

-1 671,2 -1 671,2 |

-538,6 -538,6 |

0,78 0,78 |

0,61 0,61 |

289 Высокий |

| НАО НАУЧНО-ПРОИЗВОДСТВЕННЫЙ ЦЕНТР ИНФОРМАЦИОННЫХ И ТРАНСПОРТНЫХ СИСТЕМ ИНН 6311012176 Производство прочих приборов, датчиков, аппаратуры и инструментов для измерения, контроля и испытаний |

1 833,3 1 833,3 |

1 792,2 1 792,2 |

222,2 222,2 |

165,4 165,4 |

0,59 0,59 |

0,49 0,49 |

152 Наивысший |

| НАО САМАРСКИЙ ЗАВОД ЭЛЕКТРОМОНТАЖНЫХ ИЗДЕЛИЙ ИНН 6318100022 Производство электроустановочных изделий |

1 187,1 1 187,1 |

1 252,6 1 252,6 |

76,3 76,3 |

110,1 110,1 |

0,49 0,49 |

0,48 0,48 |

180 Наивысший |

| ООО НАУЧНО-ВНЕДРЕНЧЕСКАЯ ФИРМА СЕНСОРЫ, МОДУЛИ, СИСТЕМЫ ИНН 6315506610 Производство приборов и аппаратуры для автоматического регулирования или управления |

931,5 931,5 |

1 583,4 1 583,4 |

10,1 10,1 |

7,7 7,7 |

0,57 0,57 |

0,48 0,48 |

194 Наивысший |

| ООО НАУЧНО-ТЕХНИЧЕСКАЯ ФИРМА БАКС ИНН 6311007747 Производство инструментов и приборов для измерения, тестирования и навигации |

1 836,3 1 836,3 |

932,5 932,5 |

536,1 536,1 |

131,8 131,8 |

0,53 0,53 |

0,46 0,46 |

219 Высокий |

| НАО САМАРСКАЯ КАБЕЛЬНАЯ КОМПАНИЯ ИНН 6318101450 Производство прочих проводов и кабелей для электронного и электрического оборудования |

5 868,6 5 868,6 |

5 538,8 5 538,8 |

182,0 182,0 |

223,4 223,4 |

0,44 0,44 |

0,40 0,40 |

174 Наивысший |

| ООО МЕТРОЛОГИЯ И АВТОМАТИЗАЦИЯ ИНН 6330013048 Производство инструментов и приборов для измерения, тестирования и навигации |

549,3 549,3 |

399,2 399,2 |

28,3 28,3 |

5,3 5,3 |

0,29 0,29 |

0,32 0,32 |

248 Высокий |

| ООО БИТАС ИНН 6318149028 Производство инструментов и приборов для измерения, тестирования и навигации |

305,6 305,6 |

404,4 404,4 |

27,9 27,9 |

48,3 48,3 |

0,15 0,15 |

0,11 0,11 |

192 Наивысший |

| Среднее значение ТОП-10 |  2 553,1 2 553,1 |

1 485,1 1 485,1 |

-57,1 -57,1 |

17,8 17,8 |

0,57 0,57 |

0,52 0,52 |

|

| Среднее значение ТОП-100 |  308,6 308,6 |

293,4 293,4 |

-3,1 -3,1 |

3,6 3,6 |

0,65 0,65 |

0,83 0,83 |

|

рост показателя к предыдущему периоду,

рост показателя к предыдущему периоду,  ухудшение показателя к предыдущему периоду

ухудшение показателя к предыдущему периоду

Шесть компании из ТОП-10 в 2020 г. имели показатели соотношения обязательств и активов в пределах нормативных значений. Однако, средние показатели ТОП-10 и ТОП-100 в 2020 г. выше интервала нормативных значений.

При этом, в 2020 г. рост выручки наблюдался у трех компаний из ТОП-10, а чистой прибыли – у пяти компаний. В ТОП-10 средняя выручка снизилась на 42%, а в ТОП-100 - на 5%. Средняя прибыль в ТОП-10 и ТОП-100 выросла более чем в 2 раза.

В целом, в течение последних 5 лет усредненные отраслевые показатели соотношения обязательств и активов постоянно снижались в направлении достижения интервала нормативных значений. (Рисунок 1).

Рисунок 1. Изменение усредненных отраслевых значений соотношения обязательств и активов производителей электрооборудования и электроники в 2016 – 2020 гг.

Рисунок 1. Изменение усредненных отраслевых значений соотношения обязательств и активов производителей электрооборудования и электроники в 2016 – 2020 гг.