Тенденции в производстве обуви

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших российских производителей обуви.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 - 2017 годы) предприятия (ТОП-10 и ТОП-500). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

За десятилетний период средние размеры чистых активов компаний ТОП-500 имеют тенденцию к увеличению (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов производителей обуви в 2008 – 2017 годах

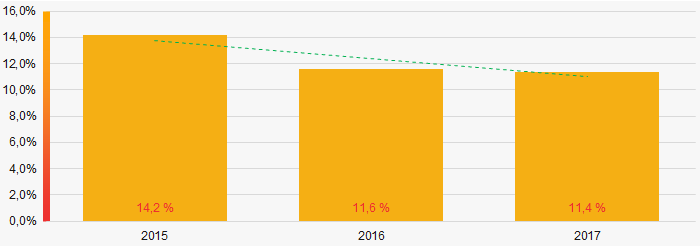

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов производителей обуви в 2008 – 2017 годахДоли компаний с недостаточностью имущества в ТОП-500 в последние три года находятся на относительно высоком уровне и имеют тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями размера чистых активов в ТОП-500 в 2015 – 2017 годах

Рисунок 2. Доли компаний с отрицательными значениями размера чистых активов в ТОП-500 в 2015 – 2017 годахВыручка от реализации

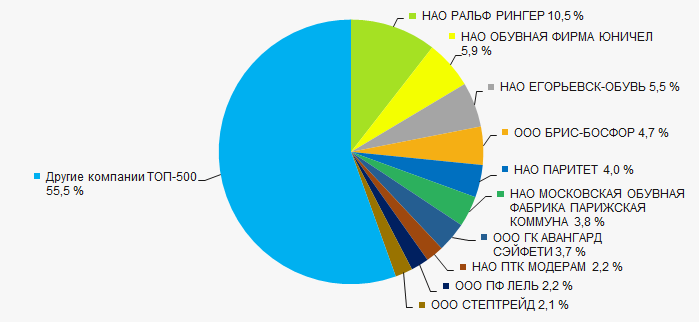

Объем выручки 10 ведущих компаний отрасли в 2017 году составил 45% от суммарной выручки компаний ТОП-500. (Рисунок 3). Это свидетельствует об относительно высоком уровне монополизации в отрасли.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-500

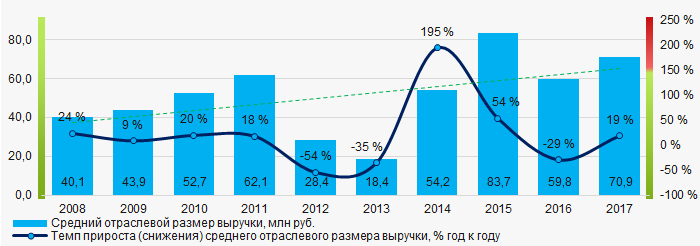

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-500В целом за десятилетний период наблюдается увеличение показателей средних отраслевых объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки производителей обуви в 2008 – 2017 годах

Рисунок 4. Изменение средних отраслевых показателей выручки производителей обуви в 2008 – 2017 годахПрибыль и убытки

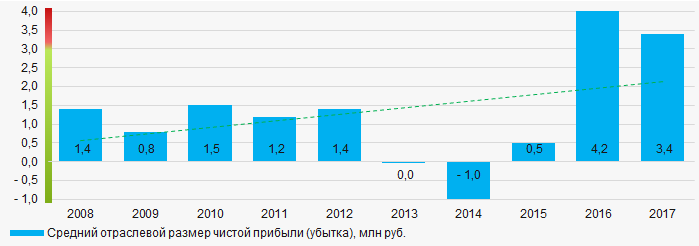

В течение последних десяти лет средние отраслевые показатели чистой прибыли имеют тенденцию к увеличению (Рисунок 5).

Рисунок 5. Изменение средних отраслевых значений показателей чистой прибыли производителей обуви в 2008 – 2017 годах

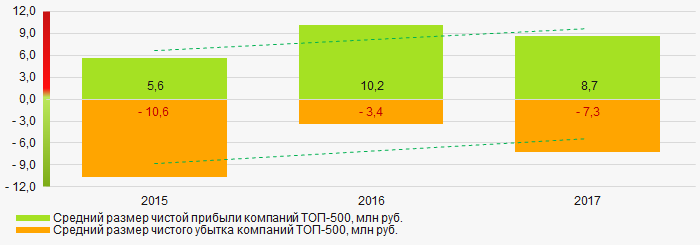

Рисунок 5. Изменение средних отраслевых значений показателей чистой прибыли производителей обуви в 2008 – 2017 годахЗа трехлетний период средние значения показателей чистой прибыли компаний ТОП-500 увеличиваются, при этом средний размер чистого снижается. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей прибыли и убытка компаний ТОП-500 в 2015 – 2017 годах

Рисунок 6. Изменение средних значений показателей прибыли и убытка компаний ТОП-500 в 2015 – 2017 годахОсновные финансовые коэффициенты

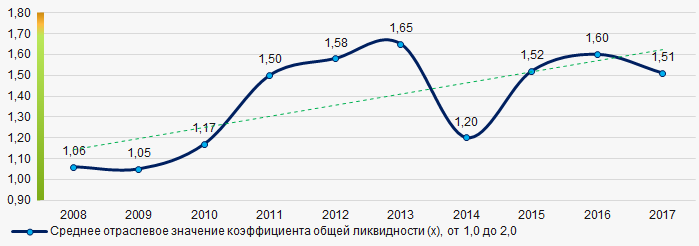

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденций к росту (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности производителей обуви в 2008 – 2017 годах

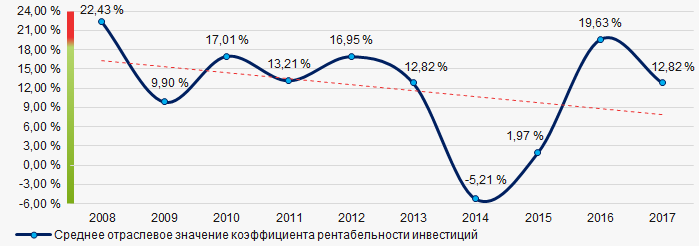

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности производителей обуви в 2008 – 2017 годахВ течение десяти лет средние отраслевые значения коэффициента рентабельности инвестиций находились в основном на относительно высоком уровне с тенденцией к снижению (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций производителей обуви в 2008 – 2017 годах

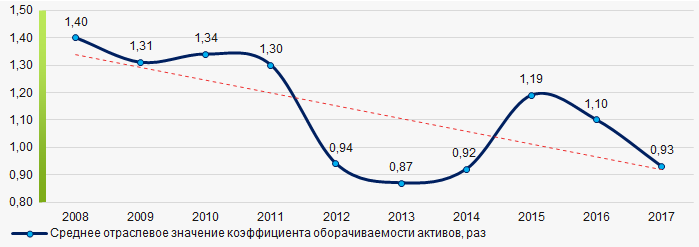

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций производителей обуви в 2008 – 2017 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности имеют тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов производителей обуви в 2008 – 2017 годах

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов производителей обуви в 2008 – 2017 годахМалый бизнес

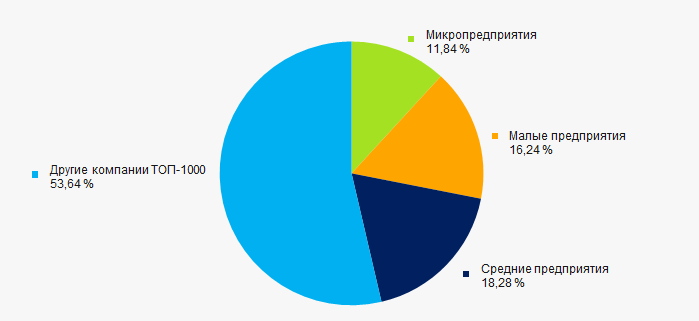

91% компаний ТОП-500 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом, доля их выручки в общем объеме в 2017 году составила 46%, что значительно выше среднего показателя по стране (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000, %

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000, %Основные регионы деятельности

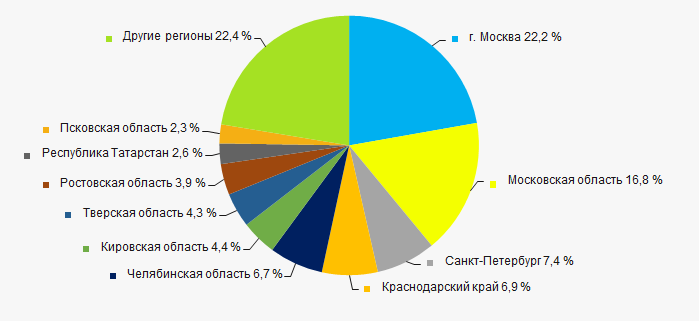

Компании ТОП-500 распределены по территории России неравномерно и зарегистрированы в 64 регионах. Наибольшие доли объема их выручки сосредоточены в г. Москве и Московской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-500 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-500 по регионам РоссииСкоринг бухгалтерской отчетности

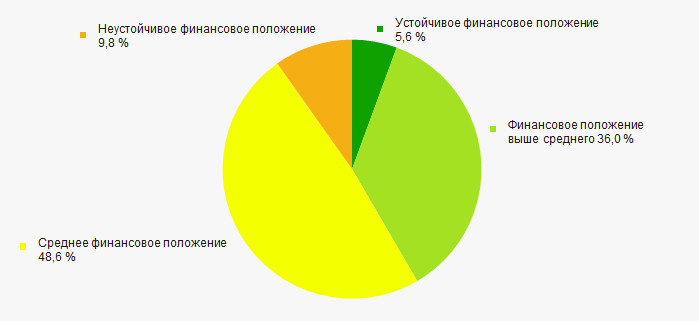

Оценка финансового положения компаний ТОП-500 показывает, что наибольшая часть из них находится в среднем финансовом положении (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-500 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-500 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

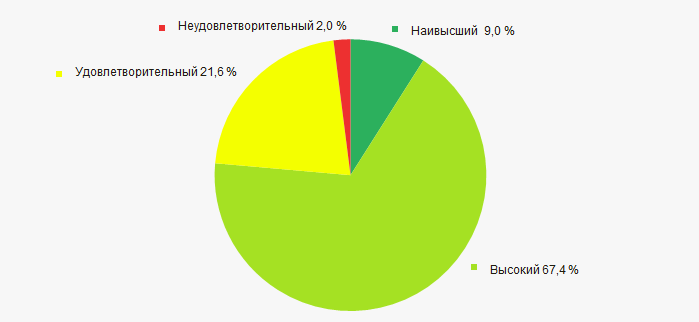

Наибольшей части компаний из ТОП-500 присвоен наивысший и высокий индекс платежеспособности Глобас, что свидетельствует об их способности в полном объеме отвечать по своим долговым обязательствам (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-500 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-500 по Индексу платежеспособности ГлобасИндекс промышленного производства

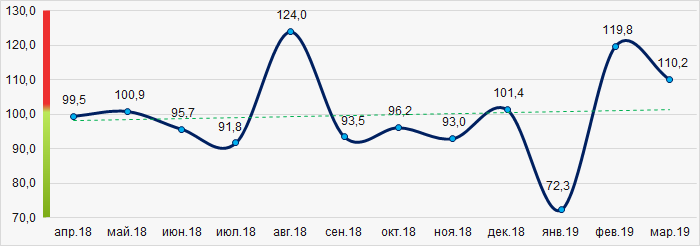

По сведениям Федеральной службы государственной статистики, в производстве обуви в течение 2018 – 2019 годов наблюдается тенденция к увеличению показателей индекса производства (Рисунок 14).

Рисунок 14. Индексы производства обуви в 2018 – 2019 г.г., (%)

Рисунок 14. Индексы производства обуви в 2018 – 2019 г.г., (%)По тем же сведениями доля производителей обуви в объеме выручки от продажи товаров, продукции, работ, услуг в целом по стране за 2018 год составила 0,02%.

Вывод

Комплексная оценка деятельности крупнейших российских производителей обуви, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании в отрасли положительных тенденций (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Темп прироста (снижения) среднего отраслевого размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  5 5 |

| Темп прироста (снижения) среднего отраслевого размера выручки |  10 10 |

| Уровень конкуренции / монополизации |  -10 -10 |

| Темп прироста (снижения) среднего отраслевого размера чистой прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний ТОП-1000 |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний ТОП-1000 |  10 10 |

| Рост / снижение средних отраслевых значений коэффициента общей ликвидности |  10 10 |

| Рост / снижение средних отраслевых значений коэффициента рентабельности инвестиций |  -5 -5 |

| Рост / снижение средних отраслевых значений коэффициента оборачиваемости активов |  -10 -10 |

| Доля малого и среднего бизнеса в отрасли по объему выручки более 22% |  10 10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  5 5 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  5 5 |

| Среднее значение факторов |  4,0 4,0 |

— положительная тенденция (фактор),

— положительная тенденция (фактор),  — отрицательная тенденция (фактор).

— отрицательная тенденция (фактор).

Срочная ликвидность производителей обуви

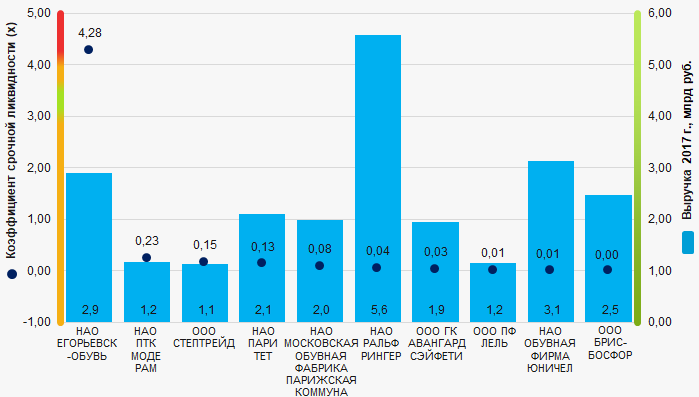

Информационное агентство Credinform представляет рэнкинг крупнейших российских производителей обуви. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 - 2017 годы) предприятия (ТОП-10). Далее они были ранжированы по коэффициенту срочной ликвидности (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Коэффициент срочной ликвидности (х) - показатель платежеспособности предприятия в краткосрочном и среднесрочном периоде, характеризующий возможность предприятия погасить свои краткосрочные обязательства за счет наиболее ликвидных активов: денежных средств, краткосрочной дебиторской задолженности и краткосрочных финансовых вложений. Рекомендуемое значение коэффициента - от 0,5 до 0,8.

Слишком высокое значение коэффициента может свидетельствовать о нерациональной структуре капитала. Это может быть связано с медленной оборачиваемостью средств, вложенных в запасы и ростом дебиторской задолженности. Низкий уровень показателя означает, что денежные средства и предстоящие поступления от текущей деятельности не покрывают текущие долговые обязательства предприятия.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион | Выручка от продаж, млн руб. | Чистая прибыль (убыток), млн руб. | Коэффициент срочной ликвидности (x), от 0,5 до 0,8 | Индекс платёжеспособности Глобас | |||

| 2016 | 2017 | 2016 | 2017 | 2016 | 2017 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| НАО ЕГОРЬЕВСК-ОБУВЬ ИНН 5011017647 Московская область |

3289,9 3289,9 |

2910,1 2910,1 |

541,1 541,1 |

436,6 436,6 |

3,44 3,44 |

4,28 4,28 |

156 Наивысший |

| НАО ПРОИЗВОДСТВЕННО-ТЕХНОЛОГИЧЕСКАЯ КОМПАНИЯ МОДЕРАМ ИНН 7816057195 Санкт-Петербург |

1323,8 1323,8 |

1165,8 1165,8 |

2,8 2,8 |

3,3 3,3 |

0,16 0,16 |

0,23 0,23 |

214 Высокий |

| ООО СТЕПТРЕЙД ИНН 6901034920 Тверская область |

1072,5 1072,5 |

1130,6 1130,6 |

10,9 10,9 |

8,8 8,8 |

0,10 0,10 |

0,15 0,15 |

273 Высокий |

| НАО ПАРИТЕТ ИНН 5020080885 Московская область |

825,3 825,3 |

2110,7 2110,7 |

3,1 3,1 |

10,5 10,5 |

0,04 0,04 |

0,13 0,13 |

236 Высокий |

| НАО МОСКОВСКАЯ ОРДЕНА ТРУДОВОГО КРАСНОГО ЗНАМЕНИ ОБУВНАЯ ФАБРИКА ПАРИЖСКАЯ КОММУНА ИНН 7705032967 г. Москва |

1839,4 1839,4 |

1994,5 1994,5 |

11,8 11,8 |

9,4 9,4 |

0,06 0,06 |

0,08 0,08 |

237 Высокий |

| НАО РАЛЬФ РИНГЕР ИНН 7718160370 г. Москва |

4911,7 4911,7 |

5578,0 5578,0 |

570,5 570,5 |

224,1 224,1 |

0,02 0,02 |

0,04 0,04 |

205 Высокий |

| ООО ГРУППА КОМПАНИЙ АВАНГАРД СЭЙФЕТИ ИНН 7721753959 г. Москва |

1909,7 1909,7 |

1948,5 1948,5 |

95,9 95,9 |

41,3 41,3 |

0,01 0,01 |

0,03 0,03 |

249 Высокий |

| ООО ПРОИЗВОДСТВЕННАЯ ФИРМА ЛЕЛЬ ИНН 4329004775 Кировская область |

1050,6 1050,6 |

1157,7 1157,7 |

139,2 139,2 |

114,9 114,9 |

0,06 0,06 |

0,01 0,01 |

175 Наивысший |

| НАО ОБУВНАЯ ФИРМА ЮНИЧЕЛ ИНН 7448008453 Челябинская область |

2992,7 2992,7 |

3137,9 3137,9 |

109,9 109,9 |

126,1 126,1 |

0,00 0,00 |

0,01 0,01 |

184 Наивысший |

| ООО БРИС-БОСФОР ИНН 7705344035 Краснодарский край В отношении компании подан иск о банкротстве |

2472,9 2472,9 |

2473,2 2473,2 |

12,7 12,7 |

14,1 14,1 |

0,01 0,01 |

0,00 0,00 |

350 Удовлетворительный |

| Итого по компаниям ТОП-10 |  21688,3 21688,3 |

23606,9 23606,9 |

1498,0 1498,0 |

989,0 989,0 |

|||

| Среднее значение по компаниям ТОП-10 |  2168,8 2168,8 |

2360,7 2360,7 |

149,8 149,8 |

98,9 98,9 |

0,39 0,39 |

0,50 0,50 |

|

| Среднее отраслевое значение |  59,8 59,8 |

70,9 70,9 |

4,2 4,2 |

3,4 3,4 |

0,17 0,17 |

0,16 0,16 |

|

— улучшение показателя к предыдущему периоду,

— улучшение показателя к предыдущему периоду,  — ухудшение показателя к предыдущему периоду.

— ухудшение показателя к предыдущему периоду.

Средний показатель коэффициента срочной ликвидности ТОП-10 значительно выше среднего отраслевого. Ни одна из компаний в 2017 году не показала результатов в интервале рекомендуемого значения коэффициента.

Рисунок 1. Коэффициент срочной ликвидности и выручка крупнейших российских производителей обуви (ТОП-10)

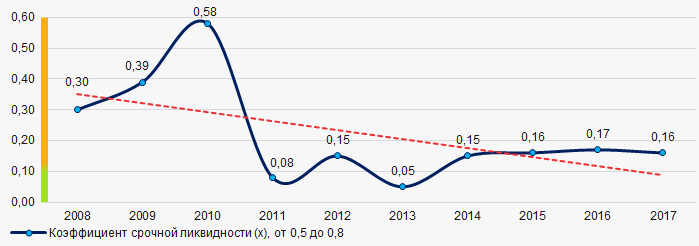

Рисунок 1. Коэффициент срочной ликвидности и выручка крупнейших российских производителей обуви (ТОП-10)В течение 10 лет средние отраслевые значения коэффициента срочной ликвидности имеют тенденцию к снижению. (Рисунок 2).

Рисунок 2. Изменение средних отраслевых значений коэффициента срочной ликвидности российских производителей обуви в 2008 – 2017 годах)

Рисунок 2. Изменение средних отраслевых значений коэффициента срочной ликвидности российских производителей обуви в 2008 – 2017 годах)