Компании вернут в Россию

26 мая 2021 г. подписан закон о расторжении Россией Соглашения об избежании двойного налогообложения с Нидерландами, так как власти этой страны не согласились повысить ставку на дивиденды и проценты, перечисляемые на зарубежные счета от российских дочерних компаний до 15%. Соглашение перестанет действовать с 1 января 2022 г., если уведомление о денонсации будет направлено до конца июня 2021 г.

Изменить соглашения об избежании двойного налогообложения на условиях России согласились Кипр, Мальта и Люксембург.

Российские компании под контролем иностранных резидентов

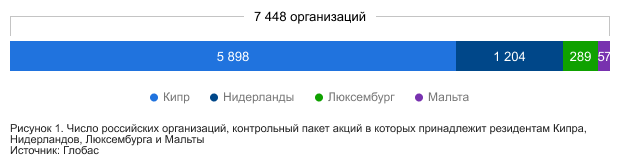

Резиденты четырех стран, с которыми пересматриваются соглашения об избежании двойного налогообложения, контролируют 7 448 российских организаций, из них 337 компаний относятся к крупнейшим налогоплательщикам, к которым относят фирмы с годовым доходом от 10 млрд руб.

Резиденты Кипра контролируют 5 898 организаций, в том числе 218 крупнейших налогоплательщиков, Нидерландов – 1 204 организации, в том числе 104 крупнейших налогоплательщика.

Последствия расторжения налогового соглашения с Нидерландами

Соглашение об избежании двойного налогообложения с Нидерландами позволяло выводить прибыль из России в виде дивидендов по ставке 5%, а также процентов по долговым обязательствам по ставке 0%. В 2019 г. в Нидерланды таким образом поступило 339,9 млрд руб. По данным ЦБ РФ, при этом объем прямых иностранных инвестиций в форме реинвестирования дохода из Нидерландов в Россию составил 118,6 млрд руб., это в 2,9 раз меньше вывезенного капитала.

Теперь ставка станет максимальной и будет повышена до 15% по дивидендам и до 20% по процентам. Расторжение соглашения также означает, что налог на прибыль придется платить в двух юрисдикциях одновременно, если компания осуществляет свою деятельность в стране, не имея постоянного представительства. Кроме того, такие фирмы не смогу рассчитывать на снижение ставок в Нидерландах при распределении процентов и дивидендов в России. Зачесть налог, уплаченный в Нидерландах, будет невозможно и для физических лиц.

Событие станет знаковым для российского бизнеса: взят курс на то, чтобы международные корпорации, получающие прибыль в России, платили налоги по полным ставкам, особенно учитывая тот факт, что многие из них – компании российского происхождения.

Крупнейшие налогоплательщики, контрольный пакет акций в которых принадлежит организациям из Нидерландов:

ПАО ВЫМПЕЛКОМ, АО АВТОВАЗ, ООО ЯНДЕКС,

ПАО ФОРТУМ, ООО КОРПОРАТИВНЫЙ ЦЕНТР ИКС 5,

АО ТРАНСМАШХОЛДИНГ, ООО УРАЛЬСКИЕ ЛОКОМОТИВЫ

Последствия пересмотра налогового соглашения с Кипром

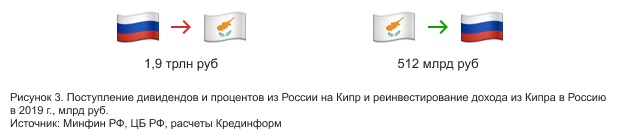

Кипр, официально не относясь к офшорам, имеет очень либеральное налоговое законодательство и до недавнего времени являлся наиболее привлекательной страной для крупного предпринимательства с российскими корнями. Например, в 2019 г. из России на Кипр было перечислено более 1,9 трлн руб., тогда как прямые иностранные инвестиции в виде реинвестирования дохода из Кипра в Россию составили 512 млрд рублей, в 3,7 раза меньше.

Новое соглашение с Кипром вступило в действие с 1 января 2021 г. Ставка налога на дивиденды увеличена с 5% до 15%, а на проценты с 0% до 15%. После изменения правил появился первый пример возвращения бизнеса в Россию: 11 марта 2021 г. основной учредитель гипермаркетов Лента – ООО ЛЕНТА-2 сменил владельца с кипрской юрисдикции на САР в Калининграде, образовывав МКПАО ЛЕНТА.

САР – специальные административные районы на о. Русский (Владивосток) и о. Октябрьский (Калининград) с льготным налоговым режимом. Основная цель создания – возвращение капитала из-за рубежа и защита юридических лиц от санкций.

Крупнейшие организации, учредителями которых являются резиденты Кипра, относятся к металлургии:

ПАО НОВОЛИПЕЦКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ,

ПАО МАГНИТОГОРСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ,

ПАО ТРУБНАЯ МЕТАЛЛУРГИЧЕСКАЯ КОМПАНИЯ

Гавани для российского бизнеса

В ближайшем будущем Минфин РФ планирует начать переговоры о пересмотре соглашения с Сингапуром, Швейцарией и Сянганом (Гонконгом). Возможной стратегией для холдинговых компаний станет отказ от иностранных резидентов в составе своих учредителей, что повлечет преобразование их корпоративной структуры. Альтернативой могут быть внутренние офшоры – САР в Калининграде и Владивостоке, где для публичных международных холдинговых компаний (МХК) установлена ставка налога на дивиденды в размере 5%. В настоящее время рассматривается законопроект, который распространит это правило и на непубличные МХК.

В САР получили свою прописку учредители крупных корпораций:

МКПАО ЛЕНТА, МКПАО ОК РУСАЛ,

МКПАО ЭН+ ГРУП, МКАО РЭСЭНЕРГО ИНВЕСТМЕНТС,

МК АКТИВИУМ (акционер ПАО ГМК НОРИЛЬСКИЙ НИКЕЛЬ)

Создание САР является переносом в Россию международных практик офшорного администрирования. В перспективе это позволит не только вернуть российские компании из-за рубежа, но и привлечь иностранные. При условии пересмотра соглашений на условиях России, ставка на дивиденды и проценты в иностранных юрисдикциях будет увеличена до 15%, а во внутренних офшорах составит 0-5%.

Рентабельность продаж в фармацевтике

Информационное агентство Credinform представляет рэнкинг российских оптовых поставщиков фармацевтической продукции с иностранным участием в капитале. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2018 - 2020 гг.) оптовые торговые компании (ТОП-10 и ТОП-100). Далее они были ранжированы по рентабельности продаж (Таблица 1). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Рентабельность продаж (%) рассчитывается как доля операционной прибыли в общем объеме продаж компании. Коэффициент рентабельности продаж отражает эффективность производственной и коммерческой деятельности компании и показывает долю средств, полученную в результате реализации продукции после покрытия ее себестоимости, уплаты налогов и выплаты процентов по кредитам.

Разброс значений рентабельности продаж в компаниях одной отрасли определяется различиями в конкурентных стратегиях и продуктовых линейках.

Специалистами Credinform, с учетом фактического положения дел как в целом в экономике, так и в отраслях, разработан и реализован в Системе Глобас расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для оптовых поставщиков фармацевтической продукции среднее отраслевое практическое значение рентабельности продаж составляет от 1,25 до 14,77 %%.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион | Доля иностранного участия, % | Выручка, млрд руб. | Чистая прибыль (убыток), млрд руб. | Рентабельность продаж, % | Индекс платёжеспособности Глобас | |||

| 2019 | 2020 | 2019 | 2020 | 2019 | 2020 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| НАО ОТИСИФАРМ ИНН 5047149534 г. Москва |

82,25 |  22,6 22,6 |

40,7 40,7 |

7,2 7,2 |

17,7 17,7 |

38,05 38,05 |

54,62 54,62 |

193 Наивысший |

| НАО ФАРМСТАНДАРТ ИНН 0274110679 Московская область |

96,19 |  72,2 72,2 |

96,2 96,2 |

11,8 11,8 |

16,8 16,8 |

25,59 25,59 |

19,30 19,30 |

206 Наивысший |

| НАО САНОФИ РОССИЯ ИНН 7705018169 г. Москва |

100,00 |  53,6 53,6 |

57,7 57,7 |

0,5 0,5 |

0,7 0,7 |

12,04 12,04 |

13,40 13,40 |

206 Высокий |

| ООО ДЖОНСОН & ДЖОНСОН ИНН 7725216105 г. Москва |

100,00 |  60,2 60,2 |

64,4 64,4 |

3,6 3,6 |

4,5 4,5 |

10,43 10,43 |

11,14 11,14 |

140 Наивысший |

| ООО ЭББОТТ ЛЭБОРАТОРИЗ ИНН 7725594604 г. Москва |

100,00 |  36,6 36,6 |

40,6 40,6 |

1,5 1,5 |

1,8 1,8 |

4,48 4,48 |

3,67 3,67 |

199 Наивысший |

| ООО КРКА ФАРМА ИНН 5042060699 Московская область |

100,00 |  26,5 26,5 |

30,1 30,1 |

0,2 0,2 |

0,4 0,4 |

2,77 2,77 |

2,53 2,53 |

181 Наивысший |

| НАО БАЙЕР ИНН 7704017596 г. Москва |

100,00 |  64,4 64,4 |

75,9 75,9 |

-1,9 -1,9 |

-0,7 -0,7 |

0,37 0,37 |

2,53 2,53 |

262 Высокий |

| ООО НОВАРТИС ФАРМА ИНН 7705772224 г. Москва |

100,00 |  28,1 28,1 |

31,9 31,9 |

-0,4 -0,4 |

-0,4 -0,4 |

2,38 2,38 |

2,44 2,44 |

252 Высокий |

| ООО ВИТА ЛАЙН ИНН 6367052981 Самарская область |

100,00 |  34,8 34,8 |

38,1 38,1 |

2,5 2,5 |

2,7 2,7 |

-1,54 -1,54 |

-1,39 -1,39 |

186 Наивысший |

| ООО ФК ГРАНД КАПИТАЛ ИНН 7729418511 г. Москва |

99,80 |  61,5 61,5 |

85,6 85,6 |

0,3 0,3 |

0,4 0,4 |

-3,06 -3,06 |

-2,21 -2,21 |

180 Наивысший |

| Среднее значение ТОП-10 |  46,0 46,0 |

56,1 56,1 |

2,5 2,5 |

4,4 4,4 |

9,15 9,15 |

10,60 10,60 |

||

| Среднее значение ТОП-100 |  10,9 10,9 |

12,7 12,7 |

0,5 0,5 |

0,7 0,7 |

7,00 7,00 |

8,25 8,25 |

||

| Среднее отраслевое значение |  0,3 0,3 |

0,3 0,3 |

0,01 0,01 |

0,02 0,02 |

4,06 4,06 |

6,09 6,09 |

||

улучшение показателя к предыдущему периоду,

улучшение показателя к предыдущему периоду,  ухудшение показателя к предыдущему периоду

ухудшение показателя к предыдущему периоду

Средние отраслевые показатели рентабельности продаж, а также компаний ТОП-10 и ТОП-100 за 2020 г. находились в интервале практического значения. Две компании ТОП-10 имели отрицательные значения показателя. Три компаний снизили показатели в 2020 г., в то время как в 2019 г. снижение наблюдалось у пяти компаний.

При этом, в 2020 г. все компаний ТОП-10 увеличили выручку и чистую прибыль. Выручка в ТОП-10 в среднем выросла на 22%, в ТОП-100 – на 17%, средний отраслевой показатель увеличился на 22%.

Увеличение прибыли в ТОП-10 составило 76%, в ТОП-100 – 40%, в среднем по отрасли – 88%.

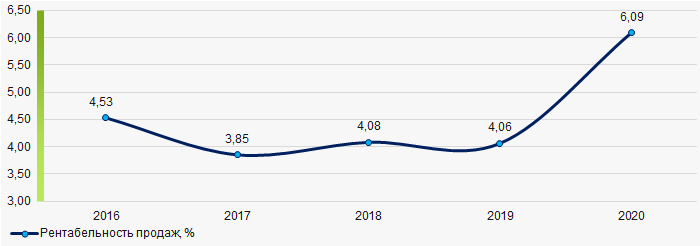

За последние 5 лет средние отраслевые показатели рентабельность продаж снижались в течение двух периодов. Наилучших значений показатель достиг в 2020 г., а наихудший результат показан в 2017 г. (Рисунок 1).

Рисунок 1. Изменение средних отраслевых значений рентабельности продаж оптовых поставщиков фармацевтической продукции в 2016 – 2020 гг.

Рисунок 1. Изменение средних отраслевых значений рентабельности продаж оптовых поставщиков фармацевтической продукции в 2016 – 2020 гг.