ТОП-1000 компаний Восточной Сибири

В целях сокращения межрегиональных различий в уровне и качестве жизни населения, ускорения темпов экономического роста и технологического развития, а также обеспечения национальной безопасности страны Правительством РФ в феврале 2019 года утверждена Стратегия пространственного развития России до 2025 года в составе 12 макрорегионов. Один из них – Восточно-Сибирский, в состав которого входят: Забайкальский край, Иркутская область, Красноярский край, Республики Бурятия, Тыва и Хакасия.

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Восточно-Сибирского экономического района России.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2013 - 2018 годы) предприятия (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшим предприятием Восточно-Сибирского экономического района России по размеру чистых активов является ПАО ФЕДЕРАЛЬНАЯ ГИДРОГЕНЕРИРУЮЩАЯ КОМПАНИЯ - РУСГИДРО, ИНН 2460066195, Красноярский край. В 2018 году чистые активы предприятия составляли 851 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало НАО БОГУЧАНСКИЙ АЛЮМИНИЕВЫЙ ЗАВОД, ИНН 2465102746, Красноярский край. Недостаточность имущества этой компании в 2018 году выражалась отрицательной величиной -41 млрд рублей.

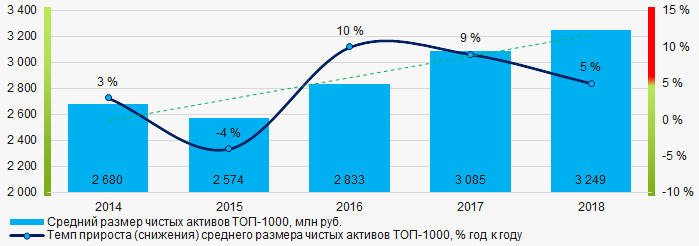

За пятилетний период средние размеры чистых активов предприятий ТОП-1000 имеют тенденцию к росту (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 – 2018 годах

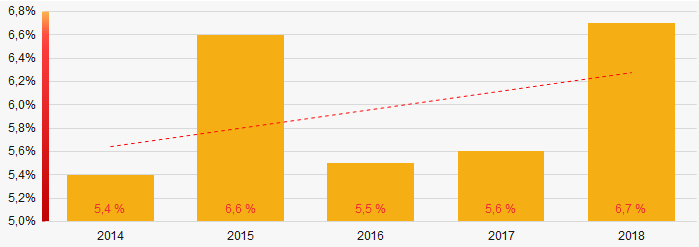

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 – 2018 годахДоли предприятий с недостаточностью имущества в ТОП-1000 в последние пять лет имеют тенденцию к росту (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

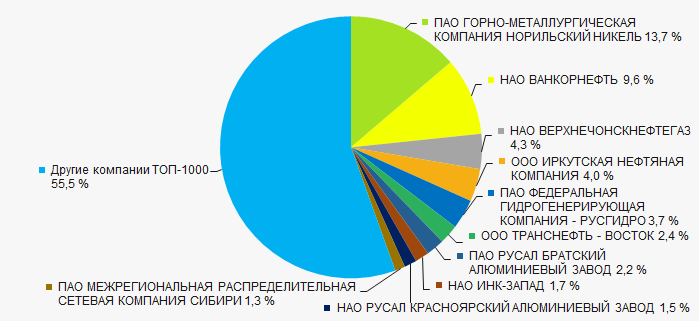

Объем выручки 10 ведущих предприятий региона в 2018 году составил почти 45% от суммарной выручки предприятий ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне концентрации капитала.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-1000

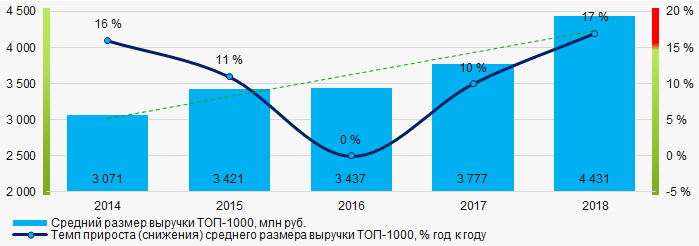

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 – 2018 годахПрибыль и убытки

Крупнейшим предприятием по размеру чистой прибыли является также ПАО ГОРНО-МЕТАЛЛУРГИЧЕСКАЯ КОМПАНИЯ НОРИЛЬСКИЙ НИКЕЛЬ, ИНН 8401005730, Красноярский край. За 2018 год прибыль компании составила 165 млрд рублей.

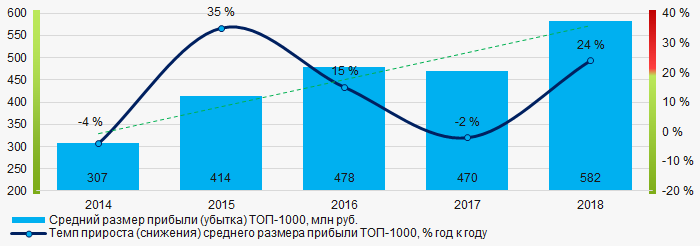

В течение пятилетнего периода у предприятий ТОП-1000 наблюдалась тенденция к увеличению прибыли (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2014 – 2018 годах

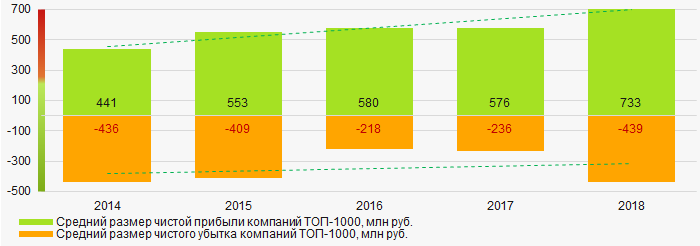

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2014 – 2018 годахЗа пятилетний период средние значения показателей чистой прибыли предприятий ТОП-1000 имеют тенденцию к увеличению, при этом средний размер чистого убытка снижается. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2018 годахОсновные финансовые коэффициенты

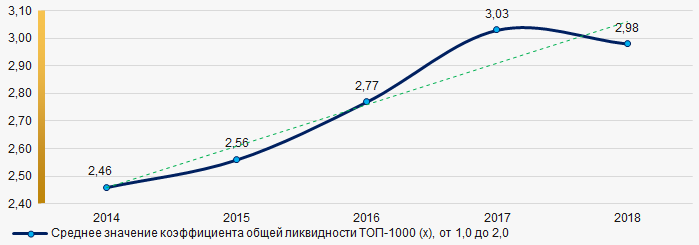

За пятилетний период средние показатели коэффициента общей ликвидности компаний ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 – 2018 годах

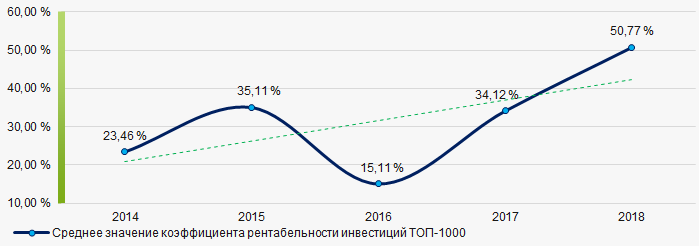

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 – 2018 годахВ течение трех лет из пяти лет, наблюдался высокий уровень средних значений показателей коэффициента рентабельности инвестиций с тенденцией к росту (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 – 2018 годах

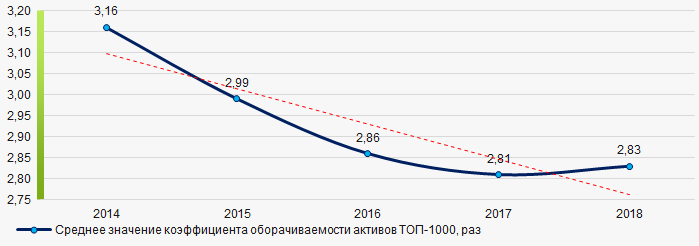

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 – 2018 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 – 2018 годахМалый бизнес

49% предприятий ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-1000 составляет всего около 8%, что значительно ниже среднего показателя по стране (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

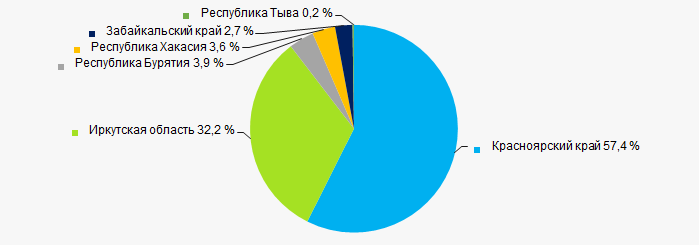

Предприятия ТОП-1000 зарегистрированы во всех 6 регионах и распределены по территории неравномерно. Почти 90% крупнейших по объему выручки предприятий сосредоточены в Красноярском крае и Иркутской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по территории Восточно-Сибирского экономического района России

Рисунок 11. Распределение выручки компаний ТОП-1000 по территории Восточно-Сибирского экономического района РоссииСкоринг бухгалтерской отчетности

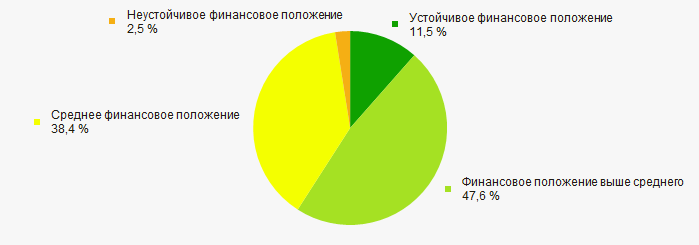

Оценка финансового положения предприятий ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

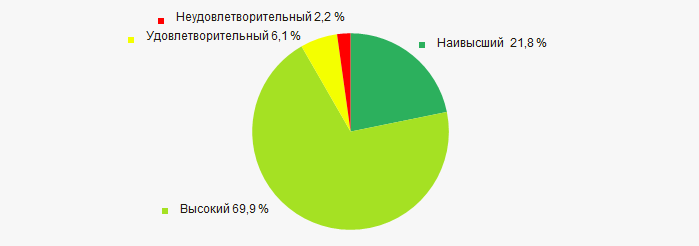

Подавляющей части предприятий ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

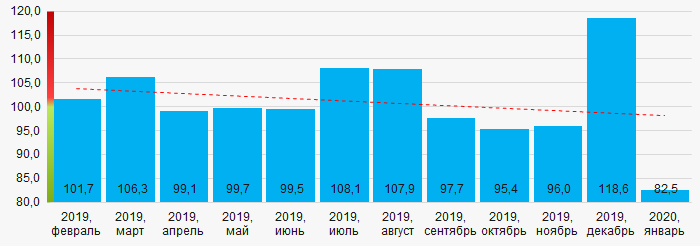

По сведениям Федеральной службы государственной статистики, в Восточно-Сибирском экономическом районе России в течение 12 месяцев 2019 – 2020 годов наблюдается тенденция к снижению показателей индекса промышленного производства (Рисунок 13). При этом средний показатель индекса от месяца к месяцу составил 101%.

Рисунок 14. Усредненный индекс промышленного производства на территории Восточно-Сибирского экономического района России в 2019 - 2020 годах, месяц к месяцу (%)

Рисунок 14. Усредненный индекс промышленного производства на территории Восточно-Сибирского экономического района России в 2019 - 2020 годах, месяц к месяцу (%)По тем же сведениями доля предприятий Восточно-Сибирского экономического района России в общем объеме выручки от продажи товаров, продукции, работ, услуг по стране за 2019 год составила 3,472%, что выше показателя за 2018 года, составлявшего 3,352%.

Вывод

Комплексная оценка деятельности крупнейших предприятий реального сектора экономики Восточно-Сибирского экономического района России, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций (Таблица 1).

| Тенденции и факторы оценки ТОП-10000 | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Уровень конкуренции / монополизации |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  -10 -10 |

| Региональная концентр |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Региональная концентр |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  -5 -5 |

| Динамика доли выручки региона в суммарной выручке РФ |  10 10 |

| Среднее значение удельного веса факторов |  2,5 2,5 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).

ТОП-10 КОМПАНИЙ РОССИИ, ТОРГУЮЩИХ МЕТАЛЛОПРОДУКЦИЕЙ

Сталь является одним из самых востребованных металлических сплавов в современной промышленности. Ее основными элементами выступают железо и углерод. Уникальный баланс твердости и пластичности сделал сталь пригодной для изготовления широкого перечня различных изделий, а большое количество доступной для добычи железной руды позволило стали получить широкое распространение за счет сравнительно невысокой себестоимости.

Глобальное производство стали в 2019 г. составило 1,9 млрд тонн, из которых на азиатские страны пришлось 1,3 млрд тонн, включая Китай – 1 млрд тонн, где сосредоточено около 53% всего мирового производства. В России выпуск стали достиг объема в 71,6 млн тонн или 3,9% от мирового, по данному показателю наша страна занимает 5-е место.

Ключевым событием на рынке стали, как и многих других сырьевых товаров, являются разгорающиеся торговые войны между США и другими странами, включая Китай. Жесткие протекционистские меры, вводимые США, стали причиной роста волатильности на рынках. Отсутствие ясных перспектив не дает предприятиям отрасли возможности для уверенного планирования своей деятельности и инвестиций в производство. В ситуации обвала промышленного производства в КНР и других регионах мира, вызванного пандемией коронавируса, спрос на сталь будет снижаться. Пострадают не только производители стали, но и ведущие металлотрейдеры.

Через металлотрейдеров в РФ продается порядка 40–45% металлопроката, остальной объем реализуют непосредственно производители стали, в том числе, через собственные онлайн-платформы, про том, что потребление стальной продукции на внутреннем рынке оценивается в 35 млн тонн, столько же поставляется на экспорт.

В таблице 1 представлены крупнейшие компании России, торгующие металлопродукцией. Анализ показывает, что рынок не монополизирован: на нем присутствуют множество игроков, с сопоставимыми производственными показателями. Данные последней финансовой отчетности свидетельствуют о приросте ежегодной выручки ведущих металлотрейдеров в среднем на 20%. Учитывая события последних месяцев и текущую макроэкономическую ситуацию, положение торговых домов ухудшится из-за снижения спроса на сталь, вызванного надвигающейся рецессий в мировой экономике.

| № | Компания | Выручка, млрд руб., 2018 г., прирост выручки | Чистая прибыль/убыток, млн руб., 2018 г. |

| 1 | АО СТРОЙСЕРВИС | 97 913 +35% |

4 055 |

| 2 | ОАО МЕТАЛЛСЕРВИС | 90 250 +16% |

2 061 |

| 3 | АО СТАЛЕПРОМЫШЛЕННАЯ КОМПАНИЯ | 81 212 +26% |

1 777 |

| 4 | ООО ТОРГОВЫЙ ДОМ ММК | 58 802 +26% |

29 |

| 5 | ООО МЕЧЕЛ-СЕРВИС | 57 596 +1% |

-549 |

| 6 | АО ЕВРАЗ МЕТАЛЛ ИНПРОМ | 39 271 +19% |

1 090 |

| 7 | АО МЕТАЛЛОТОРГ | 38 051 +27% |

1 297 |

| 8 | АО СЕВЕРСТАЛЬ ДИСТРИБУЦИЯ | 37 423 +25% |

1 415 |

| 9 | ООО МЕТИНВЕСТ ЕВРАЗИЯ | 36 855 +1% |

310 |

| 10 | ООО А ГРУПП | 35 160 +27% |

389 |