Запрет возврата долгов ЖКХ третьими лицами

Уступка права или требования по взысканию просроченной задолженности по оплате жилых помещений и за коммунальные услуги третьим лицам запрещена в России с момента опубликования Федерального закона от 26.07.2019 №214-ФЗ, внесшего изменения в Жилищный кодекс РФ, в законы «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности» и «О микрофинансовой деятельности и микрофинансовых организациях». Этот запрет касается кредитных организаций и компаний, осуществляющих деятельность по возврату просроченных задолженностей физических лиц.

В противном случае договор уступки права или требования по возврату задолженности третьим лицам считается ничтожным.

Взыскивать в судебном порядке просроченную задолженность по внесению платы за жилое помещение и коммунальные услуги имеют право только наймодатели, управляющие организации, либо другие юридические лица (индивидуальные предприниматели), получающие плату за жилые помещения и коммунальные услуги в соответствии с ЖК РФ.

Уступить право или требование по возврату задолженности возможно только на основании соответствующего договора с:

- заново выбранными управляющими организациями;

- созданными товариществами собственников жилья, жилищными кооперативами или специализированными потребительскими кооперативами;

- ресурсоснабжающими организациями

- отобранными региональными операторами по обращению с твердыми коммунальными отходами.

Помимо этого, закреплено положение о том, что собственники помещений в многоквартирных домах должны самостоятельно исполнять обязанности по договорам управления многоквартирными домами, в том числе по плате за жилые помещения и коммунальные услуги, и не отвечают по обязательствам других собственников в доме.

По сведениям Информационно-аналитической системы Глобас в России насчитывается более 67 тысяч действующих хозяйствующих субъектов по управлению эксплуатацией жилого фонда. Информация о них в полном объеме доступна для подписчиков системы.

Тенденции в работе владимирских компаний

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших предприятий реального сектора экономики Владимирской области.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2012 - 2017 годы) областные предприятия (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Информационно-аналитическую Систему Глобас.

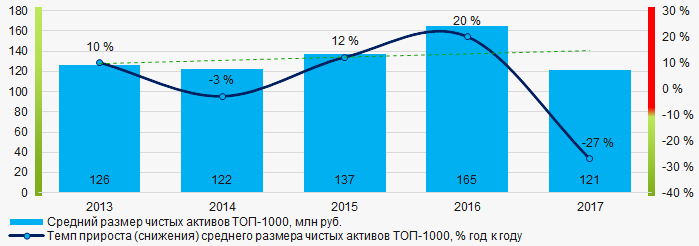

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией Владимирской области по размеру чистых активов является ООО ВЕРОФАРМ. В 2018 году чистые активы компании составляли более 31,5 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ВЛАДИМИРСКОГО ТРАКТОРНОГО ЗАВОДА, находящееся в стадии ликвидации с 16.06.2017. Недостаточность имущества этой компании в 2017 году выражалась отрицательной величиной -50,3 млрд рублей. За пятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к увеличению (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годах

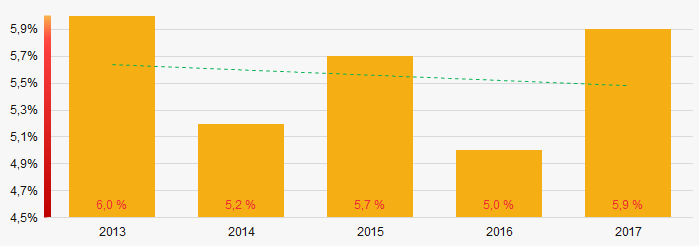

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годахДоли компаний в ТОП-1000 с недостаточностью имущества в последние пять лет имеют тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

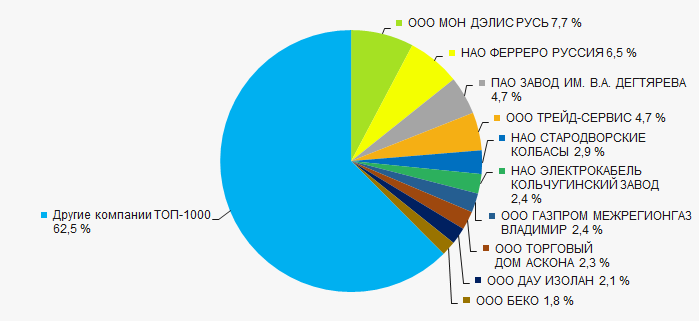

Объем выручки 10 ведущих компаний региона в 2017 году составил 38% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует об относительно высоком уровне производственной концентрации во Владимирской области.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000

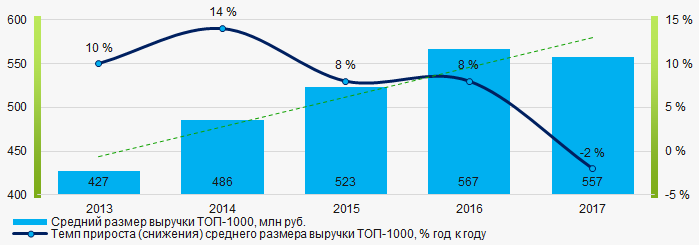

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годахПрибыль и убытки

Крупнейшей компанией Владимирской области по размеру чистой прибыли является ООО МОН ДЭЛИС РУСЬ. За 2018 год прибыль компании составила 4,1 млрд рублей.

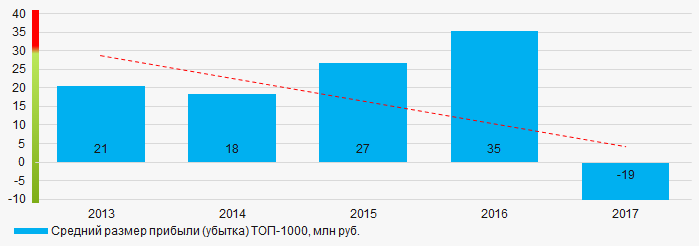

В целом за пятилетний период наблюдается тенденция к снижению средних размеров прибыли в ТОП-1000 (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годах

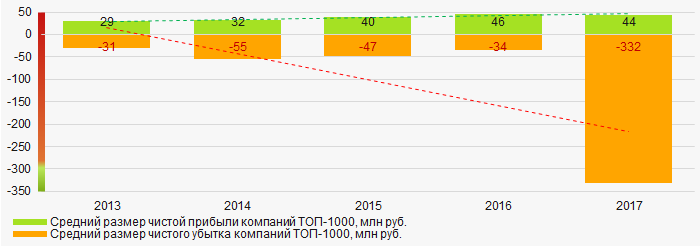

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годахЗа пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 увеличиваются, при этом растет и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годахОсновные финансовые коэффициенты

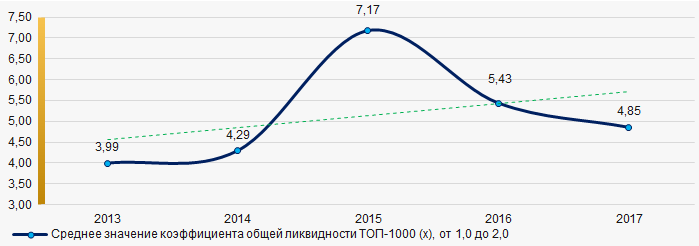

За пятилетний период средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

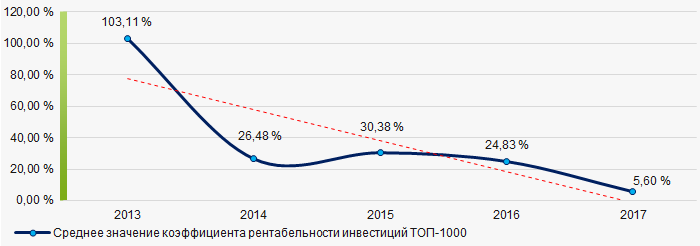

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годахВ течение пяти лет, наблюдается в основном высокий уровень средних значений показателей коэффициента рентабельности инвестиций с тенденцией к снижению. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годах

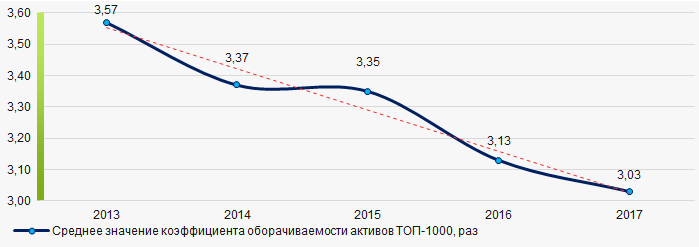

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годахМалый бизнес

76% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в суммарном объеме ТОП-1000 составляет 22,7%, что выше среднего показателя по стране (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные районы деятельности

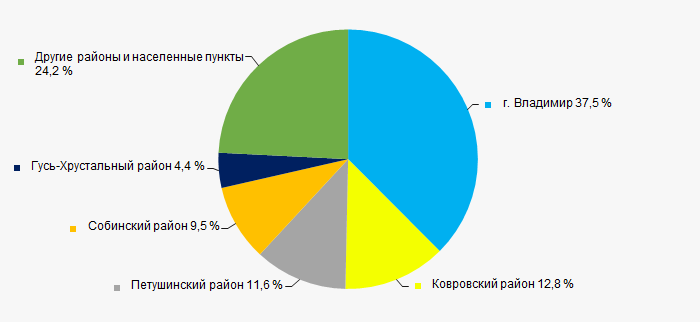

Предприятия ТОП-1000 зарегистрированы в 18 районах и населенных пунктах области и распределены по территории неравномерно. 62% крупнейших по объему выручки предприятий сосредоточены в областном центре – г. Владимире, Ковровском и Петушинском районах (Рисунок 11).

Рисунок 11. Распределение выручки предприятий ТОП-1000 по районам Владимирской области

Рисунок 11. Распределение выручки предприятий ТОП-1000 по районам Владимирской областиСкоринг бухгалтерской отчетности

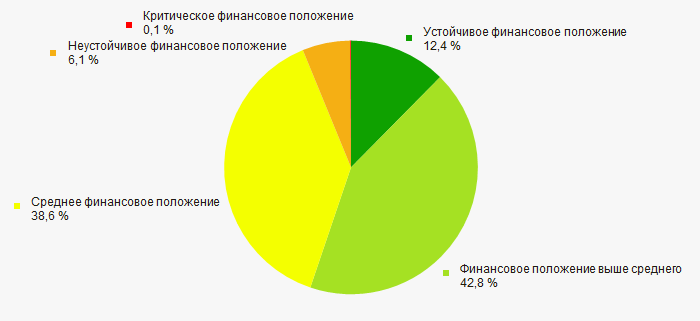

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

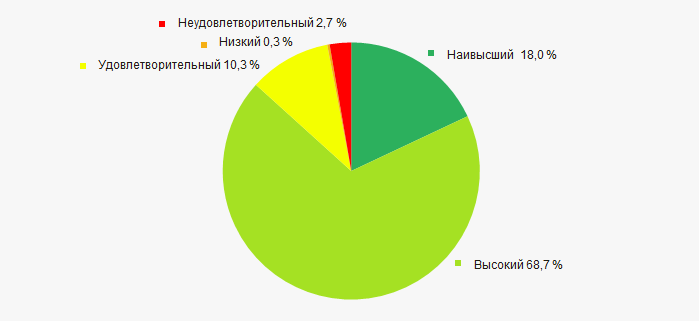

Подавляющей части компаний ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

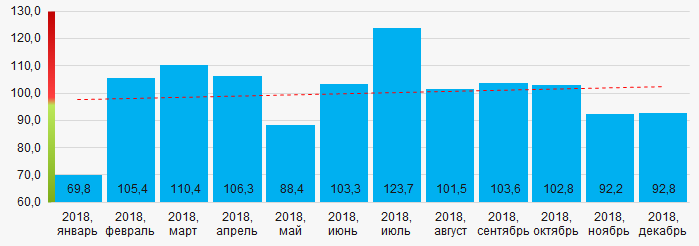

По сведениям Федеральной службы государственной статистики, в Владимирской области в течение 12 месяцев 2018 года наблюдается тенденция к росту показателей индекса промышленного производства (Рисунок 14). При этом средний показатель индекса от месяца к месяцу составил 100%.

Рисунок 14. Индекс промышленного производства в Владимирской области в 2018 - 2019 годах, месяц к месяцу (%)

Рисунок 14. Индекс промышленного производства в Владимирской области в 2018 - 2019 годах, месяц к месяцу (%)По тем же сведениями доля предприятий Владимирской области в общем объеме выручки от продажи товаров, продукции, работ, услуг по стране за 2018 год составила 0,408%, а за 1 квартал 2019 года – 0,403%, что ниже показателя за 1 квартал 2018 года, составлявшего 0,408%.

Вывод

Комплексная оценка деятельности крупнейших предприятий реального сектора экономики Владимирской области, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций (Таблица 1).

| Тенденции и факторы оценки ТОП-1000 | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень концентрации капитала |  -5 -5 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  10 10 |

| Региональная концентрация |  -5 -5 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  5 5 |

| Динамика доли предприятий области в общем объеме выручки от продажи товаров, продукции, работ, услуг по стране |  -5 -5 |

| Среднее значение удельного веса факторов |  1,6 1,6 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).