Защищённость кредитов крупнейших российских производителей минеральной воды

Информационное агентство Credinform подготовило рэнкинг крупнейших российских производителей минеральной воды.

Для рэнкинга был составлен список Топ-10 предприятий по объему годовой выручки за последний имеющийся в Статистическом реестре отчетный период (2014 г.); рассчитаны динамика выручки относительно предыдущего периода и коэффициент защищенности кредитов (см. Таблицу 1).

Коэффициент защищенности кредитов (x) - отношение прибыли до выплаты налогов и процентов по кредитам к сумме процентов к уплате. Характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит и показывает, сколько раз в течение отчетного периода компания заработала средства для выплаты процентов по займам. Рекомендуемое значение: > 1.

Таким образом, если коэффициент меньше 1, то это свидетельство отсутствия у компании возможности погасить все кредитные обязательства одномоментно. Это, в свою очередь, может привести к финансовой неустойчивости бизнеса в сегодняшних непростых экономических условиях, особенно в период падения платежеспособного спроса населения.

Если значение рассматриваемого показателя отсутствует - в отчетности предприятия не значится заемных средств, а, следовательно, процентов к уплате кредиторам. Само по себе это может быть положительным фактором, однако для успешного ведения бизнеса, удержания рынка, внедрения инновационных разработок, требуется выход на рынок капитала. Поэтому, задача финансового менеджмента заключается в соблюдении разумного баланса между развитием и своим финансовым благополучием.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание не только на средние значения показателей в отрасли, но и на всю представленную совокупность финансовых показателей и коэффициентов компании.

| № | Наименование | Регион | Выручка 2014 г., тыс. руб. | Оборот 2014 г. к 2013 г., %% | Коэффициент защищенности кредитов | Индекс платежеспособности ГЛОБАС-i® |

|---|---|---|---|---|---|---|

| 1 | ООО ПК ЛИДЕР ИНН 5027073220 |

Московская область | 1 662 090 | 136 | 10,73 | 170 Наивысший |

| 2 | ООО ЭДЕЛЬВЕЙС Л ИНН 4807003494 |

Липецкая область | 965 784 | 145 | 3,03 | 224 Высокий |

| 3 | НАО ЗАО АКВАЛАЙН ИНН 0901039797 |

Карачаево - Черкесская Республика | 590 798 | 134 | 2,74 | 239 Высокий |

| 4 | ООО ФОНТЕ АКВА ИНН 5007039750 |

Московская область | 1 098 284 | 86 | 1,84 | 287 Высокий |

| 5 | ООО КОМПАНИЯ ЧИСТАЯ ВОДА ИНН 5408155063 |

Свердловская область | 634 167 | 81 | 1,70 | 213 Высокий |

| 6 | ПАО ОАО НАРЗАН ИНН 2628008703 |

Ставропольский край | 1 877 356 | 104 | 1,41 | 238 Высокий |

| 7 | ООО ФИРМА МЕРКУРИЙ ИНН 0901006512 |

Карачаево - Черкесская Республика | 2 073 999 | 109 | 1,39 | 211 Высокий |

| 8 | НАО АО КАВМИНВОДЫ ИНН 2630016660 |

Ставропольский край | 841 976 | 110 | 168 Наивысший | |

| 9 | ООО ЗАВОД МИНЕРАЛЬНЫХ ВОД ОКТЯБРЬ-А ИНН 2618012997 |

Ставропольский край | 586 137 | 547 | 223 Высокий | |

| 10 | НАО ЗАО ВИСМА ИНН 0901015958 |

Карачаево - Черкесская Республика | 996 857 | 83 | 0,48 | 288 Высокий |

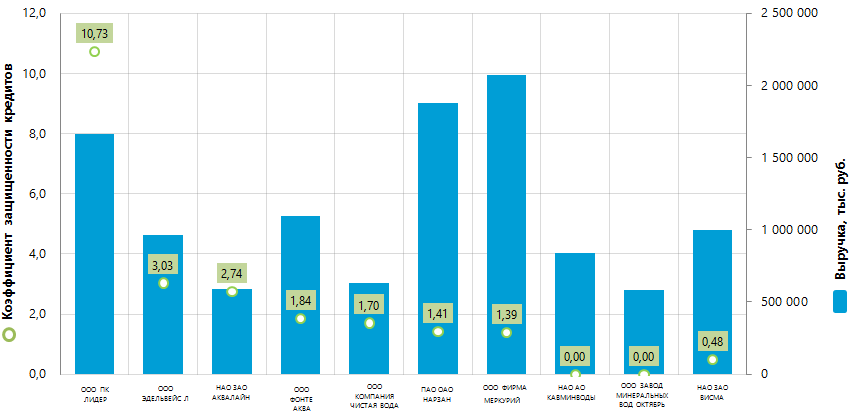

Значение коэффициента защищенности кредитов у крупнейших российских производителей минеральной воды (Топ-10) варьируется от 10,3 (ООО ПК ЛИДЕР) до 0,48 (НАО ЗАО ВИСМА). Отсутствуют значения показателя у НАО АО КАВМИНВОДЫ и ООО ЗАВОД МИНЕРАЛЬНЫХ ВОД ОКТЯБРЬ – А.

Рисунок 1. Выручка и коэффициент защищенности кредитов крупнейших российских производителей минеральной воды России (Топ-10)

Годовая выручка компаний списка Топ-10 по итогам 2014 г. составила 11,3 млрд рублей, что выше суммарного показателя этих же производителей за 2013 г. на 11%. Три предприятия из Топ-10 снизили размеры выручки в 2014 г. относительно 2013 г. В то же время, ООО ЗАВОД МИНЕРАЛЬНЫХ ВОД ОКТЯБРЬ-А продемонстрировало весьма впечатляющую динамику размера выручки, увеличив ее в 2014 г. по отношению к 2013 г. более чем в 5 раз.

Среднее отраслевое значение коэффициента защищенности кредитов составляло в 2013 г. 2,08, а в 2014 г. имело уже отрицательное значение – 0,73. Таким образом, все предприятия Топ-10 в 2014 г. имели значение этого показателя выше среднеотраслевого. Значение коэффициента меньше 1 в 2014 г. имело только НАО ЗАО ВИСМА.

Все участники списка ТОП-10 получили наивысшей и высокий индекс платежеспособности ГЛОБАС-i®. Это свидетельствует о способности всех предприятий своевременно и в полном объеме погашать свои долговые обязательства, риск невыполнении которых минимален.

Россия и ОПЕК должны повлиять на мировую цену нефти

Анализ текущих цен на нефть показывает, что за период с 04 января по 19 февраля 2016 года, мировая цена, например, на нефть марки Brent пробила отметку в 30 долларов США за баррель и колебалась в коридоре от 30 до 38. Ниже отметки 30 долларов США за баррель мировая цена была в период с 15 по 21 января 2016 года, опустившись ниже значения лета 2004 года и показав минимальное значение 27,88. В целом за более чем полтора месяца текущего года среднее значение мировой цены марки Brent составило 32,41 долларов США за баррель. Динамика цены представлена в таблице 1.

| дата | 04.01.16 | 05.01.16 | 06.01.16 | 07.01.16 | 11.01.16 | 12.01.16 | 13.01.16 | 14.01.16 | 15.01.16 |

| средняя цена | 37,22 | 36,42 | 34,23 | 33,75 | 33,55 | 30,86 | 30,31 | 31,03 | 28,94 |

| дата | 18.01.16 | 19.01.16 | 20.01.16 | 21.01.16 | 22.01.16 | 22.01.16 | 25.01.16 | 26.01.16 | 27.01.16 |

| средняя цена | 28,55 | 28,76 | 27,88 | 29,25 | 32,18 | 30,50 | 30,50 | 31,80 | 33,10 |

| дата | 28.01.16 | 29.01.16 | 01.02.16 | 02.02.16 | 03.02.16 | 04.02.16 | 05.02.16 | 08.02.16 | 09.02.16 |

| средняя цена | 33,89 | 34,74 | 34,24 | 32,72 | 35,04 | 34,46 | 34,06 | 32,88 | 30,32 |

| дата | 10.02.16 | 11.02.16 | 12.02.16 | 14.02.16 | 15.02.16 | 16.02.16 | 17.02.16 | 18.02.16 | 19.02.16 |

| средняя цена | 30,84 | 30,06 | 33,36 | 32,89 | 33,39 | 32,18 | 34,50 | 34,28 | 33,10 |

Текущее состояние мировой цены на нефть уже никого не устраивает, так как не позволяет формировать бездефицитный бюджет стран производителей, от которого зависит экономическое развитие и выполнение социальных обязательств, а также наносит удар по нефтедобывающей отрасли в целом. Например, на 2016 год бюджет России сверстан с дефицитом в 3% ВВП при прогнозной среднегодовой цене на нефть в 50 долларов США за баррель. Причем на сегодняшний день рассчитываются доходы с учетом 20, 30, 40 долларов США за баррель. Бюджет Казахстана может справиться при цене 40 долларов США за баррель. Азербайджан установил бюджет в 50 долларов США за баррель, Ангола – 48, Иран - 42, Нигерия – 38.

Традиционная добыча нефти в Северной Америке кое-как удерживается на приемлемом уровне, а вот сокращение буровых вышек по добыче сланцевого газа свидетельствует о кризисе в этой отрасли. Бюджет Венесуэлы на 95% зависит от нефтяных доходов. Чтобы энергетические проекты Мексики были рентабельными, стоимость барреля нефти должна быть не менее 77 долларов. Также Боливия, Колумбия, Эквадор, Тринидад и Тобаго уже в полной мере ощущают на себе падение цен на сырье и энергоносители. Чтобы бюджет Саудовской Аравии был безубыточен, нефть должна стоить 98,3 доллара за баррель, для Омана - 96,8, Бахрейна - 89,8.

Сегодня большинство аналитиков сходятся во мнении, что реалистичная цена должна быть на уровне не ниже 50 долларов за баррель. При этом специалисты отрасли называют цифры в границах 60–80. Ни для кого не является секретом, что сильное давление на мировую цену на нефть оказывают высокие объемы добычи нефти и, соответственно, избыточные предложения на рынке на фоне снижения объемов потребления. Отмечается факт, что крупнейшие игроки на нефтяном рынке не снижают объемы добычи и реализации, а наоборот, постоянно наращивают, чтобы не уступить в конкурентной борьбе. Такая тупиковая ситуация продолжается уже больше года и в результате привела к тому, что мировая цена на нефть начала пробивать порог в 30 долларов США за баррель.

В сложившихся условиях изменение мировой цены на нефть в сторону роста будет зависеть от того, смогут ли крупнейшие игроки, среди которых Россия и страны ОПЕК (организация стран-экспортеров нефти) договориться. В настоящее время ведутся переговоры не о снижении объемов добычи нефти, а о «заморозке» добычи на достигнутых объемах. Так, в феврале текущего года Россия, Саудовская Аравия, Катар и Венесуэла на встрече в Дохе согласились зафиксировать объемы нефтедобычи на уровне января 2016 года при условии, что остальные нефтедобывающие страны поддержат такую договоренность.

Сегодня соглашение по замораживанию добычи на уровне января текущего года уже поддержали Кувейт, Ирак, Иран, Нигерия. Как отмечают в ОПЕК, ведется диалог между организацией, Евросоюзом, Россией и Китаем, проводятся переговоры с Мексикой и Норвегией. ОПЕК также пригласила США принять участие в переговорах, касающихся заморозки уровня добычи нефти. Специалисты отрасли, эксперты считают, что такие меры смогут скорректировать мировые цены на нефть.

Справочная информация:

В состав ОПЕК входят 13 стран: Алжир, Ангола, Венесуэла, Индонезия, Ирак, Иран, Катар, Кувейт, Ливия, Нигерия, Объединённые Арабские Эмираты, Саудовская Аравия, Эквадор.