Внесены поправки в законодательство о государственной регистрации юридических лиц и индивидуальных предпринимателей

Согласно Федеральному закону от 30.10.2017 №312-ФЗ «О внесении изменений в Федеральный закон «О государственной регистрации юридических лиц и индивидуальных предпринимателей…» электронные документы, подписанные усиленной квалифицированной электронной подписью (УКЭП), должны отправляться на электронную почту юридических лиц (ЮЛ) или индивидуальных предпринимателей (ИП). Адреса электронной почты должны быть предварительно занесены в государственный реестр или указаны при подаче документов в регистрирующие органы.

По запросу заявителей регистрирующие органы могут выдавать им или их представителям в бумажном виде документы о государственной регистрации, удостоверяющие содержимое электронных документов.

При отправке в регистрирующие органы документов через многофункциональные центры или нотариусов (по требованию заявителей) документы могут дополнительно отправляться в электронной форме, подписанной УКЭП, в соответствующие многофункциональные центры или нотариусам.

Также, по требованию заявителей, многофункциональные центры или нотариусы могут выдавать им в бумажном виде документы, удостоверяющие содержимое электронных документов, полученных ими от регистрирующих органов.

В соответствии с внесенным в закон поправками, любое лицо имеет право запросить через официальные сайты регистрирующих органов в сети Интернет информацию о фактах предоставления в регистрирующие органы документов в отношении указанных в запросе ЮЛ или ИП. Регистрирующие органы должны исполнить такой запрос в течение 1-го рабочего дня.

Предусмотрена возможность предоставления документов для государственной регистрации во второй раз без дополнительной оплаты государственной пошлины после устранения поводов к отказу в государственной регистрации.

В перечень оснований отказа в государственной регистрации, включено предоставление документов с недостоверными сведениями.

Правила направления заявителям решений об отказах, установлены такими же, как и для документов о государственной регистрации.

Вопросам проверки достоверности сведений, содержащихся в ЕГРЮЛ были посвящены наши публикации от 16 июня 2017 года и от 5 августа 2016 года.

Кроме этого, изменениям в законодательстве о государственной регистрации юридических лиц были посвящены наши публикации 2015 – 2017 годов: «В процедуре государственной регистрации юридических лиц произошли существенные изменения», «Новые сведения в Едином федеральном реестре юридически значимых сведений о фактах деятельности юридических лиц», «Поправки в законодательство об обеспечении прав и законных интересов кредиторов в делах о банкротстве юридических лиц».

Тенденции в сфере гидроэнергетики

Информационное агентство Credinform представляет обзор тенденций в сфере гидроэнергетики.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2016 годы) компании отрасли (ТОП-10 и ТОП-25). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Правовые формы

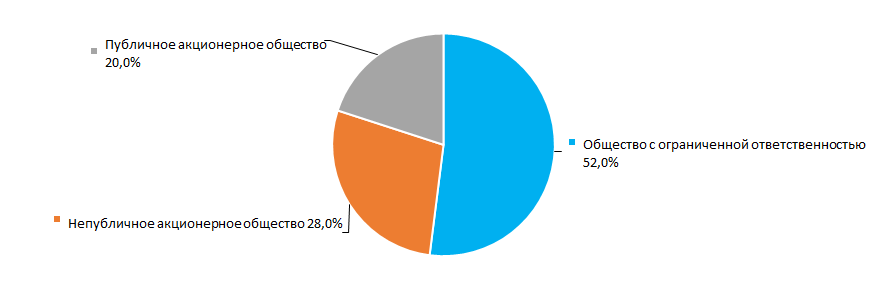

Наиболее распространенной правовой формой компаний в отрасли является общество с ограниченной ответственностью. Значительную долю составляют также публичные и непубличные акционерные общества. (Рисунок 1).

Рисунок 1. Распределение компаний ТОП-25 по правовым формам

Рисунок 1. Распределение компаний ТОП-25 по правовым формамВыручка от реализации

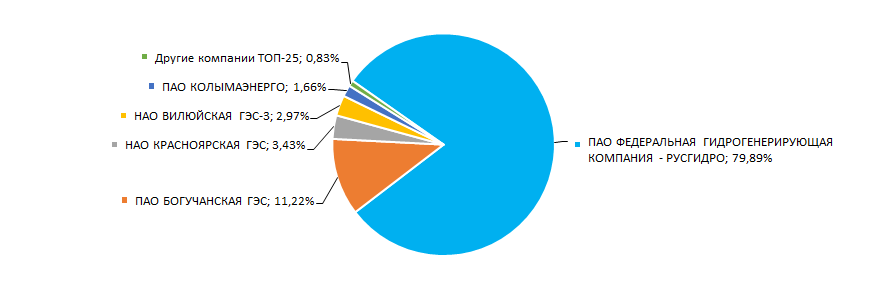

Объем выручки 5 лидеров отрасли в 2016 году составил 99,2% от суммарной выручки 25 крупнейших компаний. Это свидетельствует об очень высоком уровне монополизации в отрасли. Крупнейшей компанией по объему выручки в 2016 году стало ПАО ФЕДЕРАЛЬНАЯ ГИДРОГЕНЕРИРУЮЩАЯ КОМПАНИЯ - РУСГИДРО (Рисунок 2).

Рисунок 2. Доли участия компаний ТОП-5 в суммарной выручке 2016 года ТОП-25

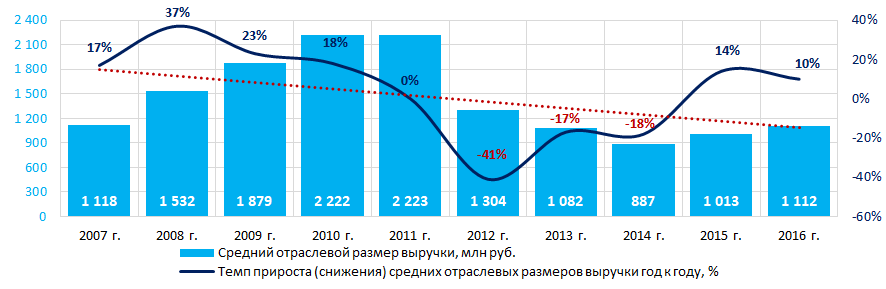

Рисунок 2. Доли участия компаний ТОП-5 в суммарной выручке 2016 года ТОП-25Наилучшие результаты в отрасли по объему выручки за десятилетний период были достигнуты в 2011 году. В целом за этот период наблюдается тенденция к снижению средних отраслевых показателей. (Рисунок 3).

Рисунок 3. Изменение средних отраслевых показателей выручки компаний в сфере гидроэнергетики в 2007 – 2016 годах

Рисунок 3. Изменение средних отраслевых показателей выручки компаний в сфере гидроэнергетики в 2007 – 2016 годахПрибыль и убытки

Объем прибыли 5 лидеров отрасли в 2016 году составил 99,8% от суммарной прибыли компаний ТОП-25. Ведущую позицию по объему прибыли в 2016 году занимает также ПАО ФЕДЕРАЛЬНАЯ ГИДРОГЕНЕРИРУЮЩАЯ КОМПАНИЯ - РУСГИДРО (Рисунок 4).

Рисунок 4. Доли участия компаний ТОП-5 в суммарном объеме прибыли 2016 года ТОП-25

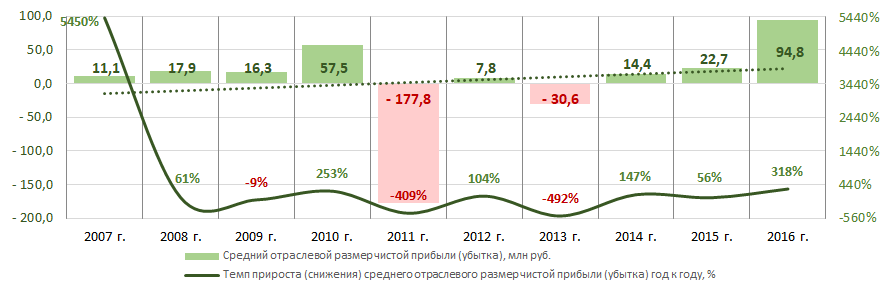

Рисунок 4. Доли участия компаний ТОП-5 в суммарном объеме прибыли 2016 года ТОП-25Средние отраслевые значения показателей прибыли компаний отрасли за десятилетний период не отличаются стабильностью и, в целом, демонстрируют тенденцию к увеличению. Отрицательные значения показателей наблюдались в 2011 и 2013 годах на фоне кризисных явлений в экономике. В последние годы наблюдается значительный рост показателей. Наилучшие результаты отрасль показала в 2016 году. (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли компаний в сфере гидроэнергетики в 2007 – 2016 годах

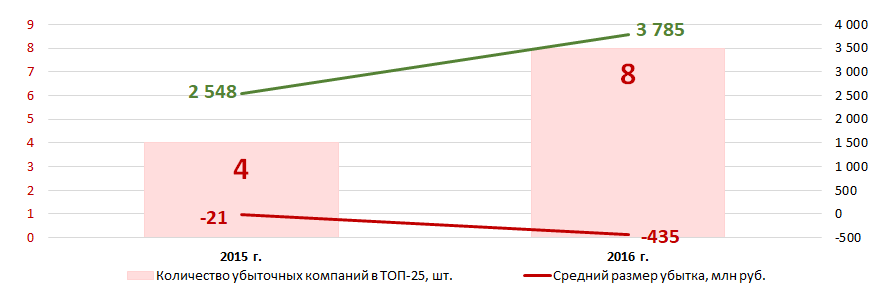

Рисунок 5. Изменение средних отраслевых показателей прибыли компаний в сфере гидроэнергетики в 2007 – 2016 годахСреди компаний ТОП-25 в 2015 году наблюдалось 4 убыточных предприятия. В 2016 году их количество увеличилось до 8 или в два раза. При этом, в 20 раз увеличился средний размер их убытка. По остальным компаниям ТОП-25 средний размер прибыли увеличился за этот же период на 49% (Рисунок 6).

Рисунок 6. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-25 в 2015 – 2016 годах

Рисунок 6. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-25 в 2015 – 2016 годахОсновные финансовые коэффициенты

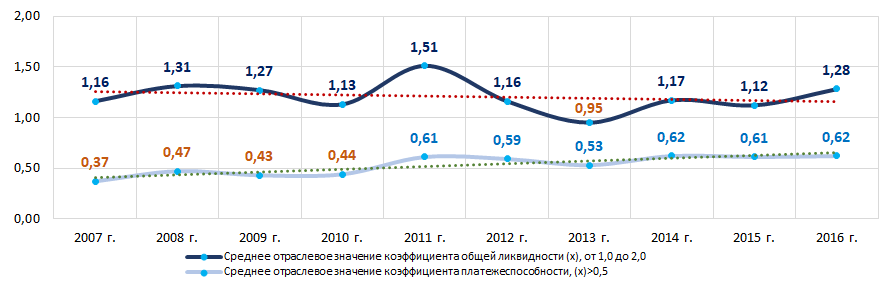

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности только в 2013 году находились ниже интервала рекомендуемых значений - от 1,0 до 2,0. (отмечены желтым цветом на Рисунке 7). В целом, наблюдается тенденция к снижению показателей.

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Коэффициент платежеспособности (отношение суммы собственного капитала к балансовой сумме) показывает зависимость компании от внешних займов. Рекомендуемое значение: >0,5. Значение коэффициента ниже минимального значения означает сильную зависимость от внешних источников получения средств.

Экспертами Информационного агентства Credinform www.credinform.ru, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний по производству, передаче и распределению электроэнергии практическое значение коэффициента составляет в 2016 г. от 0,02 до 0,84.

За десятилетний период средние отраслевые показатели коэффициента находились ниже рекомендуемого значения с 2007 по 2010 годы и в интервале практических значений (Рисунок 7).

В целом, наблюдается тенденция к увеличению показателей.

Рисунок 7. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере гидроэнергетики в 2007 – 2016 годах

Рисунок 7. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере гидроэнергетики в 2007 – 2016 годахВ течение десяти лет наблюдается нестабильность показателей коэффициента рентабельности инвестиций с тенденцией к снижению. В периоды кризисных явлений в экономике в 2011 и 2013 годы) показатели снижались до отрицательных значений (Рисунок 8). Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

В этот же период показатели коэффициента рентабельности продукции демонстрировали тенденцию к увеличению (Рисунок 8). Наибольший рост показателей наблюдается после 2014 года. Коэффициент рассчитывается как отношение прибыли от продаж к расходам по обычной деятельности. В целом рентабельность отражает экономическую эффективность производства.

Рисунок 8. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере гидроэнергетики в 2007 – 2016 годах

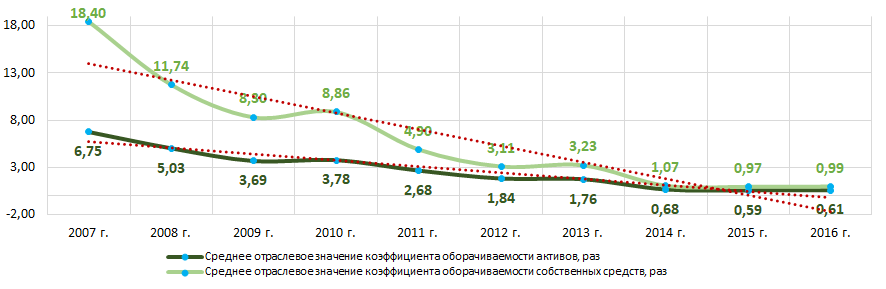

Рисунок 8. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере гидроэнергетики в 2007 – 2016 годахПоказатели коэффициентов деловой активности за десятилетний период демонстрируют тенденции к снижению (Рисунок 9).

Коэффициент оборачиваемости активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Коэффициент оборачиваемости собственных средств рассчитывается как отношение выручки к среднегодовой сумме собственного капитала и показывает интенсивность использования всей совокупности активов.

Рисунок 9. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере гидроэнергетики в 2007 – 2016 годах

Рисунок 9. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере гидроэнергетики в 2007 – 2016 годахОсновные регионы деятельности

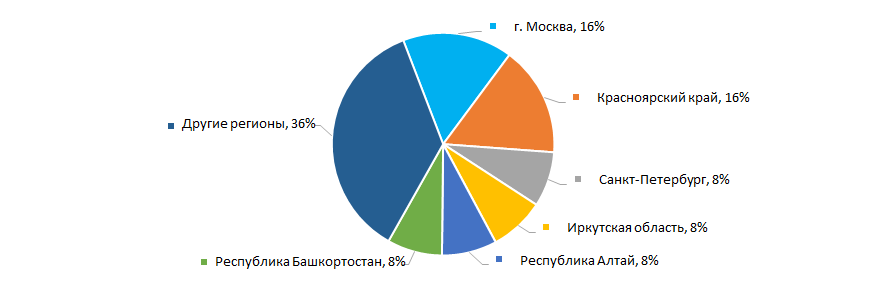

Компании отрасли распределены по территории страны неравномерно. Наибольшее их количество зарегистрировано в г. Москве и Красноярском крае (Рисунок 10). Это может быть связано, с одной стороны, с регистрацией головных офисов компаний в крупнейшем в стране финансовом центре. С другой стороны, Красноярский край – это регион с наибольшим потенциалом возобновляемых гидроресурсов для производства электроэнергии.

Компании ТОП-25 зарегистрированы только в 15 регионах России.

Рисунок 10. Распределение компаний ТОП-25 по регионам России

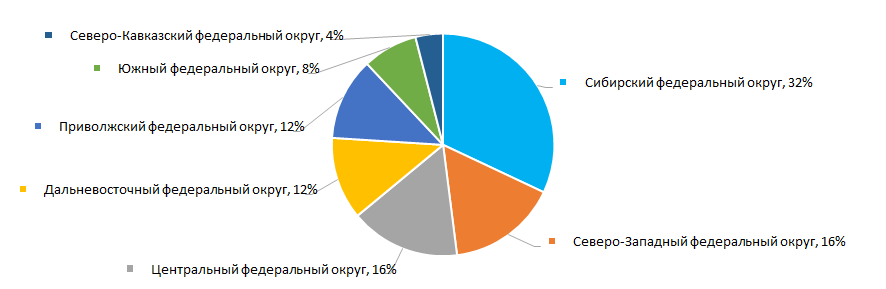

Рисунок 10. Распределение компаний ТОП-25 по регионам РоссииНаибольшее количество компаний отрасли сосредоточено в Сибирском федеральном округе страны (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-25 по федеральным округам России

Рисунок 11. Распределение компаний ТОП-25 по федеральным округам РоссииДоля компаний, имеющих филиалы или представительства, из числа ТОП-25, составляет 20%.

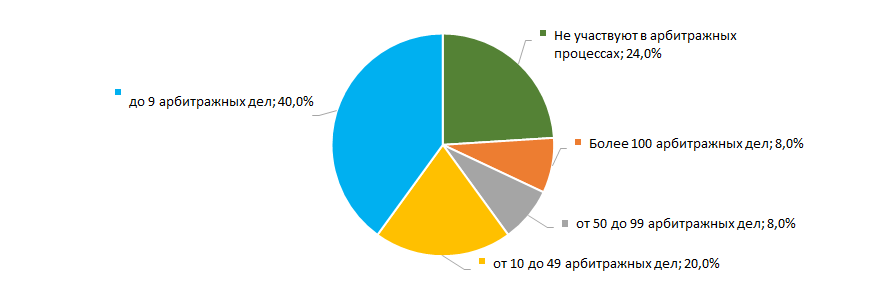

Активность участия в арбитражных процессах

Большая часть компаний отрасли либо совсем не участвует в арбитражных процессах, либо, участвуют в них не активно. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-25 по активности участия в арбитражных процессах

Рисунок 12. Распределение компаний ТОП-25 по активности участия в арбитражных процессахИндекс благонадежности

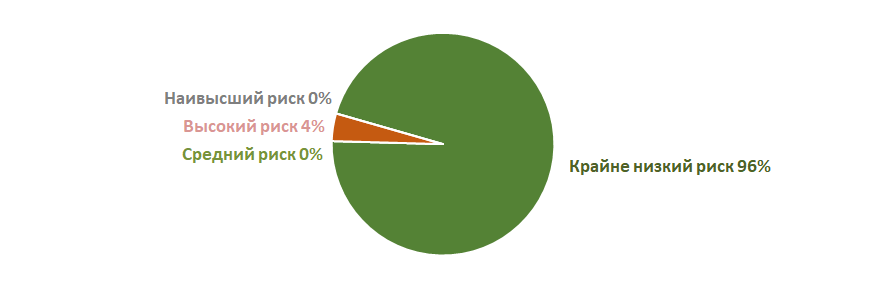

С точки зрения наличия признаков «фирм-однодневок» или неблагонадежных организаций подавляющее большинство компаний отрасли демонстрируют крайне низкий риск сотрудничества (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-25 по Индексу благонадежности

Рисунок 13. Распределение компаний ТОП-25 по Индексу благонадежностиИндекс скоринговой оценки

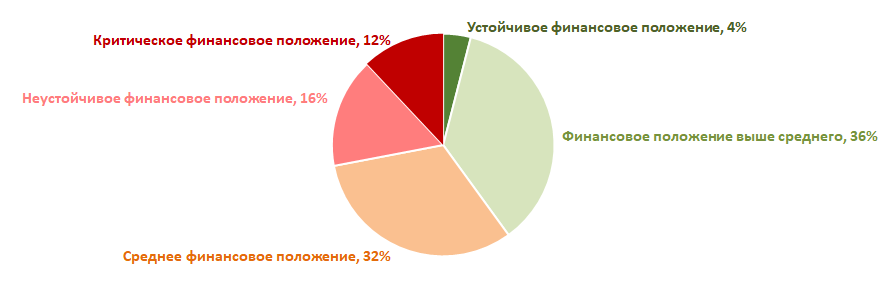

Оценка финансового положения компаний отрасли показывает, что более четверти предприятий находится в неустойчивом и критическом финансовом положении и более трети имеют среднее финансовое положение (Рисунок 14).

Рисунок 14. Распределение компаний ТОП-25 по Индексу скоринговой оценки

Рисунок 14. Распределение компаний ТОП-25 по Индексу скоринговой оценкиИндекс ликвидности

Почти половина компаний отрасли показывает наивысший или средний уровень риска банкротства в краткосрочном периоде (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-25 по Индексу ликвидности

Рисунок 15. Распределение компаний ТОП-25 по Индексу ликвидностиИндекс платежеспособности Глобас

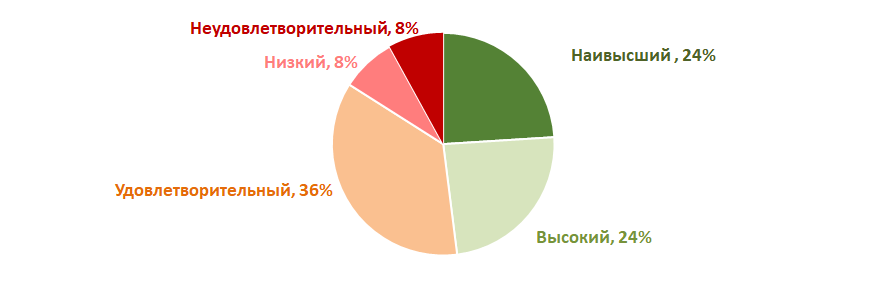

Более трети компаний отрасли из числа 25 крупнейших присвоен удовлетворительный Индекс платежеспособности Глобас. При этом, почти половине компаний присвоен наивысший и высокий Индекс платежеспособности Глобас (Рисунок 16).

Рисунок 16. Распределение компаний ТОП-500 по Индексу платежеспособности Глобас

Рисунок 16. Распределение компаний ТОП-500 по Индексу платежеспособности ГлобасТаким образом, комплексная оценка предприятий гидроэнергетики, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует преобладании с 2009 до 2014 года неблагоприятных тенденций в данной сфере деятельности. Однако, в последние годы, положение дел в отрасли начало меняться к лучшему.