Тенденции в фармацевтическом производстве

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших российских производителей лекарственных средств и медицинских изделий.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 - 2017 годы) производственные компании (ТОП-10 и ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией отрасли по размеру чистых активов является ПАО ФАРМСТАНДАРТ-ЛЕКСРЕДСТВА. В 2018 году его чистые активы составляли более 3,1 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало НАО Ф-СИНТЕЗ. Недостаточность имущества этой компании в 2018 году выражалась отрицательной величиной -2,2 млрд рублей.

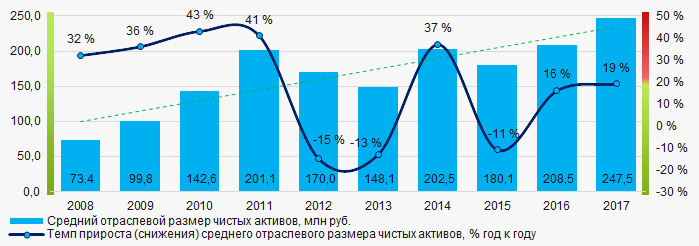

За десятилетний период средние отраслевые размеры чистых активов имеют тенденцию к увеличению (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов производителей лекарственных средств и медицинских изделий в 2008 – 2017 годах

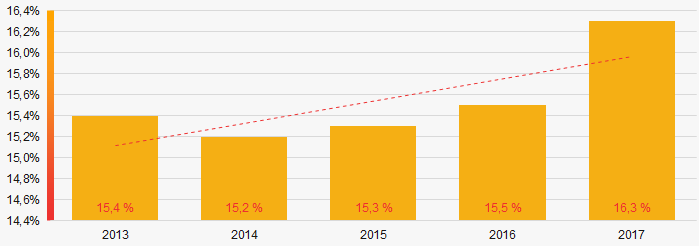

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов производителей лекарственных средств и медицинских изделий в 2008 – 2017 годахДоли компаний с недостаточностью имущества в ТОП-1000 в последние пять лет имеют тенденцию к росту (Рисунок 2).

Рисунок 2. . Доли компаний с отрицательными значениями размера чистых активов в ТОП-1000 в 2013 – 2017 годах

Рисунок 2. . Доли компаний с отрицательными значениями размера чистых активов в ТОП-1000 в 2013 – 2017 годахВыручка от реализации

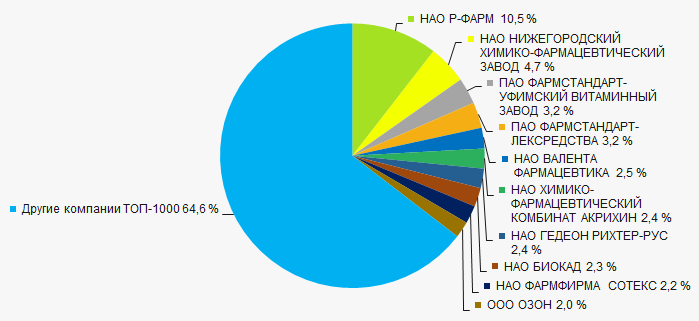

Объем выручки 10 ведущих компаний отрасли в 2017 году составил 35% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует об относительно высоком уровне конкуренции в отрасли.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000

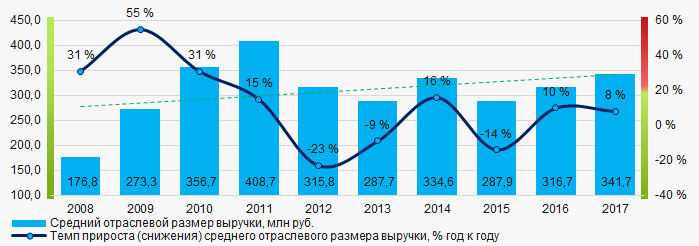

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000В целом за десятилетний период наблюдается рост показателей средних отраслевых объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки производителей лекарственных средств и медицинских изделий в 2008 – 2017 годах

Рисунок 4. Изменение средних отраслевых показателей выручки производителей лекарственных средств и медицинских изделий в 2008 – 2017 годахПрибыль и убытки

Крупнейшей компанией отрасли по размеру чистой прибыли является НАО ВАЛЕНТА ФАРМАЦЕВТИКА. За 2018 год прибыль компании составила более 4,7 млрд рублей.

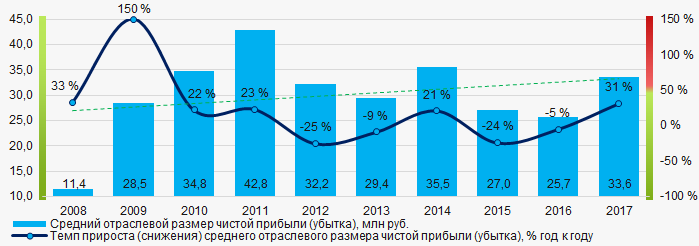

В течение последних десяти лет средние отраслевые показатели чистой прибыли имеют тенденцию к росту (Рисунок 5).

Рисунок 5. Изменение средних отраслевых значений показателей чистой прибыли производителей лекарственных средств и медицинских изделий в 2008 – 2017 годах

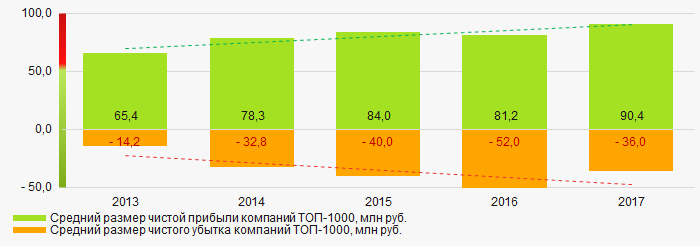

Рисунок 5. Изменение средних отраслевых значений показателей чистой прибыли производителей лекарственных средств и медицинских изделий в 2008 – 2017 годахЗа пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 увеличиваются, при этом возрастает и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2015 – 2017 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2015 – 2017 годахОсновные финансовые коэффициенты

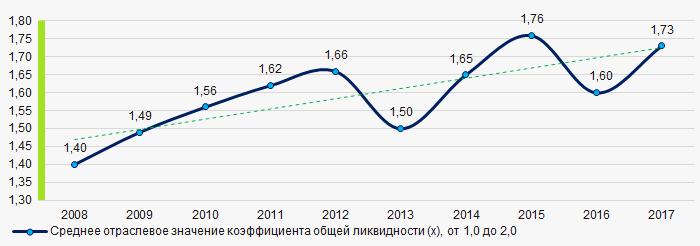

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденций к росту (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности производителей лекарственных средств и медицинских изделий в 2008 – 2017 годах

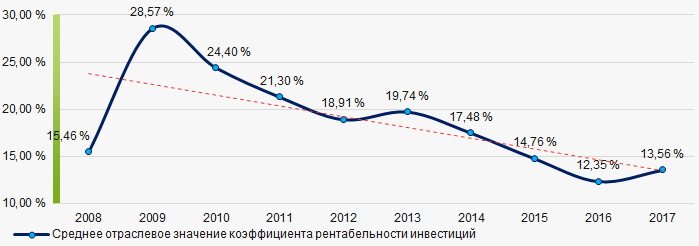

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности производителей лекарственных средств и медицинских изделий в 2008 – 2017 годахВ течение десяти лет средние отраслевые значения коэффициента рентабельности инвестиций имеют тенденцию к снижению (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций производителей лекарственных средств и медицинских изделий в 2008 – 2017 годах

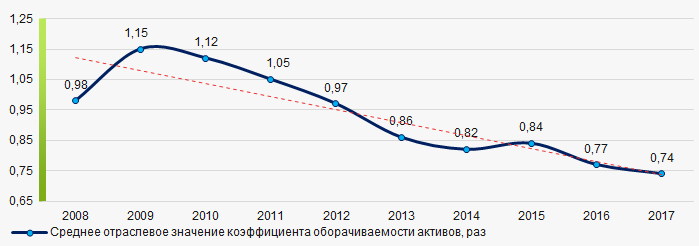

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций производителей лекарственных средств и медицинских изделий в 2008 – 2017 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности имеют тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов производителей лекарственных средств и медицинских изделий в 2008 – 2017 годах

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов производителей лекарственных средств и медицинских изделий в 2008 – 2017 годахМалый бизнес

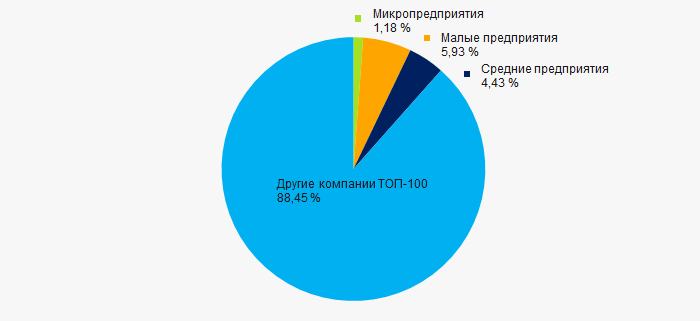

76% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом, доля их выручки в общем объеме в 2017 году составила 11,6%, что почти в два раза ниже среднего показателя по стране (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего бизнеса в ТОП-1000, %

Рисунок 10. Доли выручки субъектов малого и среднего бизнеса в ТОП-1000, %Основные регионы деятельности

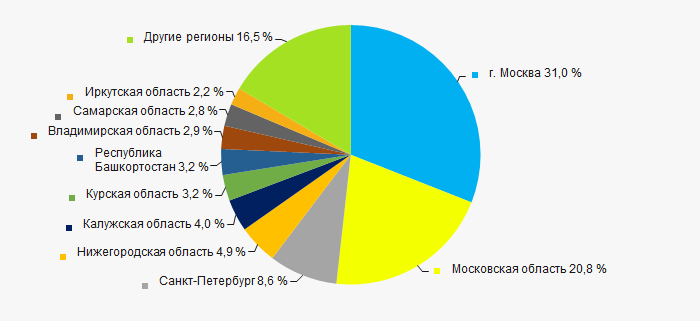

Компании ТОП-1000 распределены по территории России крайне неравномерно и зарегистрированы в 65 регионах. Почти 52% объема их выручки сосредоточены в г. Москве и Московской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

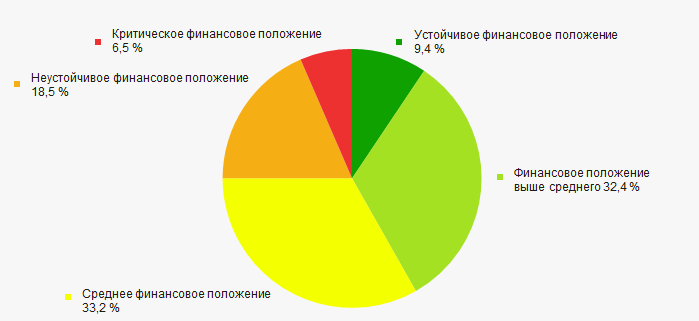

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в среднем финансовом положении (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

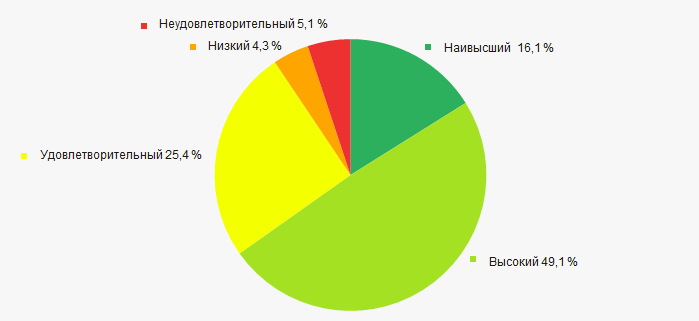

Наибольшей части компаний из ТОП-1000 присвоен наивысший и высокий индекс платежеспособности Глобас, что свидетельствует об их способности в полном объеме отвечать по своим долговым обязательствам (Рисунок 13).

Рисунок 13.Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13.Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

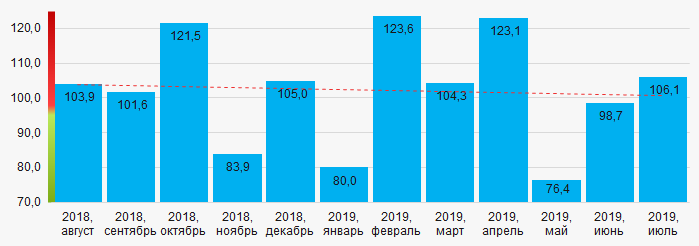

По сведениям Федеральной службы государственной статистики, в сфере производства лекарственных средств и медицинских изделий в течение 2018 – 2019 годов наблюдается тенденция к снижению показателей индекса промышленного производства (Рисунок 14). При этом средний показатель индекса от месяца к месяцу составил 102,3%.

Рисунок 14. Индексы производства в 2018 – 2019 годах, (%)

Рисунок 14. Индексы производства в 2018 – 2019 годах, (%)По тем же сведениям, доля выручки компаний, занимающихся производством лекарственных средств и медицинских изделий в объеме выручки от продажи товаров, продукции, работ, услуг в целом по стране за 2018 год составила 0,001%.

Вывод

Комплексная оценка деятельности крупнейших российских производителей лекарственных средств и медицинских изделий, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании в отрасли положительных тенденций (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Темп прироста (снижения) среднего отраслевого размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Уровень конкуренции |  5 5 |

| Темп прироста (снижения) среднего отраслевого размера выручки |  10 10 |

| Темп прироста (снижения) среднего отраслевого размера чистой прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний ТОП-1000 |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний ТОП-1000 |  -10 -10 |

| Рост / снижение средних отраслевых значений коэффициента общей ликвидности |  10 10 |

| Рост / снижение средних отраслевых значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних отраслевых значений коэффициента оборачиваемости активов |  -5 -5 |

| Доля малого и среднего бизнеса в отрасли по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  5 5 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  -5 -5 |

| Среднее значение факторов |  0,7 0,7 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).

Новые сведения из ФНС для проверки контрагентов

1 августа 2019 г. Федеральная налоговая служба (ФНС) России раскрыла информацию о среднесписочной численности работников, применении компаниями специальных налоговых режимов, а также об участии в консолидированной группе налогоплательщиков за 2018 г.

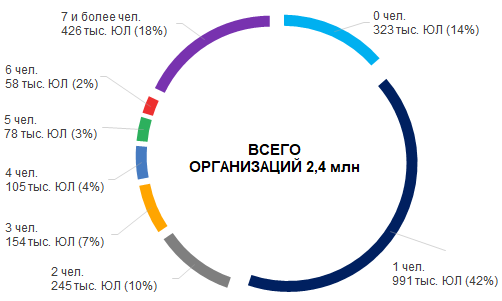

В 56% компаний численность составляет 1 или 0 сотрудников.

Сведения о среднесписочной численности работников за 2018 г. раскрыты по 2,4 млн юридических лиц (из 4,1 млн на декабрь 2018 г.). Более подробно со структурой данных можно ознакомиться на рисунке 1.

Рисунок 1. Среднесписочная численность сотрудников организаций по данным ФНС на 31.12.2018 г.

Рисунок 1. Среднесписочная численность сотрудников организаций по данным ФНС на 31.12.2018 г.Обязанность компаний предоставить сведения по среднесписочной численности в ФНС сохраняется, даже если у компании отсутствуют штатные работники.

Совместители и лица, осуществляющие работу по договорам подряда, в число сотрудников не включаются – это одна из причин существования компаний с малой или нулевой численностью. Другая причина – в налоговой оптимизации. На фонд оплаты труда ложится нагрузка в виде социальных взносов, поэтому работодатели не принимают сотрудников в штат.

На численность сотрудников важно обращать внимание при проверке контрагентов. Организации, в которых числится 0 или 1 человек, находятся в зоне риска, так как малая или нулевая численность являются одним из негативных признаков.

Без учета стратегических организаций, крупнейших налогоплательщиков и компаний оборонно-промышленного комплекса, данные по которым будут раскрыты в 2020 г., крупнейшей российской компанией по среднесписочной численности сотрудников в 2018 г. является АО Связной Логистика с численностью 16 276 человек. Фирма прекратила свою деятельность 29 марта 2019 г. путем реорганизации в форме присоединения к к ООО Сеть Связной (см. таблицу 1).

Таблица 1. Топ-10 компаний России по среднесписочной численности сотрудников

| Ранг | Компания | Среднесписочная численность сотрудников в 2018 г., человек | Выручка от реализации в 2018 г., млн руб. |

| 1 | НАО АО СВЯЗНОЙ ЛОГИСТИКА | 16 276 | 109 862 |

| 2 | ООО ГАЗСТРОЙ | 16 112 | 36 146 |

| 3 | ООО СИБИРСКАЯ ИНТЕРНЕТ КОМПАНИЯ | 15 334 | 49 298 |

| 4 | НАО АО ГРУППА ИЛИМ | 14 963 | 155 701 |

| 5 | НАО АО ЭР-ТЕЛЕКОМ ХОЛДИНГ | 14 737 | 34 979 |

| 6 | ООО ЭЛЬДОРАДО | 13 620 | *110 406 |

| 7 | ООО СЕЛЬТА (Группа Магнит) | 13 007 | 38 531 |

| 8 | ООО РУССКАЯ ИНЖИНИРИНГОВАЯ КОМПАНИЯ | 12 680 | 32 870 |

| 9 | ООО ОБЪЕДИНЕННАЯ СЕРВИСНАЯ КОМПАНИЯ | 12 609 | 12 749 |

| 10 | НАО АО МЕГАФОН РИТЕЙЛ | 11 360 | 41 035 |

(*) по данным за 2017 г.

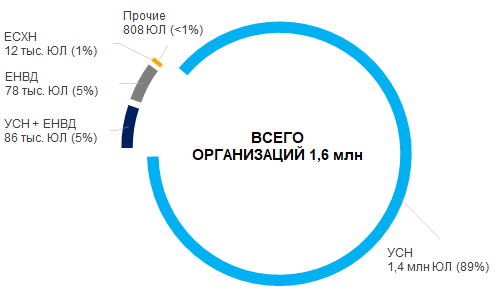

Упрощенная система налогообложения – самый распространенный налоговый режим в России.

По данным ФНС из 1,6 млн компаний, применявших один или несколько специальных налоговых режимов, 89% организаций используют упрощенную систему налогообложения (УСН). 5% юридических лиц совмещают УСН и ЕНВД (единый налог на вмененный доход) (см. рисунок 2). Специальный налоговый режим позволяет компаниям вместо налога на прибыль, налога на имущество организаций и налога на добавленную стоимость (НДС) платить один общий налог по сниженным ставкам.

Рисунок 2. Распределение компаний по применяемым специальным режимам налогообложения в 2018 г.

Рисунок 2. Распределение компаний по применяемым специальным режимам налогообложения в 2018 г.При анализе контрагентов критерии применения того или иного специального налогового режима помогут составить общую характеристику бизнеса партнера: оценить совокупный доход организации, стоимость чистых активов, численность сотрудников, область деятельности.

Факт применения контрагентом УСН подскажет, что его доход не превышает 150 млн руб. в год, количество сотрудников до 100 человек, стоимость основных средств составляет менее 150 млн руб., контрагент не относится к организациям, чью деятельность особенно строго контролирует государство (банки, страховые компании, производители подакцизных товаров, бюджетные учреждения), не платит налоги на прибыль, на имущество организаций и НДС.

Участие в консолидированной группе налогоплательщиков – прерогатива крупного бизнеса.

Консолидированная группа налогоплательщиков – это добровольное объединение организаций, создаваемое для уплаты налога на прибыль с совокупного финансового результата всей группы. Обязанности по исчислению и уплаты налога на прибыль возлагаются на ответственного участника консолидированной группы.

Консолидированная группа налогоплательщиков может быть создана при условии, что одна организация непосредственно или косвенно участвует в уставном капитале других, а доля такого участия в каждом юридическом лице составляет не менее 90%.

По данным за 2018 г. ФНС опубликовала сведения о 210 ответственных участниках консолидированной группы. В 2017 г. таких участников было 88.

До конца года ожидается публикация на ресурсе ФНС сведений, которые также будут размещены в Системе Глобас:

1 октября 2019 года ФНС планирует разместить информацию о доходах и расходах из бухгалтерской отчетности организаций, а также сведения об уплаченных налогах, сборах и страховых взносах в 2018 г.

1 декабря 2019 года ожидается раскрытие ФНС информации о суммах недоимки, задолженности по налогам и сборам организаций, задолженности по страховым взносам, а также сведений о наличии налоговых правонарушений.