Есть ли будущее у малого и среднего бизнеса?

Уважаемые дамы и господа,

В Санкт-Петербурге 18 июня 2015 года стартует Петербургский экономический форум. Одной из тем, которую предстоит обсудить участникам, станет «Малый и средний бизнес, как драйвер роста российской экономики». Накануне предстоящего форума специалисты Информационного агентства Credinform проанализировали динамику развития малого и среднего бизнеса (МСБ) в России и оценили его перспективы.

Общее количество субъектов МСБ (здесь и далее без учета индивидуальных предпринимателей) в 2014 году увеличилось на 1,7%, по сравнению с 2013 годом, и составило 2,1 млн, из которых 88% относятся к категории микропредприятий, 11% - к малым предприятиям и лишь 1% - к средним предприятиям.

27 января 2015 года Правительством РФ был утвержден антикризисный план первоочередных мероприятий по обеспечению устойчивого развития экономики и социальной стабильности в 2015 году, в рамках которого предлагается в 2 раза увеличить предельные значения выручки от реализации для отнесения хозяйствующих субъектов к категории малого и среднего предпринимательства. Подобная мера, безусловно, повлияет на формальное увеличение количества предприятий, относящихся к МСБ.

Несмотря на то что с 2005 года в России действует Федеральная программа финансовой поддержки МСБ, их доля в экономике страны по-прежнему невелика. По итогам 2014 года доля МСБ в российском ВВП составляет около 29,3%. Для сравнения, в странах ЕС, развитых азиатских странах и США этот показатель находится в диапазоне от 40% до 70%. Отметим, что из заключения Организации экономического сотрудничества и развития (ОЭСР) следует, что страны, в которых доля малого и среднего бизнеса составляет 60-70% ВВП, эффективнее преодолевают кризисы, чем те страны, в которых этот показатель меньше.

Кроме того, эксперты отмечают высокую степень региональной концентрации предприятий МСБ. Так, 33% предприятий малого бизнеса находятся в Центральном федеральном округе, из которых 19% приходится на Москву и Московскую область. Безусловно, сложившаяся ситуация негативно сказывается на формировании региональных бюджетов.

Рисунок 1. Структура предприятий малого бизнеса по федеральным округам

В текущем году на поддержку малого и среднего предпринимательства будет распределено 17 млрд рублей в рамках программы Экономическое развитие и инновационная экономика. Больше всего средств будет направленно в Московскую область (817 млн рублей), Краснодарский край (623 млн рублей) и Санкт-Петербург (600 млн рублей). Предполагается, что федеральные деньги будут способствовать увеличению капитализации региональных программ поддержки малого и среднего бизнеса.

По данным Информационно-аналитической системы Глобас-i®, суммарный оборот МСБ по итогам 2014 года составил 30,5 млрд рублей, при этом более половины (54,6%) приходится на малые предприятия, 31,7% - на микропредприятия и 13,7% - на средние.

Рисунок 2. Динамика оборота малого и среднего бизнеса в России, млн рублей

Отраслевая специфика малого и среднего бизнеса остается практически неизменной: основными видами деятельности остаются торговля (32%) и предоставление услуг (19,6%), чуть меньше предприятий задействовано в обрабатывающем производстве (14,3%) и строительстве (12,3%).

Среди основных проблем, тормозящих развитие малого и среднего бизнеса в России, следует отметить нестабильность законодательства в сфере налогового и финансового регулирования, проблемы доступа к источникам финансирования, сохранение высокого уровня административных барьеров, проблемы в нахождении рынков сбыта продукции, а также низкий уровень предпринимательской активности среди населения и дефицит квалифицированных сотрудников. В отношении налогового законодательства Правительство уже подготовило предложение по мораторию на введение новых налоговых платежей на ближайшие три года, что добавит стабильности и предсказуемости бизнес-процессам. Однако ситуация с источниками финансирования, к сожалению, не столь обнадеживающая, прежде всего, в связи с заградительной стоимостью кредитов. Кредиты для бизнеса остаются недоступными. Возможно, Правительство РФ продолжит предпринимать в ближайшее время определенные шаги по поддержке отдельных секторов бизнеса – в виде субсидирования или выдачи гарантий.

Как показывает зарубежный опыт, во время кризиса компании МСБ могут способствовать улучшению социально-экономической ситуации, являясь своего рода «подушкой безопасности», а в стабильных условиях предоставлять возможность для эффективного экономического роста. Но для реализации потенциала МСБ в полной мере государству необходимо выработать эффективную политику взаимодействия с данными компаниями. Прежде всего, она должна быть направлена на интеграцию предприятий малого и среднего бизнеса в ассоциации и союзы, улучшение взаимодействия с крупным бизнесом, а также снижение административного давления.

Подробную информацию о предприятиях, в том числе субъектах малого и среднего бизнеса, а также аналитические справки по различным отраслям экономики, Вы можете получить, обратившись к нашим специалистам Отдела по работе с клиентами:

+7 (812) 406 8414 (Санкт-Петербург), +7 (495) 640 4116 (Москва).

Рентабельность продаж табачных компаний России

Информационное агентство Credinform подготовило рэнкинг табачных компаний России.

Для рэнкинга были отобраны крупнейшие по объему выручки за последний имеющийся в Статистическом реестре отчетный период (2013 г.) организации, ранжированные по убыванию показателя рентабельности продаж. Кроме того, для компаний списка топ-10 приведена оценка рыночной доли, исходя из объема годовой выручки от основной деятельности.

Рентабельность продаж (%) - показывает долю операционной прибыли в объеме продаж фирмы (доля прибыли в каждом заработанном рубле).

Рентабельность продаж демонстрирует акционеру и потенциальному инвестору прибыльна ли деятельность организации или нет. Чем выше этот показатель, тем лучше; коэффициент со знаком «минус», свидетельствует о наличии операционного убытка – расходы не покрываются текущими продажами.

Рекомендуемого или нормативного значения для данного коэффициента не определяется, так как показатель рентабельности сильно изменяется в зависимости от отрасли и макроэкономических условий, в которых осуществляет деятельность каждая конкретная компания.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание не только на средние значения показателей в отрасли, но и на всю представленную совокупность финансовых показателей и коэффициентов компании.

| № | Наименование | Регион | Выручка, млн руб., 2013 г. | Рентабельность продаж, % | Индекс платежеспособности ГЛОБАС-i® | Доля рынка, % |

|---|---|---|---|---|---|---|

| 1 | ЗАО Филип Моррис Ижора ИНН 4720007247 |

Ленинградская область | 66 229,4 | 49,1 | 174 наивысший | 31,6 |

| 2 | ОАО Филип Моррис Кубань ИНН 2311010485 |

Краснодарский край | 12 851,0 | 44,3 | 223 высокий | 6,1 |

| 3 | ЗАО Лиггетт-Дукат ИНН 7710064121 |

г. Москва | 16 448,6 | 30,3 | 222 высокий | 7,9 |

| 4 | ЗАО Донской табак ИНН 6162063051 |

Ростовская область | 10 541,8 | 29,2 | 238 высокий | 5,0 |

| 5 | ООО Петро ИНН 7834005168 |

г. Санкт-Петербург | 39 306,0 | 28,0 | 225 высокий | 18,8 |

| 6 | ЗАО Бритиш Американ Тобакко-СПб ИНН 7809008119 |

г. Санкт-Петербург | 31 948,2 | 17,5 | 208 высокий | 15,3 |

| 7 | ООО Империал Тобакко Волга ИНН 3443033593 |

Волгоградская область | 7 689,9 | 14,2 | 235 высокий | 3,7 |

| 8 | ООО Крес Нева ИНН 4720011412 |

Ленинградская область | 3 815,0 | 14,0 | 186 наивысший | 1,8 |

| 9 | ОАО Донской табак ИНН 6163012571 |

Ростовская область | 7 528,3 | 7,4 | 215 высокий | 3,6 |

| 10 | ЗАО Империал Тобакко Ярославль ИНН 7601000015 |

Ярославская область | 3 059,2 | 7,4 | 231 высокий | 1,5 |

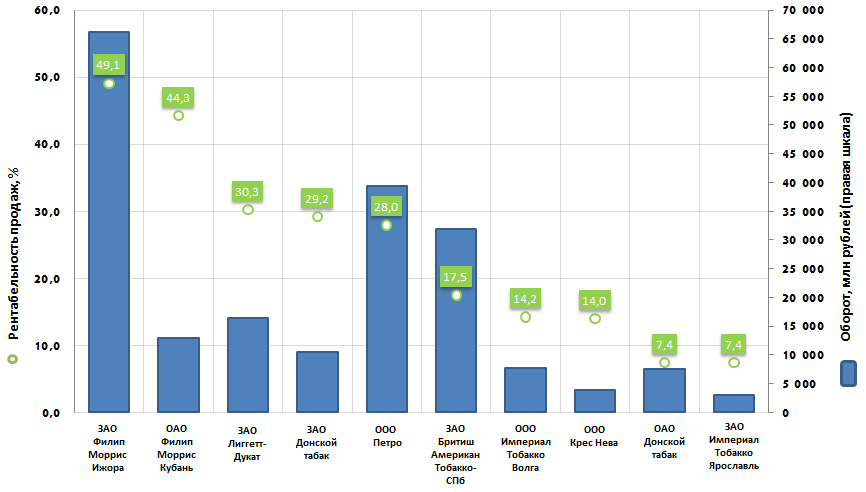

Крупнейшие табачные компании России фиксируют положительную рентабельность продаж, причем лидер рынка - ЗАО Филип Морис Ижора, показал наибольшее значение коэффициента – 49,1%. Ближайший конкурент по объему годовой выручки - ООО Петро, имеет значительно меньшую рентабельность продаж – 28%.

Рисунок 1. Рентабельность продаж и выручка крупнейших табачных компаний России (Топ-10)

Годовая выручка крупнейших табачных компаний России (топ-10) по данным последней опубликованной годовой финансовой отчетности (2013 г.) составила 199,4 млрд рублей, что выше на 6,4% показателя, зафиксированного в предыдущем периоде (187,4 млрд руб.).

Тройка лидеров табачной индустрии России: ЗАО Филип Моррис Ижора, ООО Петро и ЗАО Бритиш Американ Тобакко-СПб, аккумулирует 66% все выручки отрасли.

Общий объем инвестиций в фабрику ЗАО Филип Моррис Ижора, которая была открыта в Ленинградской области в начале 2000 года, на сегодняшний день превышает 1,1 млрд долларов США.

Фабрика производит более 60 наименований таких всемирно известных марок сигарет, как Marlboro, Parliament, Chesterfield, L&M, Bond Street и Next. В настоящее время сигареты, производимые фабрикой ЗАО «Филип Моррис Ижора», поставляются не только на российский рынок, но и экспортируются в такие государства, как Армения, Казахстан, Кыргызстан, Молдова, Монголия, Сербия и Япония.

Петербургское ООО Петро также выпускает продукцию под известными брендами:

- сигареты с фильтром: Winston, Camel, Salem, More, Wings by Winston, Mild Seven, Monte Carlo, North Star, Epique, «Русский стиль», «Петр 1», «Наша Прима», «Золотой Лист», «Невские», «Космос»;

- сигареты без фильтра: «Прима», «Луч»

- папиросы: «Беломорканал».

Бритиш Американ Тобакко Россия – замыкает тройку лидеров российской табачной индустрии. Портфель марок компании включает такие известные международные и российские марки, как Dunhill, Kent, Vogue, Pall Mall, Rothmans of London, Lucky Strike, Viceroy, Ява Золотая, Alliance и Ява.

Все компании, вошедшие в список топ-10, получили наивысший и высокий индекс платежеспособности. Данное обстоятельство сигнализирует потенциальным инвесторам о способности организаций своевременно и в полном объеме погашать свои долговые обязательства, риск невыполнении которых минимален.