Изменение законодательства о госзакупках

С 1 июля 2019 года вступает в силу Федеральный закон от 01.05.2019 №71-ФЗ с поправками, совершенствующими контрактную систему государственных закупок.

Поправками предусмотрено:

- планирование закупок только планами-графиками, исключая планы закупок;

- ведение реестра участников закупок операторами электронных площадок;

- сокращение с 10-ти до 1-го дня обязательного промежутка между внесением изменений в план-график и размещением извещений о закупках;

- увеличение до 300 млн. руб. начальных или максимальных цен контрактов, допускающих возможность проведения электронных аукционов с сокращенным сроком подачи заявок и, - до 2 млрд руб. - при строительстве, реконструкции, капитальном ремонте, сносе объектов капитального строительства;

- введение запрета на внесение авансов при заключении договоров с участниками закупок, предложившим цену контракта, ниже на 25 процентов и более от начальной или максимальной;

- предоставление документов, обосновывающих соответствие дополнительным требованиям к участникам закупок, аккредитованным на электронных площадках;

- право заключения контракта с участниками закупок, которым присвоен второй номер по итогам проведения конкурентных закупок, в случаях расторжения контрактов с победителями таких закупок;

- право осуществления закупок за одну единицу товаров, работ или услуг независимо от объектов закупок при отсутствии возможности определить объем товаров, работ или услуг на момент закупки;

- возможное изменение существенных условий контрактов на строительство, реконструкцию, капитальный ремонт и снос объектов капитального строительства, на работы по сохранению объектов культурного наследия при возникновении экстренных обстоятельств. В частности, - увеличение цены до 10 процентов и однократное продление сроков выполнения контрактов без увеличения их цены при условии оплаты подрядчиками соответствующих неустоек, в случаях их вины;

- исключение необходимости размещения подрядчиками отчетов по отдельным этапам исполнения контрактов на строительные работы или по сохранению объектов культурного наследия, а также в случаях, если цена контракта более 1 млрд руб.

Информация обо всех контактах и закупках, в том числе архивная, доступна в полном объеме для подписчиков Информационно-аналитической системы Глобас.

Тенденции в строительстве зданий

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших российских компаний по строительству зданий.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 - 2017 годы) строительные компании (ТОП-10 и ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

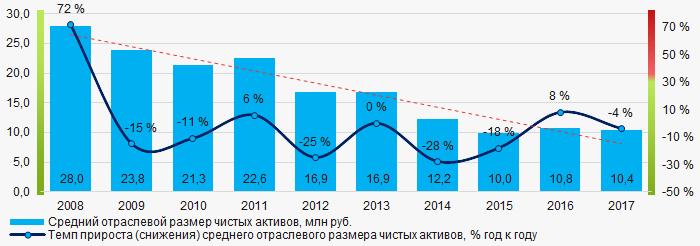

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

За десятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к снижению (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов компаний по строительству зданий в 2008 – 2017 годах

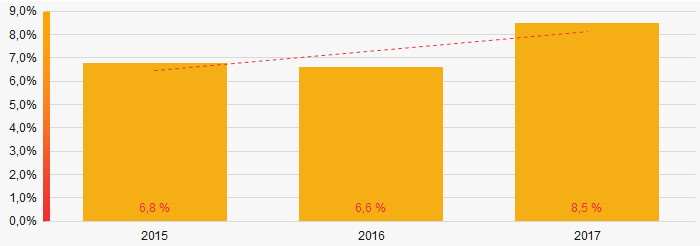

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов компаний по строительству зданий в 2008 – 2017 годахДоли компаний с недостаточностью имущества в ТОП-1000 в последние три года имеют тенденцию к увеличению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями размера чистых активов в ТОП-1000 в 2015 – 2017 годах

Рисунок 2. Доли компаний с отрицательными значениями размера чистых активов в ТОП-1000 в 2015 – 2017 годахВыручка от реализации

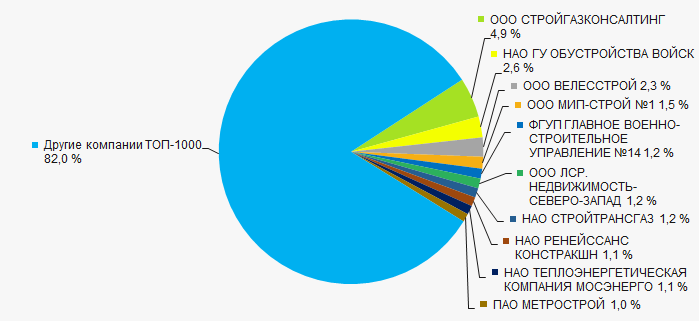

Объем выручки 10 ведущих компаний отрасли в 2017 году составил 18% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне конкуренции в отрасли.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000

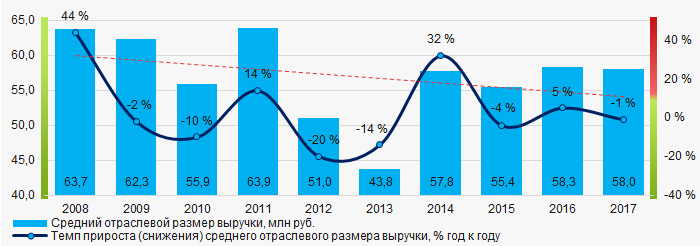

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000В целом за десятилетний период наблюдается снижение показателей средних отраслевых объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки компаний по строительству зданий в 2008 – 2017 годах

Рисунок 4. Изменение средних отраслевых показателей выручки компаний по строительству зданий в 2008 – 2017 годахПрибыль и убытки

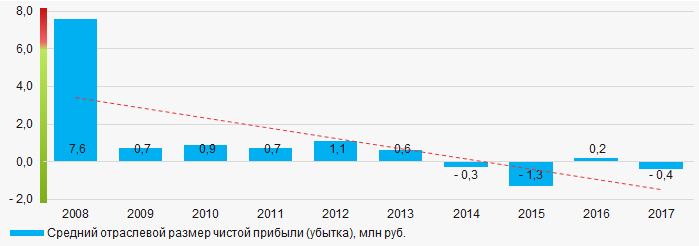

В течение последних десяти лет средние отраслевые показатели чистой прибыли имеют тенденцию к снижению (Рисунок 5).

Рисунок 5. Изменение средних отраслевых значений показателей чистой прибыли компаний по строительству зданий в 2008 – 2017 годах

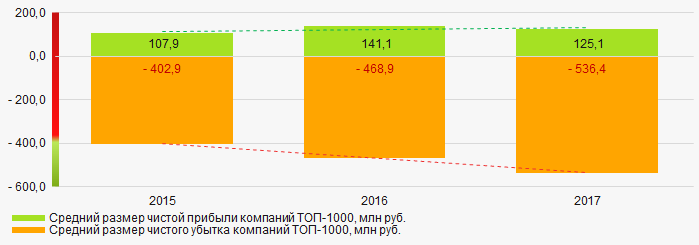

Рисунок 5. Изменение средних отраслевых значений показателей чистой прибыли компаний по строительству зданий в 2008 – 2017 годахЗа трехлетний период средние значения показателей чистой прибыли компаний ТОП-1000 увеличиваются, при этом увеличивается и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2015 – 2017 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2015 – 2017 годахОсновные финансовые коэффициенты

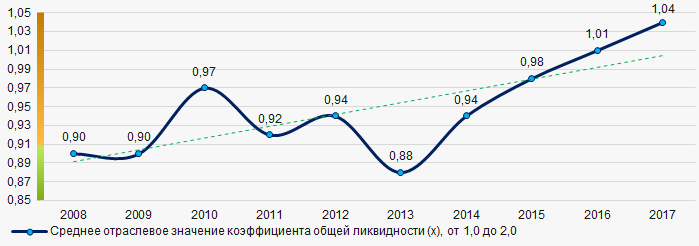

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в основном ниже интервала рекомендуемых значений - от 1,0 до 2,0, с тенденций к росту (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности компаний по строительству зданий в 2008 – 2017 годах

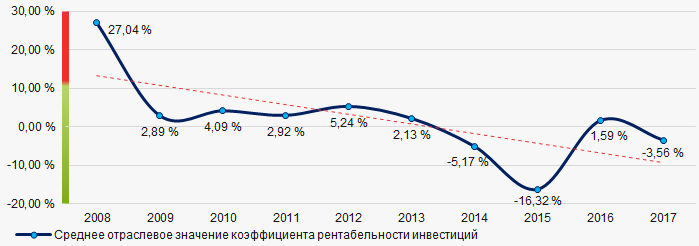

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности компаний по строительству зданий в 2008 – 2017 годахВ течение десяти лет средние отраслевые значения коэффициента рентабельности инвестиций имеют тенденцию к снижению (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций компаний по строительству зданий в 2008 – 2017 годах

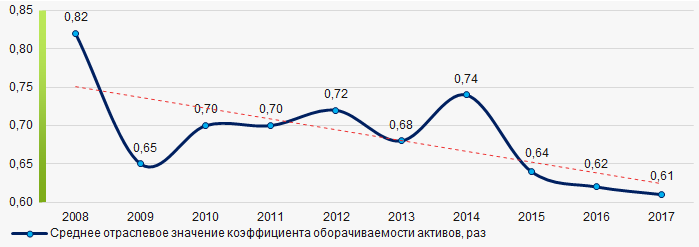

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций компаний по строительству зданий в 2008 – 2017 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности имеют тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов компаний по строительству зданий в 2008 – 2017 годах

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов компаний по строительству зданий в 2008 – 2017 годахМалый бизнес

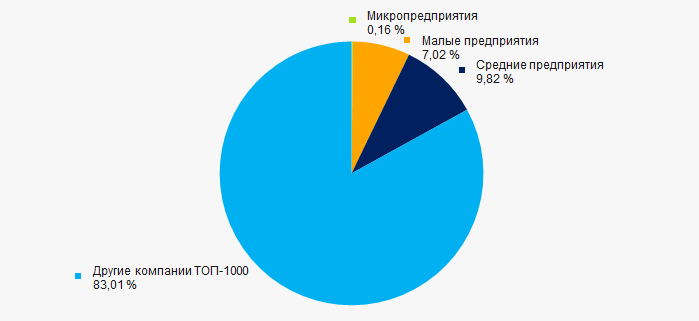

46% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом, доля их выручки в общем объеме в 2017 году составила 17%, что ниже среднего показателя по стране (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000, %

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000, %Основные регионы деятельности

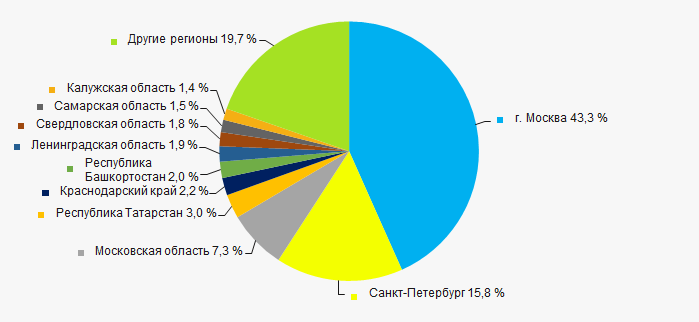

Компании ТОП-1000 распределены по территории России неравномерно и зарегистрированы в 76 регионах. Более 66% объема их выручки сосредоточены в г. Москве, Санкт-Петербурге и Московской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

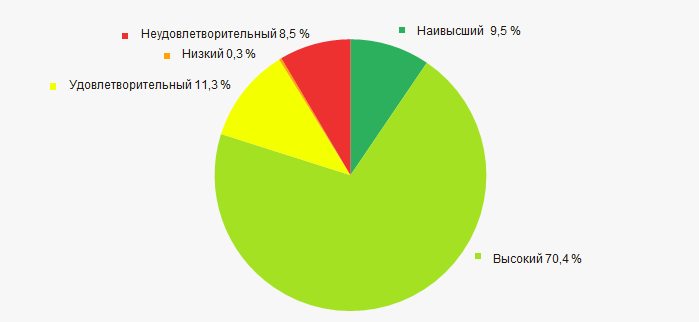

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

Наибольшей части компаний из ТОП-1000 присвоен наивысший и высокий индекс платежеспособности Глобас, что свидетельствует об их способности в полном объеме отвечать по своим долговым обязательствам (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасПо сведениям Федеральной службы государственной статистики, доля компаний по строительству зданий в объеме выручки от продажи товаров, продукции, работ, услуг в целом по стране за 2018 год составила 1,67%.

Вывод

Комплексная оценка деятельности крупнейших российских компаний по строительству зданий, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании в отрасли отрицательных тенденций (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Темп прироста (снижения) среднего отраслевого размера чистых активов |  -10 -10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Темп прироста (снижения) среднего отраслевого размера выручки |  -10 -10 |

| Уровень конкуренции / монополизации |  10 10 |

| Темп прироста (снижения) среднего отраслевого размера чистой прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли компаний ТОП-1000 |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний ТОП-1000 |  -10 -10 |

| Рост / снижение средних отраслевых значений коэффициента общей ликвидности |  5 5 |

| Рост / снижение средних отраслевых значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних отраслевых значений коэффициента оборачиваемости активов |  -10 -10 |

| Доля малого и среднего бизнеса в отрасли по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение факторов |  -2,7 -2,7 |

— положительная тенденция (фактор),

— положительная тенденция (фактор),  — отрицательная тенденция (фактор).

— отрицательная тенденция (фактор).