Тенденции в производстве бакалеи

Информационное агентство Credinform представляет обзор тенденций деятельности российских предприятий - производителей бакалеи.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2014 – 2020* гг.) компании, осуществляющих производство круп, муки и макаронных изделий, сахара и крахмала, чая и кофе, шоколада, растительного масла, соли и пряностей (ТОП-1000). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией ТОП-1000 по размеру чистых активов является ООО МАРС, ИНН 5045016560, Московская область, производство шоколада и сахаристых кондитерских изделий. В 2019 г. чистые активы составляли более 65 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало НАО НЭФИС-БИОПРОДУКТ, ИНН 1624012256, Республика Татарстан, производство масел и жиров, находится в процессе реорганизации в форме присоединения к другому юридическому лицу с 17.03.2021. Недостаточность имущества в 2019 г. выражалась отрицательной величиной -7 млрд рублей.

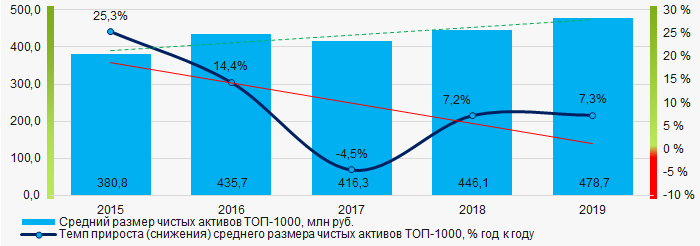

За пятилетний период средние размеры чистых активов ТОП-1000 имеют тенденцию к увеличению, с отрицательными темпами прироста (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов ТОП-1000 в 2015 - 2019 гг.

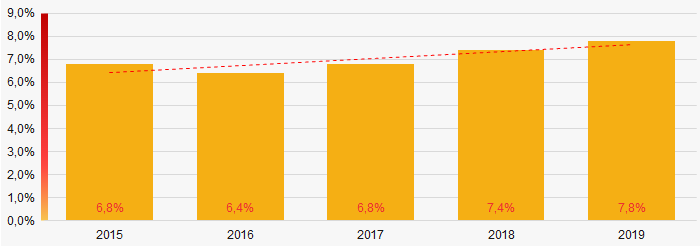

Рисунок 1. Изменение средних показателей размера чистых активов ТОП-1000 в 2015 - 2019 гг.Доли компаний с недостаточностью имущества в ТОП-1000 за пять лет имели негативную тенденцию к росту (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2015 - 2019 гг.

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2015 - 2019 гг.Выручка от реализации

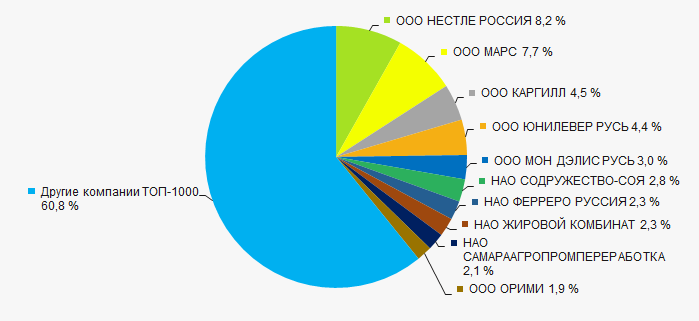

Объем выручки десяти ведущих компаний в 2019 г. составил 39% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует об относительно высоком уровне конкуренции в производстве бакалейных товаров.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 г. ТОП-1000

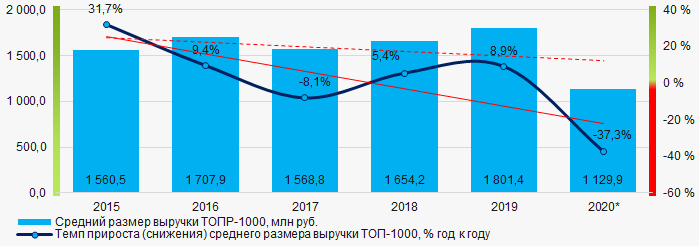

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 г. ТОП-1000В целом, наблюдается тенденция к снижению объемов выручки, с падением темпов прироста (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2015 – 2020 гг.

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2015 – 2020 гг.Прибыль и убытки

Крупнейшей компанией ТОП-1000 по размеру чистой прибыли является также ООО МАРС. Прибыль в 2019 г. составила более 14 млрд руб.

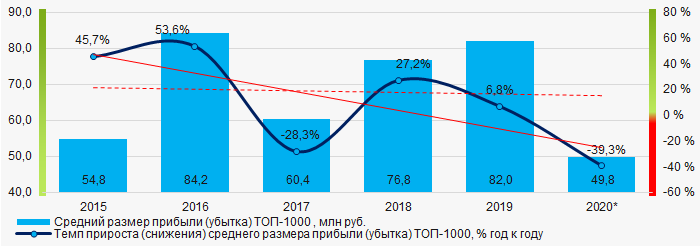

За шестилетний период показатели средних размеров прибыли ТОП-1000 имеют тенденцию к снижению, с падением темпов прироста (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2015 - 2020 гг.

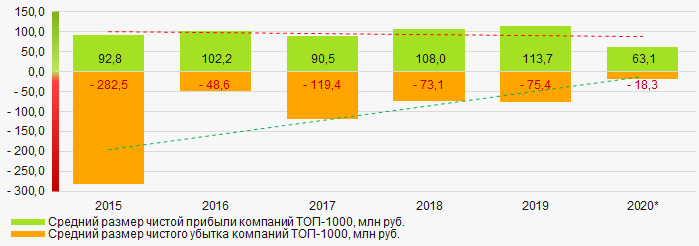

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2015 - 2020 гг.За шестилетний период средние значения показателей чистой прибыли компаний ТОП-1000 имеют тенденцию к снижению, при этом уменьшается и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2015 – 2020 гг.

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2015 – 2020 гг.Основные финансовые коэффициенты

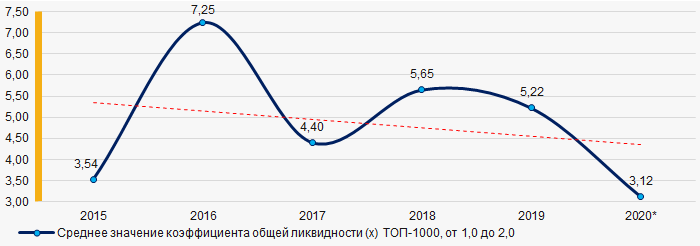

За шестилетний период средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к снижению. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности ТОП-1000 в 2015 - 2020 гг.

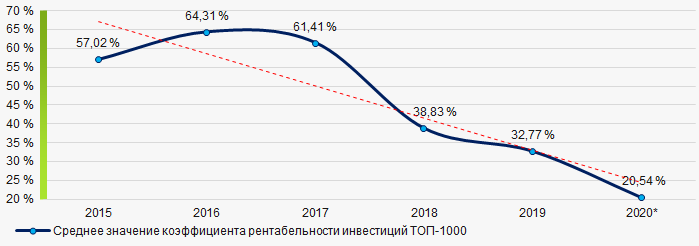

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности ТОП-1000 в 2015 - 2020 гг.В течение шести лет, средние показатели коэффициента рентабельности инвестиций ТОП-1000 имели тенденцию к снижению (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2015 - 2020 гг.

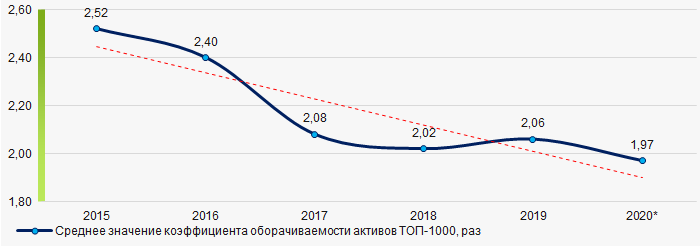

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2015 - 2020 гг.Коэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За шестилетний период показатели данного коэффициента деловой активности демонстрировали тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2015 - 2020 гг.

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2015 - 2020 гг.Малый бизнес

75% компаний ТОП-1000 зарегистрированы в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в общем объеме ТОП-1000 в 2019 г. составляет 11,3%, что почти в два раза ниже средних показателей по стране в 2018 - 2019 гг. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

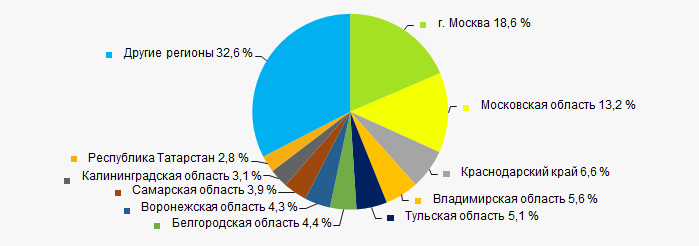

Компании ТОП-1000 зарегистрированы в 71 регионе и распределены по территории страны неравномерно. Почти 32% от общего объема выручки 2019 г. компаний ТОП-1000 сосредоточены в г. Москве и Московской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

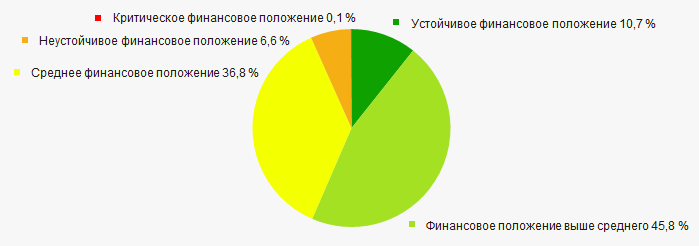

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

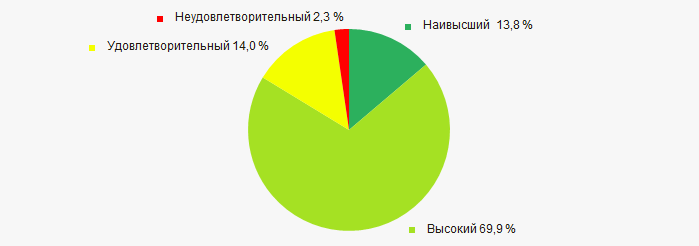

Подавляющей части компаний ТОП-1000 присвоен наивысший и высокий Индекс платежеспособности Глобас, что свидетельствует об их возможности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности предприятий - производителей бакалеи, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании отрицательных тенденций в их деятельности в период с 2015 по 2020 гг. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  10 10 |

| Темп прироста (снижения) среднего размера чистых активов |  -10 -10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Уровень концентрации капитала |  10 10 |

| Динамика среднего размера выручки |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  -10 -10 |

| Динамика среднего размера прибыли (убытка) |  -10 -10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли |  -10 -10 |

| Рост / снижение средних размеров чистого убытка |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  -5 -5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 20% |  -10 -10 |

| Региональная концентрация |  -5 -5 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  -3,8 -3,8 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)

(*) – данные за 2020 г. приводятся по компаниям, представившим отчетность в ФНС РФ в марте 2021 г.

Рентабельность производства сахара 2020 г.

Информационное агентство Credinform представляет рэнкинг российских компаний - производителей сахара. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2018 - 2020 гг.) предприятия (ТОП-10). Далее они были ранжированы по коэффициенту рентабельности продукции (Таблица 1). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Рентабельность продукции (%) рассчитывается как отношение прибыли от продаж к расходам по обычной деятельности.

В целом рентабельность отражает экономическую эффективность производства. Анализ рентабельности продукции позволяет судить о целесообразности производства товаров. Нормативные значения для показателей данной группы отсутствуют, так как они сильно варьируются в зависимости от отрасли.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион | Выручка, млн руб. | Чистая прибыль (убыток), млн руб. | Рентабельность продукции, % | Индекс платёжеспособности Глобас | |||

| 2019 | 2020 | 2019 | 2020 | 2019 | 2020 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| ПАО АТМИС-САХАР ИНН 5802000692 Пензенская область |

4 419,2 4 419,2 |

5 720,3 5 720,3 |

-190,8 -190,8 |

661,1 661,1 |

2,90 2,90 |

24,41 24,41 |

227 Высокий |

| ПАО ЧИШМИНСКИЙ САХАРНЫЙ ЗАВОД ИНН 0250005763 Республика Башкортостан |

2 443,4 2 443,4 |

3 305,4 3 305,4 |

43,5 43,5 |

407,0 407,0 |

3,68 3,68 |

18,51 18,51 |

170 Наивысший |

| АО УЛЬЯНОВСКИЙ САХАРНЫЙ ЗАВОД ИНН 7322002100 Ульяновская область |

1 864,5 1 864,5 |

2 525,0 2 525,0 |

0,6 0,6 |

298,4 298,4 |

1,72 1,72 |

18,47 18,47 |

153 Наивысший |

| ПАО ДОБРИНСКИЙ САХАРНЫЙ ЗАВОД ИНН 4804000086 Липецкая область |

6 991,5 6 991,5 |

7 471,1 7 471,1 |

804,8 804,8 |

361,5 361,5 |

15,91 15,91 |

17,07 17,07 |

250 Высокий |

| ООО БАЛАШОВСКИЙ САХАРНЫЙ КОМБИНАТ ИНН 6440014975 Саратовская область |

1 464,3 1 464,3 |

1 864,1 1 864,1 |

-148,3 -148,3 |

97,6 97,6 |

-4,99 -4,99 |

12,99 12,99 |

239 Высокий |

| ООО РАЕВСАХАР ИНН 0202007993 Республика Башкортостан |

963,9 963,9 |

1 422,3 1 422,3 |

-56,4 -56,4 |

181,0 181,0 |

-7,52 -7,52 |

11,88 11,88 |

231 Высокий |

| ООО С-АГРОТРЕЙД ИНН 2610019895 Ставропольский край |

0,0 |  2,8 2,8 |

-0,2 -0,2 |

0,1 0,1 |

-100,00 |  8,52 8,52 |

357 Удовлетворительный |

| ООО ЭРА ИНН 5033001440 Московская область |

0,0 0,0 |

1,9 1,9 |

0,0 |  0,1 0,1 |

н/д | 7,22 | 350 Удовлетворительный |

| ООО СНАБ СБЫТ СЕРВИС ИНН 5614020470 Оренбургская область |

2,6 2,6 |

1,2 1,2 |

0,1 0,1 |

0,0 0,0 |

4,47 4,47 |

0,99 0,99 |

271 Высокий |

| ООО БЕЛЛАВИСТА ИНН 5402538373 Новосибирская область |

21,0 21,0 |

11,1 11,1 |

0,1 0,1 |

0,0 0,0 |

0,31 0,31 |

0,56 0,56 |

313 Удовлетворительный |

| Среднее значение ТОП-10 |  1 817,1 1 817,1 |

2 232,5 2 232,5 |

45,3 45,3 |

200,7 200,7 |

-9,28 -9,28 |

12,06 12,06 |

|

| Среднее отраслевое значение |  1 264,3 1 264,3 |

67,4 67,4 |

7,68 7,68 |

||||

улучшение показателя к предыдущему периоду,

улучшение показателя к предыдущему периоду,  ухудшение показателя к предыдущему периоду

ухудшение показателя к предыдущему периоду

Средний показатель рентабельности продукции компаний ТОП-10 за 2020 г. значительно выше показателя за предыдущий год. Только у одной компании в 2020 г. показатель снизился, в то время как в 2019 г. снижение наблюдалось у всех компаний ТОП-10.

При этом только две компании в 2020 г. снизили выручку, а чистая прибыль выросла у восьми компаний.

Таким образом, для компаний ТОП-10 2020 г. оказался более успешным по сравнению с 2019 г. Выручка выросла почти на 23%, а прибыль увеличилась более чем в 4 раза.

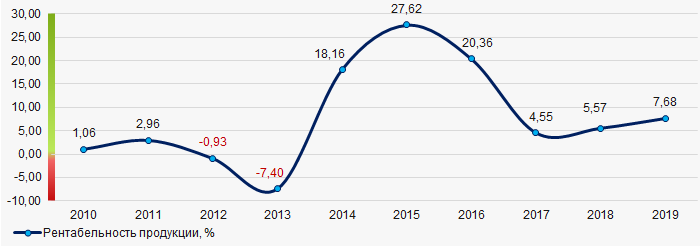

В целом, течение 10 лет средние отраслевые показатели рентабельности продукции не отличались стабильностью (Рисунок 1). Наивысших значений показатель достигал в 2015 г., а наихудший результат наблюдался в 2013 г.

Рисунок 1. Изменение средних отраслевых значений коэффициента рентабельности продукции производителей сахара в 2010 – 2019 гг.

Рисунок 1. Изменение средних отраслевых значений коэффициента рентабельности продукции производителей сахара в 2010 – 2019 гг.