ТОП-1000 компаний Северного Кавказа

В целях сокращения межрегиональных различий в уровне и качестве жизни населения, ускорения темпов экономического роста и технологического развития, а также обеспечения национальной безопасности страны Правительством РФ в феврале 2019 года утверждена Стратегия пространственного развития России до 2025 года в составе 12 макрорегионов. Один из них – Северо-Кавказский, в состав которого входят: г. Севастополь, Кабардино-Балкарская, Карачаево-Черкесская, Чеченская Республики, Краснодарский и Ставропольский край, Республики Адыгея, Дагестан, Ингушетия, Крым, Северная Осетия – Алания, Ростовская область.

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Северо-Кавказского экономического района России.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2013 - 2018 годы) предприятия (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшим предприятием Северо-Кавказского экономического района России по размеру чистых активов является ООО ГАЗПРОМ ТРАНСГАЗ КРАСНОДАР, ИНН 2308128945, Краснодарский край. В 2018 году чистые активы предприятия составляли более 206 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО ГАЗПРОМ МЕЖРЕГИОНГАЗ ГРОЗНЫЙ, ИНН 2013006003, Чеченская Республика. Недостаточность имущества этой компании в 2018 году выражалась отрицательной величиной -83 млрд рублей.

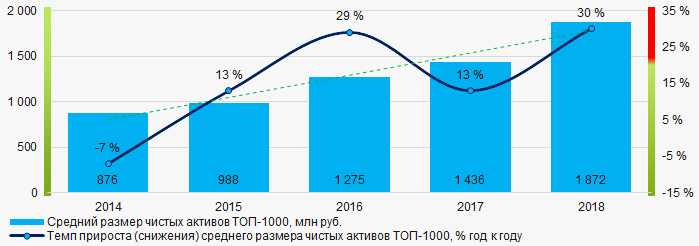

За пятилетний период средние размеры чистых активов предприятий ТОП-1000 имеют тенденцию к росту (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 – 2018 годах

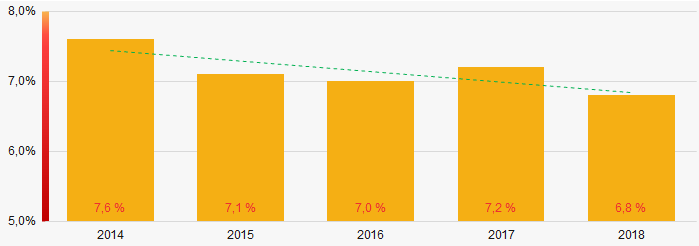

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2014 – 2018 годахДоли предприятий с недостаточностью имущества в ТОП-1000 в последние пять лет имеют тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

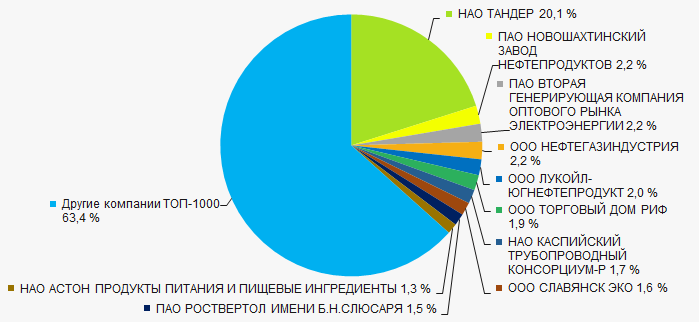

Объем выручки 10 ведущих предприятий региона в 2018 году составил почти 37% от суммарной выручки предприятий ТОП-1000. (Рисунок 3). Это свидетельствует об относительно высоком уровне концентрации капитала.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-1000

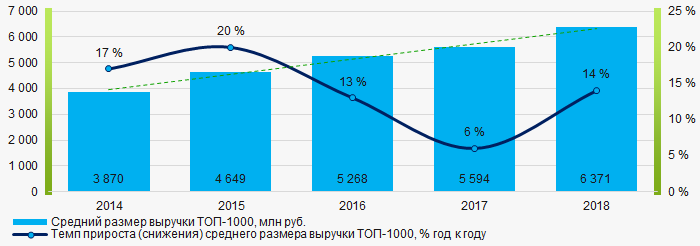

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2018 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2014 – 2018 годахПрибыль и убытки

Крупнейшим предприятием по размеру чистой прибыли является также НАО КАСПИЙСКИЙ ТРУБОПРОВОДНЫЙ КОНСОРЦИУМ-Р, ИНН 2310040800, Краснодарский край. За 2018 год прибыль компании составила более 36 млрд рублей.

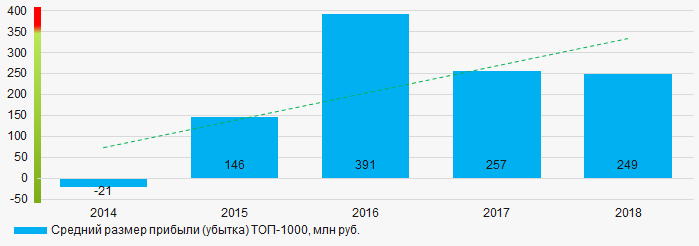

В течение пятилетнего периода у предприятий ТОП-1000 наблюдалась тенденция к увеличению прибыли (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2014 – 2018 годах

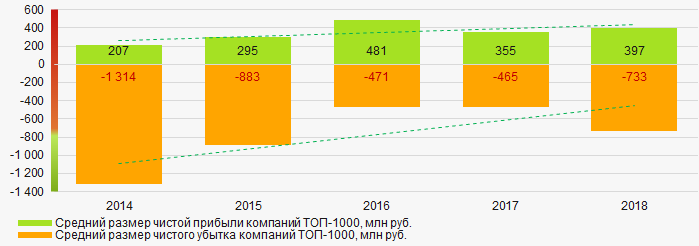

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2014 – 2018 годахЗа пятилетний период средние значения показателей чистой прибыли предприятий ТОП-1000 имеют тенденцию к увеличению, при этом средний размер чистого убытка снижается. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2014 – 2018 годахОсновные финансовые коэффициенты

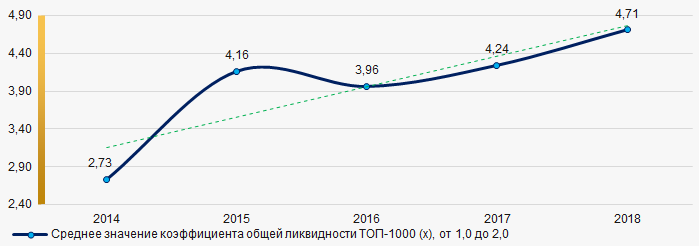

За пятилетний период средние показатели коэффициента общей ликвидности компаний ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 – 2018 годах

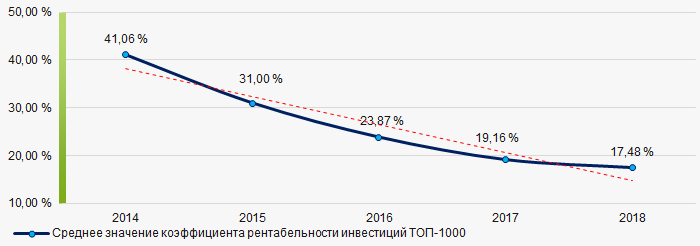

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2014 – 2018 годахВ течение пяти лет, наблюдался достаточно высокий уровень средних значений показателей коэффициента рентабельности инвестиций с тенденцией к снижению (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 – 2018 годах

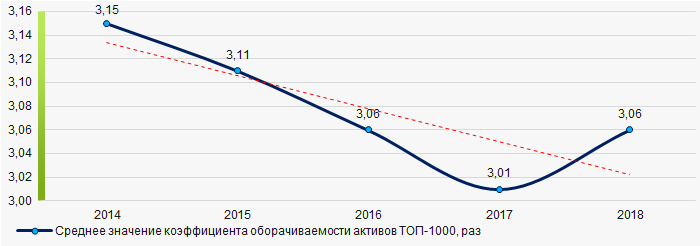

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2014 – 2018 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 – 2018 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2014 – 2018 годахМалый бизнес

30% предприятий ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-1000 составляет 6%, что значительно ниже среднего показателя по стране в 2018 - 2019 годах. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

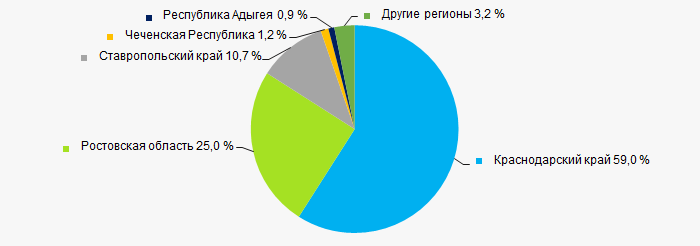

Предприятия ТОП-1000 зарегистрированы во всех 12 регионах и распределены по территории неравномерно. 84% крупнейших по объему выручки предприятий сосредоточены в Краснодарском крае и Ростовской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по территории Северо-Кавказского экономического района России

Рисунок 11. Распределение выручки компаний ТОП-1000 по территории Северо-Кавказского экономического района РоссииСкоринг бухгалтерской отчетности

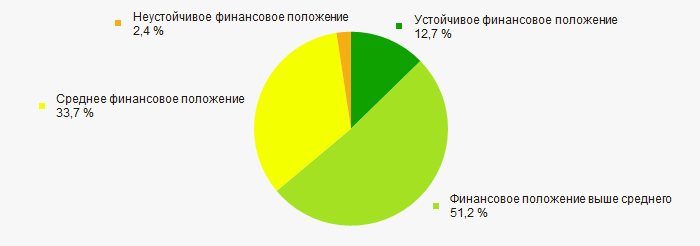

Оценка финансового положения предприятий ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

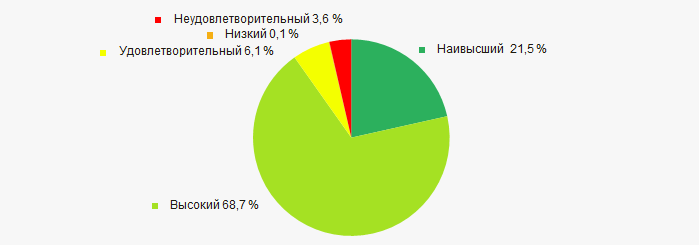

Подавляющей части предприятий ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

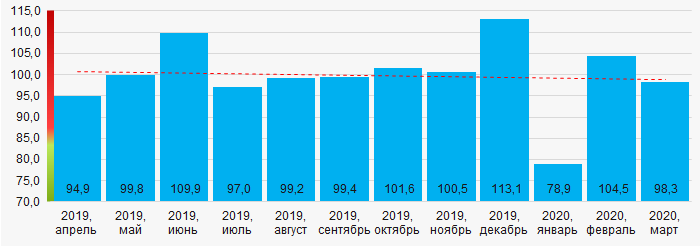

По сведениям Федеральной службы государственной статистики, в Северо-Кавказском экономическом районе России в течение 12 месяцев 2019 – 2020 годов наблюдается тенденция к снижению показателей индекса промышленного производства (Рисунок 14). При этом средний показатель индекса от месяца к месяцу составил 99,7%.

Рисунок 14. Усредненный индекс промышленного производства на территории Северо-Кавказского экономического района России в 2019 - 2020 годах, месяц к месяцу (%)

Рисунок 14. Усредненный индекс промышленного производства на территории Северо-Кавказского экономического района России в 2019 - 2020 годах, месяц к месяцу (%)По тем же сведениями доля предприятий Северо-Кавказского экономического района России в общем объеме выручки от продажи товаров, продукции, работ, услуг по стране за 2019 год составила 4,643%, что ниже показателя 2018 года, составлявшего 4,701%.

Вывод

Комплексная оценка деятельности крупнейших предприятий реального сектора экономики Северо-Кавказского экономического района России, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций (Таблица 1).

| Тенденции и факторы оценки ТОП-1000 | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень конкуренции / монополизации |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности | |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  -10 -10 |

| Динамика доли выручки региона в суммарной выручке РФ |  -10 -10 |

| Среднее значение удельного веса факторов |  0,9 0,9 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).

Последствия для экономики от мероприятий, связанных с коронавирусом

Можно уже с уверенностью утверждать, что связанные с пандемией короновируса режимы карантина и самоизоляции повлияли на мировую экономику самым негативным образом. Руководители государств ограничили экономическую деятельность, пообещав оказать поддержку пострадавшим предпринимателям и частным лицам.

Правительству России и Центральному банку РФ поручено разработать мероприятия, которые помогут бизнесу и гражданам страны преодолеть последствия вынужденной остановки экономики.

Шок от остановки деятельности первыми испытали предприятия малого и среднего бизнеса. Даже если ограничения будут сняты уже к середине мая, открыться и возобновить работу смогут не все. 1,5 месяца – достаточный срок для изменения потребительских предпочтений. Клиенты уже перешли к конкурентам в онлайн-магазины или пересмотрели приоритеты. Потеряна клиентская база, но самое главное - цепочки поставщиков восстановить чрезвычайно сложно. Восстановиться есть шанс у магазинов, торгующих товарами народного потребления, так как накапливается отложенный спрос на товары и услуги повседневной необходимости. В прибыли останутся супермаркеты и продовольственные магазины, а также Интернет-торговля. Будут расти компании сферы IT, занимающиеся разработкой софта для удаленной работы и обучения, а также для управления производственными процессами.

Принудительная остановка деятельности и отсутствие реальной поддержки государства создают риск ухода предпринимателей в теневую экономику. За время самоизоляции предприниматели убедятся, что нет необходимости арендовать дорогое помещение, нести расходы на его содержание, выплачивать заработную плату вспомогательному персоналу и огромные налоги. Предприниматели оптимизируют свой бизнес: ликвидируют офисы и будут нанимать персонал под заказ. Из-за повсеместных сокращений не возникнет проблем найти квалифицированный персонал на рынке труда.

Закрытие производств по всей стране запускает процесс, опасный долгосрочными последствиями. Тотальная остановка предприятий вызывает колоссальное падение энергопотребления, которое ведет к падению прибыли у энергетиков и всех компаний, связанных с этой отраслью, от генерирующих компаний до продавцов электрических автоматов. Как следствие, следует ожидать повышение тарифов, что негативно повлияет на промышленные предприятия. Будут повышаться и другие неналоговые платежи, такие как акцизы или разрешения на деятельность. Для бездефицитного бюджета цена на нефть должна быть не ниже 45 долларов. В условиях низких цен на нефть самое простое решение устранить дефицит бюджета - повышение обязательных платежей.

Существует надежда, что искусственное блокирование поставок и закрытие границ дадут импульс пересмотреть логистические цепочки в сторону их сокращения. Крупные предприятия, производящие продукцию с высокой добавленной стоимостью, придут к выводу, что выгодно производить комплектующие в своей стране. Нарушение обязательств по договору по причине непоставки вовремя из-за границы вспомогательной продукции низкого передела ведет к потере репутации, заказчиков и денег. Локализация – единственно верный способ обезопасить производство, отказавшись от незначительной выгоды. Себестоимость будет иметь меньшее значение, чем надежность поставок. Российские компании смогут получить заказы от крупных металлургических и химических предприятия, из сферы деревообработки и автомобилестроения. Будут созданы новые производства. Предприятия расширят линейку товаров: чем шире ассортимент, тем выше конкурентоспособность.

Но негативных последствий будет больше. Бизнес не восстановится в прежнем объеме. Владельцы не захотят разворачивать инфраструктуру для бизнеса, так как не знают, когда придет новый кризис, поэтому будут осторожны. Появится больше фирм-мошенников и «бизнесменов», желающих решить свои проблемы и обогатиться за счет добросовестных компаний.

Потребительский спрос не восстановится, так как потребители теряют работу. Нет внутреннего спроса - нет стимула для восстановления. Импорт сократится из-за невыгодного валютного курса.

По причине снижения потребления уменьшатся грузоперевозки.

Индустрия развлечений и туристический бизнес не скоро выйдут на докризисный уровень, так как потребительские предпочтения сместятся в сторону самых необходимых вещей.

Вакансии в больших городах сократятся. Уволенные вернутся в родные города и поселки. Летом и осенью они смогут найти сезонную работу на посевной и сборе урожая. Огромные жилые комплексы, построенные в расчете на прибывающих из регионов граждан, останутся без покупателей. При этом государство планирует выделить застройщикам 150 млрд рублей, на которые сможет выкупить невостребованное жилье.

Крупные предприятия с государственной поддержкой окажутся самыми устойчивыми. Есть сомнения, что предпринимаемые Правительством мероприятия по поддержке малого и среднего бизнеса возместят даже в небольшой степени ущерб от ограничительных мер, связанных с коронавирусом – ущерб не только предпринимателям, но и всей экономике страны. По разным оценкам, ВВП снизится до 10%. ЦБ РФ и Минэкономразвития более оптимистичны и прогнозируют снижение на 1,5-2%.

После 2008 г. на преодоление последствий кризиса ушло 2,5 года. Текущий кризис может оказаться более длительным. Предвидя более тяжелые последствия, некоторые страны поставили жизнеспособность национальной экономики в приоритет и не ввели жесткие ограничения. Судя по статистике заболеваний COVID-19 сегодня, Швеция и Беларусь далеко не в первых рядах пострадавших.

На период ограничительных мер и преодоления их последствий бизнесу необходимо освобождение от налогов, а не отсрочка уплаты. Снижение налоговой нагрузки, уменьшение количества проверок и устранение противоречащих требований контролирующих ведомств безусловно смогли бы помочь еще работающим предприятиям.