Российские авиаперевозки на взлёте

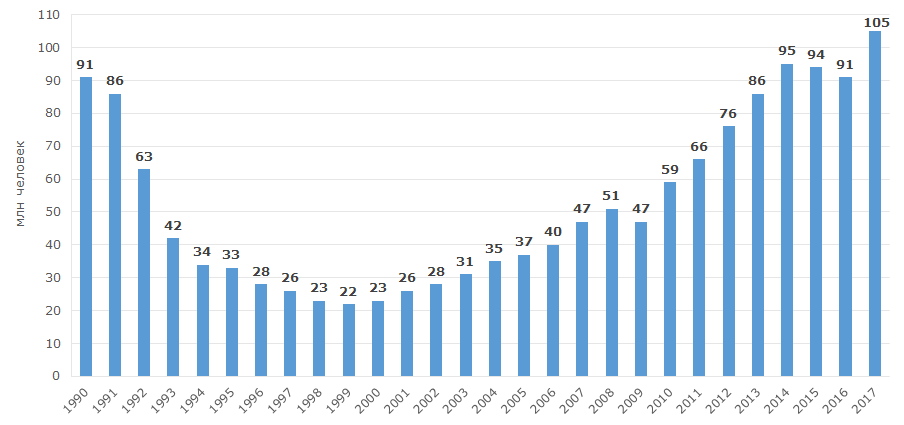

В 2017 году достигнут исторический максимум числа авиапассажиров – 105 млн человек.

Интенсивность перемещений граждан и объём пассажиропотока позволяют судить о состоянии экономики страны и благосостоянии населения. Как только ухудшается экономическая ситуация, падает и спрос на авиабилеты – в первую очередь на туристические поездки, так как это продукт отложенного спроса, а затем и на деловые перелёты.

В 2017 г. российские аэропорты отправили 105 млн путешественников – на 15,4% больше, чем в 2016 г. В советские времена пик пришелся на 1990 г., когда число авиапассажиров составило 91 млн человек, затем происходило падение до 1999 г., в этот год авиакомпании смогли обслужить лишь 22 млн человек. По мере роста ВВП восстановилась и положительная динамка авиаперевозок, прерываемая кризисами 2008 г. и 2015-2016 гг. (см. Рисунок 1).

По итогам января 2018 г. авиакомпании перевезли на 13,5% больше туристов, чем в январе 2017 г.: 7,5 млн человек и 6,6 млн человек соответственно. Если в текущем году тенденция роста сохранится, можно ожидать увеличение годового показателя до 119 млн человек.

Рисунок 1. Число перевезённых пассажиров воздушным транспортом в России, млн чел.

Рисунок 1. Число перевезённых пассажиров воздушным транспортом в России, млн чел.Возросший пассажиропоток благотворно влияет на рейтинги ключевых аэропортов РФ. Топ-10 крупнейших воздушных гаваней фиксируют значительный рост числа обслуженных пассажиров (принятых и отправленных). Исключение составил Симферополь, где отмечен небольшой спад к значению 2016 г., что объясняется вновь открытым после годового запрета турецким направлением (см. Таблицу 1).

Аэропорт Внуково показал наибольший прирост количества туристов: 30,1%, число обслуженных пассажиров достигло 18,1 млн человек, что позволило ему занять 3-е место в России. Екатеринбургский Кольцово также продемонстрировал внушительную динамику – плюс 26% и 5,4 млн. Аэропорт северной столицы Пулково увеличил перевозки на 21,6% до 16,1 млн человек.

Ведущие воздушные ворота России – Шереметьево, первый среди всех отечественных аэропортов, преодолевший отметку в 40 млн принятых и отправленных пассажиров, что позволило ему занять 11-е место в Европе и войти в Топ-50 главных мировых узловых аэропортов. Для примера: самый крупный аэропорт старого света – лондонский Хитроу в 2017 г. обслужил 78 млн человек, а международный аэропорт Хартсфилд-Джексон Атланта (США), единственный в мире с показателем свыше 100 млн пассажиров в год – 104 млн человек.

Все участники, входящие в Топ-10, зафиксировали исторические рекорды по сумме обслуженных пассажиров, исключая Домодедово с рекордными 33 млн в 2014 г. и Симферополь, обслуживший 5,2 млн в 2016 г. и 1991 г.

Вслед за ростом спроса на путешествия, закономерно возрастает сеть авиалиний и направлений. В таблице 1 размещена информация об открытии рейсов весной этого года. Из Шереметьево с 1 марта 2018 г. авиакомпания Air Arabia начинает летать в Шарджу (ОАЭ). Из Домодедово с 26 марта с компанией Royal Air Maroc можно будет отправиться в Касабланку. Заметно расширяется карта полётов из Пулково: Лондон, Пиза, Пула, Тегеран, Аликанте, Измир, Чунцин – неполный перечень перелётов, стартующих весной. Региональные аэропорты также могут похвастаться новыми пунктами назначения, как и столичные авиаузлы.

| Место в России (в Европе) | Аэропорт | Число обслуженных пассажиров в 2017 г., млн чел. | Темп прироста числа обслуженных пассажиров к 2016 г., % | Авиакомпании и новые направления полётов весны 2018 г. | ||

| Авиакомпания | Направление | Дата начала перелётов | ||||

| 1 (11) | Шереметьево (Москва) | 40,1 | 17,8 | Аэрофлот | Саранск | 01.05 |

| Air Arabia | Шарджа (ОАЭ) | 01.03 | ||||

| Cobalt Air | Ларнака (Кипр) | 26.03 | ||||

| Ellinair | Ханья (Греция) | 29.04 | ||||

| Кавала (Греция) | 28.05 | |||||

| Родос (Греция) | 30.05 | |||||

| Уральские авиалинии | Симферополь | 25.03 | ||||

| Сочи | ||||||

| Екатеринбург | ||||||

| 2 (13) | Домодедово (Москва) | 30,7 | 7,6 | Aegean Airlines | Керкира (Греция) | 28.04 |

| Royal Air Maroc | Касабланка (Марокко) | 26.03 | ||||

| S7 Airlines | Тенерифе (Испания) | 26.04 | ||||

| Саратовские авиалинии | Красноярск | 27.04 | ||||

| 3 (31) | Внуково (Москва) | 18,1 | 30,1 | Победа | Калининград | 26.03 |

| Инсбрук (Австрия) | 02.03 | |||||

| Ютэйр | Калуга | 07.03 | ||||

| Азимут | Грозный | 01.05 | ||||

| Краснодар | ||||||

| 4 (34) | Пулково (Санкт-Петербург) | 16,1 | 21,6 | Россия | Лондон (Великобритания) | 25.03 |

| Air Malta | Мальта (Мальта) | 30.03 | ||||

| Germania | Дрезден (Германия) | 26.04 | ||||

| I-Fly | Анталья (Турция) | 27.05 | ||||

| Iran Air | Тегеран (Иран) | 25.03 | ||||

| Победа | Гюмри (Армения) | 18.04 | ||||

| Калининград | ||||||

| Набережные Челны | 27.03 | |||||

| Тбилиси (Грузия) | 28.03 | |||||

| S7 Airlines | Аликанте (Испания) | 28.04 | ||||

| Барселона (Испания) | 27.04 | |||||

| Пермь | 30.04 | |||||

| Пиза (Италия) | 27.03 | |||||

| Пула (Хорватия) | 27.05 | |||||

| SunExpress | Измир (Турция) | 18.05 | ||||

| Tianjin Airlines | Чунцин (Китай) | 01.04 | ||||

| Уральские авиалинии | Франкфурт (Германия) | 26.03 | ||||

| Ютэйр | Калуга | 02.04 | ||||

| 5 | Сочи | 5,7 | 8,0 | airBaltic | Рига (Латвия) | 14.05 |

| Уральские авиалинии | Москва | 25.03 | ||||

| Ютэйр | Калуга | 03.04 | ||||

| 6 | Кольцово (Екатеринбург) | 5,4 | 26,0 | Air Moldova | Кишинев (Молдова) | 28.04 |

| Corendon Airlines | Анталья (Турция) | 01.05 | ||||

| Победа | Краснодар | 25.03 | ||||

| Уральские авиалинии | Москва | 25.03 | ||||

| Болонья (Италия) | 21.04 | |||||

| 7 | Симферополь | 5,1 | -1,4 | Уральские авиалинии | Москва | 25.03 |

| Ростов-на-Дону | 26.05 | |||||

| 8 | Толмачево (Новосибирск) | 5,0 | 22,2 | I-Fly | Анталья (Турция) | 28.05 |

| S7 Airlines | Белоярский | 03.05 | ||||

| Казань | 29.04 | |||||

| Когалым | 02.05 | |||||

| Минск (Беларусь) | ||||||

| Надым | 01.05 | |||||

| Павлодар (Казахстан) | 30.05 | |||||

| Самара | 27.04 | |||||

| Тбилиси (Грузия) | 28.04 | |||||

| Уфа | ||||||

| Globus Airlines | Ларнака (Кипр) | 01.05 | ||||

| 9 | Пашковский (Краснодар) | 3,5 | 17,0 | Ellinair | Керкира (Греция) | 28.05 |

| Победа | Екатеринбург | 25.03 | ||||

| Turkish Airlines | Стамбул (Турция) | 08.05 | ||||

| Ютэйр | Калуга | 01.04 | ||||

| 10 | Уфа | 2,8 | 21,4 | S7 Airlines | Новосибирск | 26.04 |

Рынок авиационных услуг отражает положение дел в экономике. Погружение в рецессию сразу негативно сказывается и на авиаперевозках. В кризисных условиях при высокой себестоимости авиапредприятия сохраняются благодаря поддержке правительства или «богатых» акционеров. Частные авиакомпании показывают успехи только на волне растущего спроса, используя эффект масштаба и развивая международные маршруты, что подтверждается случаем компании Трансаэро, некогда вторым национальным перевозчиком, потерпевшем крах в момент девальвации рубля и резкого сокращения заграничных поездок.

При расширении географии полётов наши воздушные гавани смогут занять часть глобального рынка, став со временем транснациональными транзитными хабами, а не узлами, нацеленными преимущественно на локальный туризм. Развитие внутренних направлений, которые подчас убыточны, является обязательным условием роста экономики, так как без их развития невозможно связать воедино такое огромное государство, как Россия.

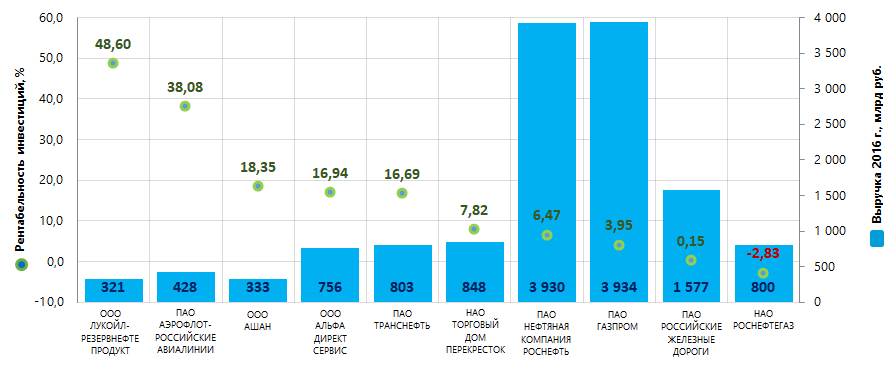

Рентабельность инвестиций крупнейших предприятий реального сектора экономики Москвы

Информационное агентство Credinform представляет рэнкинг крупнейших предприятий реального сектора экономики г. Москвы. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за имеющиеся в органах государственной статистики отчетные периоды с 2007 по 2016 годы компании (ТОП-1000 и ТОП-10). Далее они были ранжированы по коэффициенту рентабельности инвестиций (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Рентабельность инвестиций (%) рассчитывается как отношение чистой прибыли (убытка) к стоимости чистых активов. Показатель характеризует уровень доходности с каждого рубля, получаемый от инвестиционных вложений, т.е. количество денежных единиц, необходимое предприятию для получения одной денежной единицы чистой прибыли. С помощью данного показателя можно оценить целесообразность привлечения заемных средств под определенный процент.

Нормативных значений в целом для показателей рентабельности не предусмотрено, т.к. они изменяются в зависимости от отрасли, в которой осуществляется деятельность компании.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион | Выручка, млрд руб. | Чистая прибыль, млрд руб. | Рентабельность инвестиций, % | Индекс платежеспособности Глобас | |||

| 2015 | 2016 | 2015 | 2016 | 2015 | 2016 | ||

| ООО ЛУКОЙЛ-РЕЗЕРВНЕФТЕПРОДУКТ ИНН 7709825967 Торговля оптовая твердым, жидким и газообразным топливом и подобными продуктами |

400,9 | 320,7 | 5,0 | 4,7 | 49,98 | 48,60 | 215 Высокий |

| ПАО АЭРОФЛОТ-РОССИЙСКИЕ АВИАЛИНИИ ИНН 7712040126 Перевозка воздушным пассажирским транспортом |

366,3 | 427,9 | -18,9 | 30,6 | -38,04 | 38,08 | 168 Наивысший |

| ООО АШАН ИНН 7703270067 Торговля розничная преимущественно пищевыми продуктами и табачными изделиями в неспециализированных магазинах |

344,2 | 333,1 | 11,9 | 10,9 | 23,23 | 18,35 | 237 Высокий |

| ООО АЛЬФА ДИРЕКТ СЕРВИС ИНН 7728308080 Деятельность в области права и бухгалтерского учета |

603,2 | 756,2 | 0,3 | 0,2 | 22,32 | 16,94 | 186 Наивысший |

| ПАО ТРАНСНЕФТЬ ИНН 7706061801 Транспортирование по трубопроводам нефти и нефтепродуктов |

756,9 | 803,1 | 12,8 | 30,6 | 7,74 | 16,69 | 158 Наивысший |

| НАО ТОРГОВЫЙ ДОМ ПЕРЕКРЕСТОК ИНН 7728029110 Торговля розничная преимущественно пищевыми продуктами и табачными изделиями в неспециализированных магазинах |

726,4 | 848,3 | 18,0 | 10,6 | 14,39 | 7,82 | 211 Высокий |

| ПАО НЕФТЯНАЯ КОМПАНИЯ РОСНЕФТЬ ИНН 7706107510 Добыча сырой нефти |

3 831,1 | 3 930,1 | 239,4 | 99,2 | 16,67 | 6,47 | 188 Наивысший |

| ПАО ГАЗПРОМ ИНН 7736050003 Торговля оптовая твердым, жидким и газообразным топливом и подобными продуктами |

4 334,3 | 3 934,5 | 403,5 | 411,4 | 4,33 | 3,95 | 141 Наивысший |

| ПАО РОССИЙСКИЕ ЖЕЛЕЗНЫЕ ДОРОГИ ИНН 7708503727 Деятельность железнодорожного транспорта |

1 510,8 | 1 577,5 | 0,3 | 6,5 | 0,01 | 0,15 | 179 Наивысший |

| НАО РОСНЕФТЕГАЗ ИНН 7705630445 Деятельность по управлению холдинг-компаниями |

79,5 | 800,4 | 149,4 | -90,4 | 5,28 | -2,83 | 286 Высокий |

| Итого по компаниям ТОП-10 | 12 953,5 | 13 731,7 | 821,6 | 514,4 | |||

| Среднее значение по компаниям ТОП-10 | 1 295,4 | 1 373,2 | 82,2 | 51,4 | 10,59 | 15,42 | |

| Среднее значение по компаниям ТОП-1000 | 37,2 | 41,5 | 2,0 | 2,9 | 622,91 | 495,61 | |

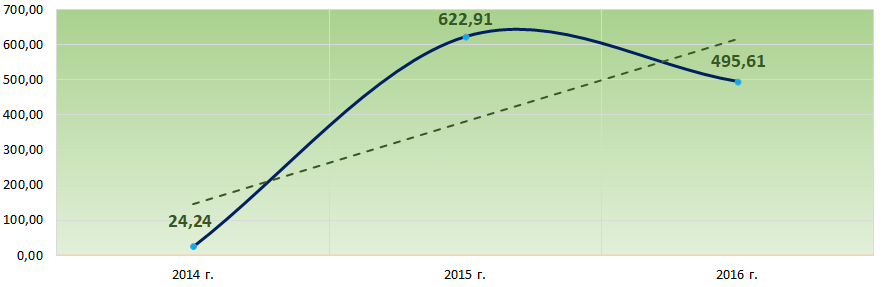

Среднее значение коэффициента рентабельности инвестиций компаний ТОП-10 значительно ниже среднего значения компаний ТОП-1000.

Только три компании из ТОП-10 в 2016 году увеличили показатели выручки и чистой прибыли по сравнению с 2015 годом. Компании снизившие показатели выручки, прибыли, рентабельности инвестиций по сравнению с предыдущими периодами выделены красной заливкой в столбцах со 2 по 7 Таблицы 1.

Рисунок 1. Коэффициент рентабельности инвестиций и выручка крупнейших предприятий реального сектора экономики г. Москвы (ТОП-10)

Рисунок 1. Коэффициент рентабельности инвестиций и выручка крупнейших предприятий реального сектора экономики г. Москвы (ТОП-10)Средние показатели коэффициента рентабельности инвестиций за последние 3 года имели тенденцию к увеличению (Рисунок 2).

Рисунок 2. Изменение средних значений коэффициента рентабельности инвестиций крупнейших предприятий реального сектора экономики г. Москвы в 2014 – 2016 годах

Рисунок 2. Изменение средних значений коэффициента рентабельности инвестиций крупнейших предприятий реального сектора экономики г. Москвы в 2014 – 2016 годахВсем компаниям ТОП-10 присвоен наивысший или высокий индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства.