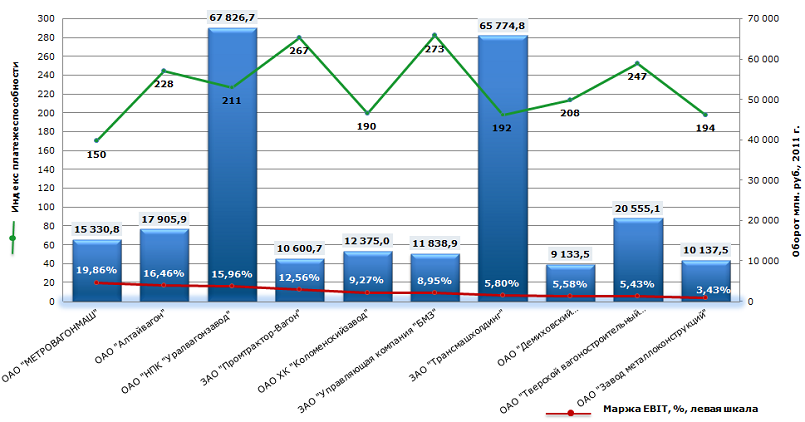

Рентабельность операционной прибыли до уплаты налогов и процентов (маржа EBIT) производителей железнодорожного подвижного состава РФ

Информационное агентство Credinform подготовило рэнкинг предприятий - производителей железнодорожного подвижного состава РФ. Для рэнкинга были отобраны крупнейшие по объему выручки за последний имеющийся в Статистическом реестре отчётный период (2011 год) организации, ранжированные по убыванию рентабельности операционной прибыли до уплаты налогов и процентов по кредитам (маржи EBIT).

Маржа EBIT (%) – это отношение прибыли до вычета налогов и процентов по заемным средствам к выручке от реализации. Рекомендуемым значением маржи EBIT должно считаться как минимум положительное число. Однако оно еще не гарантирует чистую прибыль – после учета процентов кредиторам, особенно, если компания имеет большие долговые обязательства, может получиться убыток. Чем выше значение показателя, тем больше вероятность, что предприятие покажет чистую прибыль. Данный показатель позволяет сравнивать компании, не учитывая налоговые выплаты и величину кредитного портфеля, тем самым оценивается общая эффективность использования организацией своих ресурсов, продуктивность финансового менеджмента фирмы.

| № | Наименование | ИНН | Регион | Оборот 2011, млн. руб. | Маржа EBIT, % | Индекс платеже-способности ГЛОБАС-i® |

|---|---|---|---|---|---|---|

| 1 | ОАО «МЕТРОВАГОНМАШ» | 5029006702 | Московская область | 15 330,8 | 19,86 | 150(наивысший) |

| 2 | ОАО «Алтайвагон» | 2208000010 | Алтайский край | 17 905,9 | 16,46 | 228(высокий) |

| 3 | ОАО «НПК «Уралвагонзавод» | 6623029538 | Свердловская область | 67 826,7 | 15,96 | 211(высокий) |

| 4 | ЗАО «Промтрактор-Вагон» | 2128701370 | Республика Чувашия | 10 600,7 | 12,56 | 267(высокий) |

| 5 | ОАО ХК «Коломенскийзавод» | 5022013517 | Московская область | 12 375,0 | 9,27 | 190(наивысший) |

| 6 | ЗАО «Управляющая компания «БМЗ» | 3232035432 | Брянская область | 11 838,9 | 8,95 | 273(высокий) |

| 7 | ЗАО «Трансмашхолдинг» | 7723199790 | Москва | 65 774,8 | 5,8 | 192(наивысший) |

| 8 | ОАО «Демиховский машиностроительный завод» | 5073050010 | Московская область | 9 133,5 | 5,58 | 208(высокий) |

| 9 | ОАО «Тверской вагоностроительный завод» | 6902008908 | Тверская область | 20 555,1 | 5,43 | 247(высокий) |

| 10 | ОАО «Завод металлоконструкций» | 6449008704 | Саратовская область | 10 137,5 | 3,43 | 194(наивысший) |

График 1. Маржа EBIT, выручка и индекс платежеспособности ГЛОБАС-i® топ-10 производителей железнодорожного подвижного состава РФ

Совокупный оборот Топ-10 компаний по итогам 2011 финансового года составил 241,48 млрд. руб. Среднее значение показателя маржи EBIT– 10,3%.

Как видно из графика, по годовому обороту заметно выделяются два предприятия: ОАО Научно-производственная корпорация Уралвагонзавод имени Ф.Э. Дзержинского (производит вагоны-цистерны, вагоны-платформы полувагоны, вагоны-хопперы) и ЗАО Трансмашхолдинг (магистральные и промышленные электровозы, магистральные и маневровые тепловозы, тепловозные и судовые дизели, грузовые и пассажирские вагоны, вагоны электропоездов и метро), с выручкой 67 827 млн.руб. и 65 775 млн.руб. соответственно. Уралвагонзавод показал значение маржи EBIT выше, чем в среднем по 10 крупнейшим производителям железнодорожного подвижного состава в РФ – 16%, а Трансмашхолдинг ниже – 5,8%.

Помимо ЗАО Трансмашхолдинг, наибольшие значения показателя маржи EBIT удалость достичь следующим компаниям: ОАО Метровагонмаш (19,9%), выпускает вагоны для метрополитенов Москвы, Санкт-Петербурга, Баку, Тбилиси, Харькова, Будапешта, Праги и других городов России, ближнего и дальнего зарубежья; ОАО Алтайвагон (16,5%) - один из крупнейших в России заводов по производству железнодорожного грузового подвижного состава – цистерн, платформ и др.

Однако, как эти компании, так и остальные фирмы из топ-10 попадают в наивысшие и высокие значения независимой оценки платежеспособности ГЛОБАС-i® информационного агентства Credinform, что говорит о способности организаций своевременно и в полном объеме погашать долговые обязательства, риск невыполнения которых минимальный или незначительный. Подобную ситуацию можно объяснить высоким уровнем заказов на железнодорожный состав со стороны ОАО «РЖД», городских метрополитенов, нефтяных, угольных и других компаний различных отраслей промышленности при достаточно высоком проценте износа существующего парка.

Экспертами Credinform определены наиболее привлекательные регионы и отрасли

Информационное агентство Credinform представляет собственный рейтинг привлекательности регионов и отраслей экономики с точки зрения платёжеспособности компаний.

Регионами с наибольшим числом компаний, которым присвоен наивысший индекс платёжеспособности ГЛОБАС-i1, оказались Ростовская область (810 компаний), Свердловская область (526) и Новосибирская область (493). Компании, удовлетворяющие требованиям для присвоения наивысшего индекса, в Республике Ингушетия отсутствуют. В Чеченской республике и Агинском Бурятском округе Забайкальского края максимально платёжеспособных предприятий всего по два.

Примечательно, что самая высокая доля полностью платёжеспособных компаний находится в Ростовской области, где наивысший индекс ГЛОБАС-i присвоен 0,67% хозяйствующих субъектов от общего количества предприятий в регионе. Чуть меньше таких компаний в Ставропольском крае — 0,52% и в Сахалинской области — 0,42%. В Санкт-Петербурге организаций с наивысшим индексом платёжеспособности всего 0,16%, в Москве чуть больше – 0,18%. Подобную ситуацию можно объяснить распространённой деятельностью фирм-однодневок в крупных городах. К тому же в этих регионах традиционно максимальное количество недействующих предприятий.

С учётом индекса платежеспособности, а также сведений о доле предприятий в регионах с высоким, удовлетворительным и низким уровнем платёжеспособности, экспертами Credinform был составлен собственный рейтинг привлекательности регионов. В качестве факторов оценки использовались группы индекса платёжеспособности ГЛОБАС-i и величина совокупной выручки предприятий по каждой группе в регионе.

Вполне ожидаемо на первых строчках рейтинга расположились г. Москва, Московская область и г. Санкт-Петербург. Несмотря на низкую долю компаний с наивысшим индексом платёжеспособности, в этих регионах достаточно высокая выручка от продаж по каждой группе уровней платёжеспособности. За счёт чего данные регионы и вышли на первое место.

| Рейтинг регионов с учётом выручки | Рейтинг регионов с учётом чистой прибыли | ||

|---|---|---|---|

| Место | Регион | Место | Регион |

| 1 | г.Москва | 1 | Тюменская область |

| 2 | Московская область | 2 | Белгородская область |

| 3 | г.Санкт-Петербург | 3 | Красноярский край |

| 4 | Новгородская область | 4 | Кемеровская область |

| 5 | Ханты - Мансийский автономный округ | 5 | г.Санкт-Петербург |

| 6 | Краснодарский край | 6 | Республика Коми |

| 7 | Ростовская область | 7 | Самарская область |

| 8 | Республика Башкортостан | 8 | Вологодская область |

| 9 | Свердловская область | 9 | Иркутская область |

| 10 | Самарская область | 10 | Оренбургская область |

| 11 | Новосибирская область | 11 | Новгородская область |

| 12 | Республика Татарстан (Татарстан) | 12 | Ямало - Ненецкий автономный округ |

| 13 | Челябинская область | 13 | Республика Башкортостан |

| 14 | Красноярский край | 14 | Республика Саха (Якутия) |

| 15 | Кемеровская область | 15 | Тверская область |

1Индекс платёжеспособности ГЛОБАС-i® - это независимая оценка кредитоспособности и финансовой устойчивости юридического лица, разработанная компанией Credinform в соответствии с мировыми стандартами и учитывающая специфику российской экономики. Значение индекса варьируется от 100 баллов – наивысший уровень платёжеспособности, до 600 баллов – наивысший кредитный риск или неудовлетворительный индекс платёжеспособности.

Однако если изменить фактор оценки с выручки от продаж на чистую прибыль, распределение регионов кардинально изменится. В рейтинге с учётом чистой прибыли первые три строчки занимают Тюменская, Белгородская области и Красноярский край. Санкт-Петербург оказался на пятом месте, а Москва на последнем с максимальным чистым убытком, который можно объяснить наличием в данном регионе большого количества крупных компаний, убытки которых, как правило, также достаточно высоки. Попадание Санкт-Петербурга в ТОП рейтингов, составленных по различным факторам, говорит о его высокой инвестиционной привлекательности и благоприятных условиях для ведения бизнеса.

По схожей методике экспертами Credinform были определены лидирующие отрасли с учётом выручки и чистой прибыли.

| Отрасли-лидеры по платёжеспособности компаний с учетом выручки | Отрасли-лидеры по платёжеспособности компаний с учетом чистой прибыли | ||

|---|---|---|---|

| Место | Отрасль | Место | Отрасль |

| 1 | Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования | 1 | Добыча топливно-энергетических полезных ископаемых |

| 2 | Финансовая деятельность | 2 | Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования |

| 3 | Операции с недвижимым имуществом, аренда и предоставление услуг | 3 | Производство кокса, нефтепродуктов и ядерных материалов |

| 4 | Строительство | 4 | Химическое производство |

| 5 | Добыча топливно-энергетических полезных ископаемых | 5 | Добыча полезных ископаемых, кроме топливно-энергетических |

Таким образом, можно сделать вывод о том, что компании, работающие в секторах оптовой и розничной торговли; финансовой деятельности и операций с недвижимым имуществом наиболее платежеспособны с учетом полученной выручки.

Отрасли экономики, где компании наиболее платёжеспособны с учётом итогового финансового результата деятельности (чистой прибыли), следующие: добыча топливно-энергетических полезных ископаемых, оптовая и розничная торговля; производство кокса, нефтепродуктов и ядерных материалов.

Получается, что фирмы оптовой и розничной торговли, по ремонту автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования наиболее конкурентоспособны и привлекательны для вложений, как с учётом выручки, так и чистой прибыли.

Информацию о текущем финансовом положении предприятий можно получить из ежедневно обновляемой базы данных ГЛОБАС-i®. Аналитические справки по исследованию отраслей российской экономики, а также регионов Вы можете получить, обратившись к нашим специалистам Отдела по работе с клиентами.