ЦБ РФ продолжит умеренно-жесткую денежно-кредитную политику

Одной из форм государственного регулирования экономики является денежно-кредитная политика. Центральный банк России (ЦБ РФ, Мегарегулятор) реализует её путем проведения мероприятий, влияющих на изменение денежной массы (денежная политика) и регулирующих объем кредитов, уровня процентных ставок и других показателей (кредитная политика).

При проведении денежно-кредитной политики Мегарегулятор использует основные инструменты и методы, которые определены федеральным законом «О центральном банке Российской Федерации (Банке России)» №86-ФЗ от 10.0.2002 в ст. 35:

- процентные ставки по операциям Банка России;

- обязательные резервные требования;

- операции на открытом рынке;

- рефинансирование кредитных организаций;

- валютные интервенции;

- установление ориентиров роста денежной массы;

- прямые количественные ограничения;

- эмиссия облигаций от своего имени;

- другие инструменты, определенные Банком России.

По состоянию на конец марта 2016 года произошел ряд изменений в системе инструментов денежно-кредитной политики Банка России. Так, значение ставки рефинансирования приравнено к значению ключевой ставки ЦБ РФ, в настоящее время она составляет 11%.

По обязательствам кредитных организаций в иностранной валюте, за исключением обязательств перед физическими лицами, с 01 апреля 2016 года на 1 процентный пункт повышены нормативы обязательных резервов и сейчас они составляют 5,25%.

Исключены после 1 февраля 2016 года из Ломбардного списка Банка России все включенные в него на дату принятия данного решения акции юридических лиц – резидентов Российской Федерации и российские депозитарные расписки на акции юридических лиц – нерезидентов Российской Федерации.

С 19 января 2016 года создан инструмент рефинансирования кредитных организаций, что позволяет обеспечивать право требования по кредитам, предоставленным лизинговым компаниям в рамках положений, установленных Фондом развития промышленности.

Банк России не осуществляет валютные интервенции (покупку/продажу) на внутреннем валютном рынке с 29 июля 2015 года. При этом Федеральное казначейство не производит покупку/продажу иностранной валюты с 03 февраля 2015 года.

Увеличен объем кредитования ЦБ РФ по операциям постоянного действия с целью предоставления рублевой ликвидности с 01 марта 2016 года, например, по кредитам «овернайт» до 0,4 млрд руб. в день, ломбардным кредитам – до 10,7 млрд руб., сделкам «валютный своп» - до 37,0 млрд руб., операциям репо до 299,7 млрд руб. При этом по операциям на открытом рынке отмечено снижение по предоставлению объемов ликвидности, например, для аукционов репо – почти в три раза.

Анализ ситуации в экономике России показал, что, например, для снижения инфляции в экономике страны до 4% в 2017 году Мегарегулятор будет проводить умеренно-жесткую денежно-кредитную политику. Однако, как считают в ЦБ, это будет происходить более продолжительное время, чем предполагалось ранее, так как инфляционные риски остаются высокими вследствие непредсказуемой конъюнктуры нефтяного рынка, сохраняющихся инфляционных ожиданий, неопределенностью отдельных параметров бюджета. В подтверждение своих намерений ЦБ РФ сохранил неизменной ключевую ставку, которую установил еще 03 августа 2015 года.

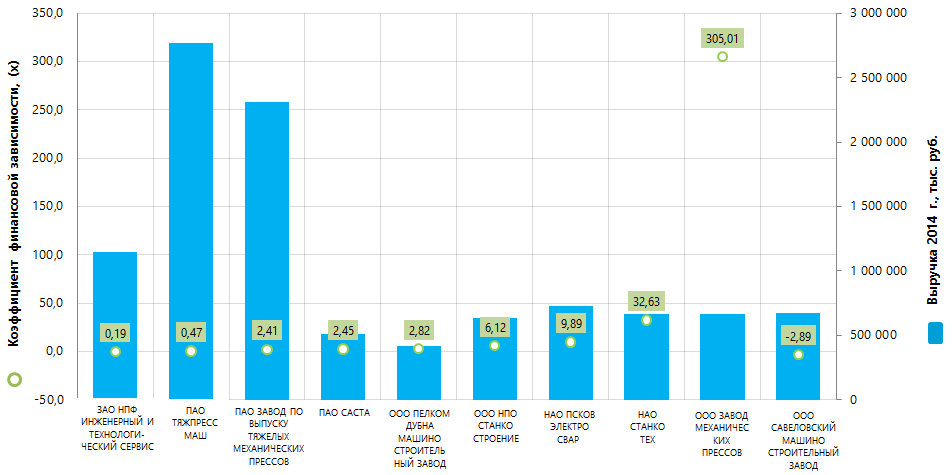

Коэффициент финансовой зависимости крупнейших российских компаний - производителей станков и станочного оборудования

Информационное агентство Credinform предлагает рэнкинг крупнейших российских компаний - производителей станков и станочного оборудования по коэффициенту финансовой зависимости. Для исследования были выбраны крупнейшие по размеру выручки за последний имеющийся в Статистическом реестре период (2014 год) компании данной отрасли. Далее предприятия первой десятки (ТОП-10) были ранжированы по возрастанию значения коэффициента финансовой зависимости (Таблица 1).

Коэффициент финансовой зависимости входит в группу коэффициентов финансовой устойчивости. Показатели данной группы интересны для определения возможности предоставления долгосрочных кредитов или вложения инвестиций, поскольку характеризуют способность компании погасить свои долгосрочные обязательства. Коэффициент финансовой зависимости рассчитывается как отношение суммарных заемных средств к величине собственного капитала и демонстрирует, сколько единиц заемных средств привлекло предприятие на каждую единицу собственных источников финансирования.

Рекомендуемое значение для рассматриваемого показателя - менее 1. Соотношение заемных и собственных средств не должно быть отрицательным, поэтому значение коэффициента в интервале от 0 до 1 является одним из показателей высокой способности компании отвечать по своим обязательствам.

Экспертами Информационного агентства Credinform, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас-i® расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для станкостроения практическое значение коэффициента финансовой зависимости составляет от 0,01 до 8,75.

| Наименование, ИНН, Регион | Чистая прибыль (убыток) 2014 г., тыс. руб. | Выручка 2014 г., тыс. руб. | Выручка 2014 г. к 2013 г., % | Коэффициент финансовой зависимости, (х) | Индекс платежеспособности Глобас-i® |

|---|---|---|---|---|---|

| ЗАО НПФ ИНЖЕНЕРНЫЙ И ТЕХНОЛОГИЧЕСКИЙ СЕРВИС ИНН 7806013625 г. Санкт-Петербург |

86 308 | 1 148 789 | 93 | 0,19 | 238 Высокий |

| ПАО ТЯЖПРЕССМАШ ИНН 6229009163 Рязанская область |

156 429 | 2 767 065 | 119 | 0,47 | 214 Высокий |

| ПАО ЗАВОД ПО ВЫПУСКУ ТЯЖЕЛЫХ МЕХАНИЧЕСКИХ ПРЕССОВ ИНН 3662118923 Воронежская область |

17 673 | 2 312 706 | 257 | 2,41 | 248 Высокий |

| ПАО САСТА ИНН 6232000019 Рязанская область |

3 519 | 509 521 | 69 | 2,45 | 272 Высокий |

| ООО ПЕЛКОМ ДУБНА МАШИНОСТРОИТЕЛЬНЫЙ ЗАВОД ИНН 5010025437 Московская область |

-101 664 | 416 879 | 42 | 2,82 | 317 Удовлетворительный |

| ООО НПО СТАНКОСТРОЕНИЕ ИНН 268061504 Республика Башкортостан |

7 332 | 632 194 | 126 | 6,12 | 299 Высокий |

| НАО ПСКОВЭЛЕКТРОСВАР ИНН 6027076488 Псковская область |

578 | 727 007 | 90 | 9,89 | 304 Удовлетворительный |

| НАО СТАНКОТЕХ ИНН 7715555765 г. Москва |

1 458 | 663 202 | 102 | 32,63 | 207 Высокий |

| ООО ЗАВОД МЕХАНИЧЕСКИХ ПРЕССОВ ИНН 2221202506 Алтайский край |

170 | 663 492 | 87 | 305,01 | 265 Высокий |

| ООО САВЕЛОВСКИЙ МАШИНОСТРОИТЕЛЬНЫЙ ЗАВОД ИНН 7704802518 Тверская область |

-675 445 | 677 468 | 135 | -2,89 | 355 Удовлетворительный |

Полученные результаты свидетельствуют, что у двух компаний из ТОП-10 - ЗАО НПФ ИНЖЕНЕРНЫЙ И ТЕХНОЛОГИЧЕСКИЙ СЕРВИС и ПАО ТЯЖПРЕССМАШ коэффициент финансовой зависимости соответствует рекомендуемому нормативу. Идущие следом три компании ПАО ЗАВОД ПО ВЫПУСКУ ТЯЖЕЛЫХ МЕХАНИЧЕСКИХ ПРЕССОВ, ПАО САСТА и ООО ПЕЛКОМ ДУБНА МАШИНОСТРОИТЕЛЬНЫЙ ЗАВОД имеют значение показателя, укладывающееся в практический норматив. Оставшиеся четыре компании показывают значения коэффициента от 6,12 до 305,01. Коэффициент финансовой зависимости ООО САВЕЛОВСКИЙ МАШИНОСТРОИТЕЛЬНЫЙ ЗАВОД имеет отрицательное значение. Суммарные заемные средства этой компании превышают величину собственного капитала, а убытки в 2014 г. составили более 600 млн рублей и сопоставимы с полученной выручкой .

Среднее значение показателя по отрасли в 2014 г. составило 5,07. Все вышеизложенное свидетельствует об относительно высоком уровне закредитованности как компаний находящихся на нижних строчках Топ-10, так предприятий отрасли в целом.

По совокупности финансовых и нефинансовых показателей семи компаниям из ТОП-10 присвоен высокий индекс платежеспособности Глобас-i®, что характеризует их как финансово устойчивые. ООО ПЕЛКОМ ДУБНА МАШИНОСТРОИТЕЛЬНЫЙ ЗАВОД, НАО ПСКОВЭЛЕКТРОСВАР и ООО САВЕЛОВСКИЙ МАШИНОСТРОИТЕЛЬНЫЙ ЗАВОД присвоен удовлетворительный индекс платежеспособности Глобас-i®. Это связано, прежде всего, с допущенными предприятиями убытками в 2013-2014 гг. и снижением объемов выручки.

Рисунок 1. Коэффициент финансовой зависимости компаний - производителей станков и станочного оборудования (ТОП-10)

Крупнейшие компании отрасли по объему выручки за 2014 г. ПАО ТЯЖПРЕССМАШ и ПАО ЗАВОД ПО ВЫПУСКУ ТЯЖЕЛЫХ МЕХАНИЧЕСКИХ ПРЕССОВ заняли вторую и третью строчки рэнкинга с показателями финансовой зависимости 0,47 и 2,41 соответственно. Суммарный размер выручки этих предприятий за 2014 г. составил более 5 млрд руб. или 48% в общем объеме выручки по ТОП-10. ЗАО НПФ ИНЖЕНЕРНЫЙ И ТЕХНОЛОГИЧЕСКИЙ СЕРВИС демонстрирует наилучшее значение показателя 0,19.

Совокупный объем выручки предприятий ТОП-10 за 2014 г. составил 10,5 млрд рублей, что на 12% больше данного показателя за 2013 г.

Следует отметить в целом относительно равномерное распределение предприятий станкостроения по территории страны. Наибольшее количество таких предприятий зарегистрировано в г. Москве, Рязанской, Московской и Оренбургской областях.

Справочно

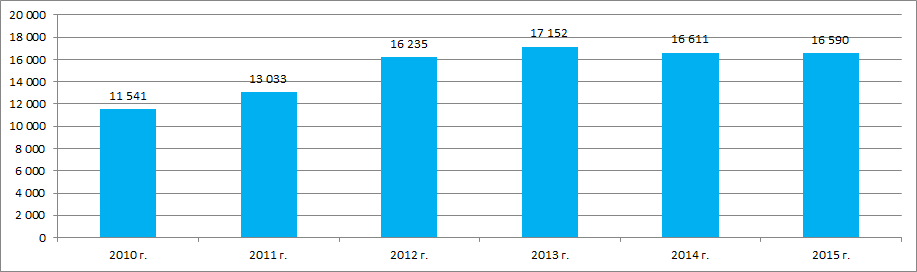

Рисунок 2. Данные Росстата о производстве станков металлорежущих, деревообрабатывающих и прочих в 2010 - 2015 г.г. (штука)

Таким образом, за последние шесть полных лет наибольшее количество станков было произведено в 2013 г. Прирост объема производства в 2013 г. к 2010 г. составил 49%. Объем производства в 2015 г. к 2010 г. и 2013 г. составил, соответственно, 144% и 97%.

В структуре номенклатуры произведенных станков в 2015 г. наибольшую долю составляли: деревообрабатывающие станки - 29%; резьбонарезные или гайконарезные металлорежущие станки - 18%; деревообрабатывающие ленточно-пильные станки - 9%; деревообрабатывающие станки, предназначенные специально для конкретной отрасли промышленности - 9%; станки для снятия заусенцев, заточные, шлифовальные, доводочные (хонинговальные), станки отрезные или строгальные или для прочих видов обработки металлов - 9%; станки-качалки для использования в нефтяной промышленности - 5%.