Тенденции кризисных лет в сфере общепита

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших российских компаний сферы общественного питания в период финансового кризиса 2008 – 2009 годов.

Для анализа были выбраны крупнейшие (ТОП-1000) по объему годовой выручки за имеющиеся в органах государственной статистики отчетные периоды (2006 - 2011 годы) компании сферы общественного питания (рестораны и кафе, столовые, буфеты и кафетерии, услуги по доставке продуктов питания и т.п.). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Число действующих компаний

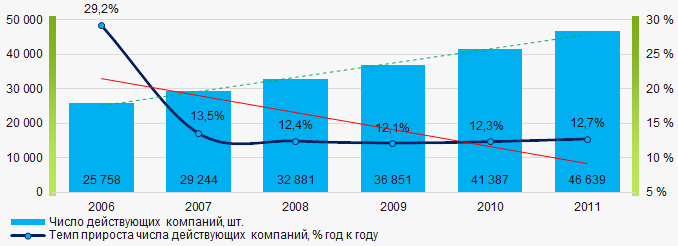

В период 2006 - 2011 годов число действующих компаний росло, однако в период острой фазы кризиса и начала выхода из него, темпы прироста снижались.

Рисунок 1. Динамика изменений числа действующих компаний в 2006 – 2011 годах

Рисунок 1. Динамика изменений числа действующих компаний в 2006 – 2011 годахЧистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией в данной сфере деятельности по размеру чистых активов являлось ООО МАКДОНАЛДС, ИНН 7710044140, г. Москва. В 2011 году чистые активы компании составляли более 12 млрд рублей. В 2018 году этот показатель составлял уже более 21 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО РИСОНТ, ИНН 7724260447, г. Москва, находящееся в стадии ликвидации с 15.08.2016. Недостаточность имущества этой компании в 2011 году выражалась отрицательной величиной -219 млн рублей, а в 2014 году – минус 126 млн рублей.

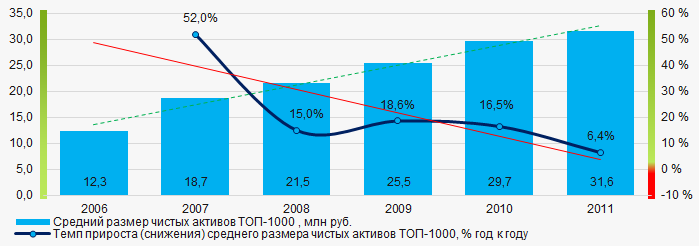

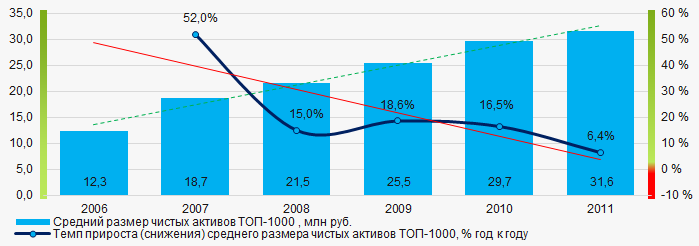

В период 2006 - 2011 годов средние размеры чистых активов ТОП-1000 имели тенденцию к росту, однако темпы прироста снижались (Рисунок 2).

Рисунок 2. Изменение средних показателей размера чистых активов ТОП-1000 в 2006 – 2011 годах

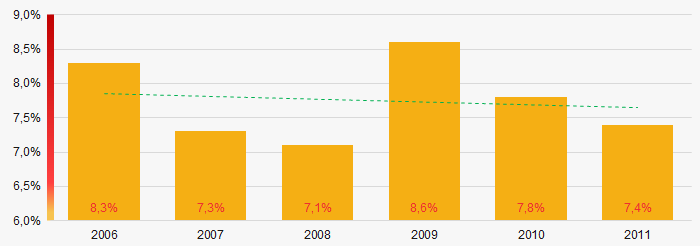

Рисунок 2. Изменение средних показателей размера чистых активов ТОП-1000 в 2006 – 2011 годахДоли предприятий с недостаточностью имущества в ТОП-1000 в период 2006 - 2011 годов в целом имели тенденцию к снижению (Рисунок 3). В период острой фазы кризиса наблюдался рост числа предприятий с недостаточностью имущества.

Рисунок 3. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2006 – 2011 годах

Рисунок 3. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2006 – 2011 годахВыручка от реализации

Крупнейшей компанией данной сферы деятельности по размеру выручки являлось также являлось ООО МАКДОНАЛДС, ИНН 7710044140, г. Москва. В 2011 году этот показатель составлял более 34 млрд рублей, а в 2018 году –более 69 млрд рублей.

В целом наблюдалась тенденция к росту объемов выручки, со снижением темпов прироста показателя (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2006 – 2011 годах

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2006 – 2011 годахПрибыль и убытки

Крупнейшим предприятием по размеру чистой прибыли также являлось ООО МАКДОНАЛДС, ИНН 7710044140, г. Москва. В 2011 году прибыль компании составляла 3,6 млн рублей, а в 2018 году – 4,4 млн рублей.

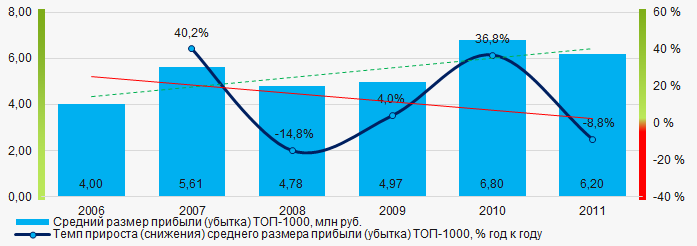

В период 2006 - 2011 годов показатели средних размеров прибыли ТОП-1000 имели тенденцию к росту, со снижением темпов прироста показателя (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2006 – 2011 годах

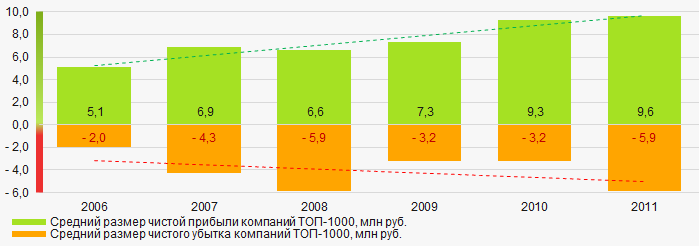

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2006 – 2011 годахВ 2006 – 2011 годах средние значения показателей чистой прибыли предприятий ТОП-1000 имели тенденцию к росту, при этом увеличивался и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2006 – 2011 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2006 – 2011 годахОсновные финансовые коэффициенты

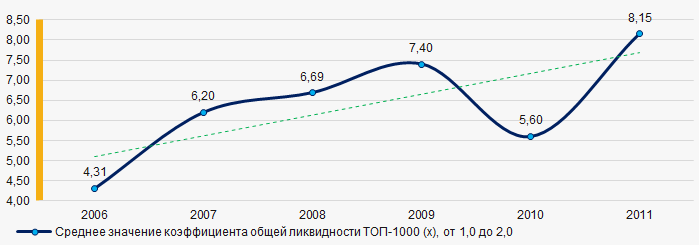

В 2006 – 2011 годах средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2006 – 2011 годах

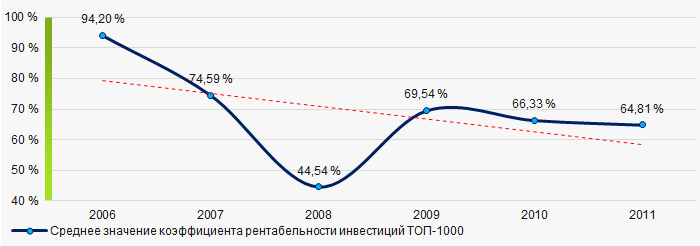

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2006 – 2011 годахВ период 2006 - 2011 годов наблюдалась общая тенденция к снижению средних показателей коэффициента рентабельности инвестиций ТОП-1000 со значительным падением в кризисном 2008 году. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2006 – 2011 годах

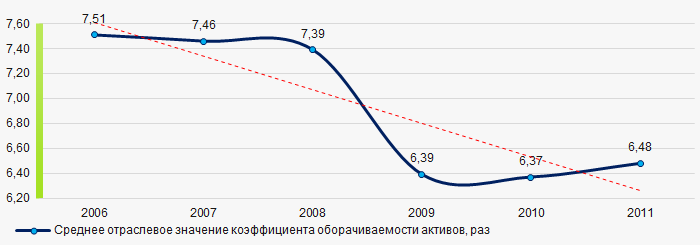

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2006 – 2011 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

В 2006 – 2011 годах показатели данного коэффициента деловой активности в целом демонстрировали тенденцию к снижению, со значительным падением в острой фазе кризиса. (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2006 – 2011 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2006 – 2011 годахМалый бизнес

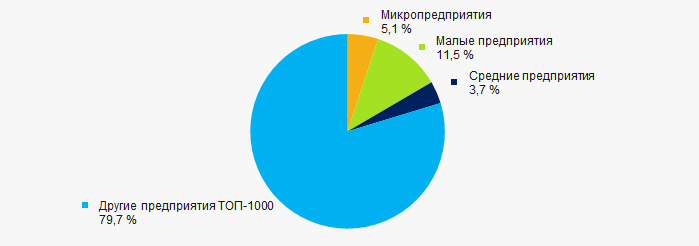

73% предприятий ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-1000 в 2011 году составляла более 20% (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства ТОП-1000 в 2011 году

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства ТОП-1000 в 2011 годуОсновные регионы деятельности

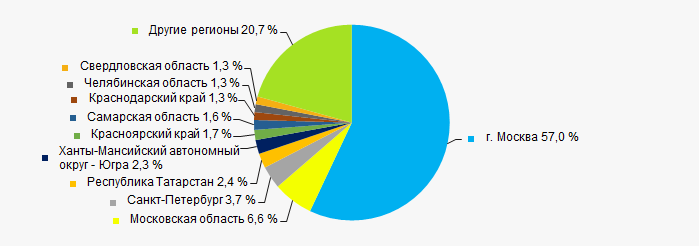

Предприятия ТОП-1000 были зарегистрированы в 77 регионах и распределены по территории страны неравномерно. Более 67% крупнейших по объему выручки предприятий были сосредоточены в г. Москве, Московской области и в Санкт-Петербурге (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России в 2011 году

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России в 2011 годуСкоринг бухгалтерской отчетности

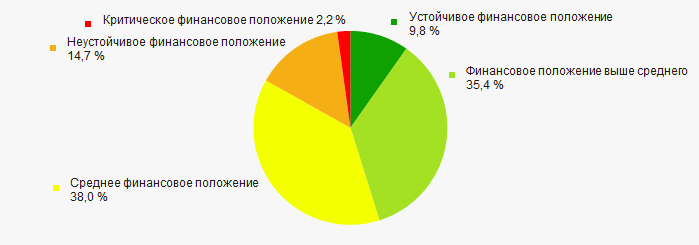

Оценка финансового положения предприятий ТОП-1000 показывает, что наибольшая часть из них в 2020 году находится в среднем финансовом положении. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 в 2020 году по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 в 2020 году по скорингу бухгалтерской отчетности Индекс платежеспособности Глобас

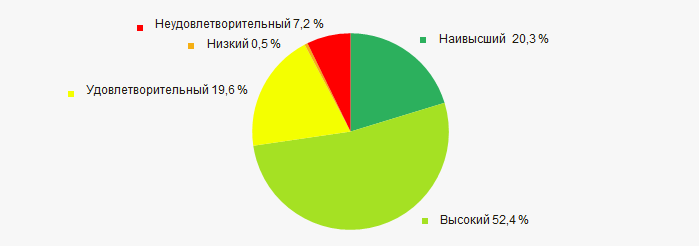

Подавляющей части предприятий ТОП-1000 в 2020 году присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 в 2020 году по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 в 2020 году по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших российских компаний сферы общественного питания, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций в период 2006 – 2011 годов (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % | Возможный прогноз |

| Динамика числа действующих компаний |  10 10 |

|

| Темп прироста числа действующих компаний |  -10 -10 |

Число действующих компаний в период острой фазы кризиса может снизиться. |

| Динамика среднего размера чистых активов |  10 10 |

|

| Темп прироста (снижения) среднего размера чистых активов |  -10 -10 |

В период кризиса и выхода из него темпы прироста размера чистых активов могут снизиться. |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

В период острой фазы кризиса число компаний с отрицательными значениями чистых активов может увеличиться. |

| Динамика среднего размера выручки |  10 10 |

|

| Темп прироста (снижения) среднего размера выручки |  -10 -10 |

В период кризиса темпы прироста размеров выручки могут снизиться. |

| Динамика среднего размера прибыли |  10 10 |

|

| Темп прироста (снижения) среднего размера прибыли (убытка) |  -10 -10 |

В период кризиса темпы прироста прибыли могут снизиться. |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

|

| Рост / снижение средних размеров чистого убытка компаний |  -10 -10 |

В период кризиса и выхода из него размеры чистых убытков могут увеличиться. |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

|

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

В период острой фазы кризиса коэффициент рентабельности инвестиций может снизиться. |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

В период кризиса деловая активность снижается, а на стадии выхода из него растет медленными темпами. |

| Доля малого и среднего бизнеса по объему выручки более 20% |  10 10 |

|

| Региональная концентрация |  -10 -10 |

|

| Финансовое положение (наибольшая доля) |  5 5 |

|

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

|

| Среднее значение удельного веса факторов |  0,6 0,6 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).

Платежеспособность в общественном питании

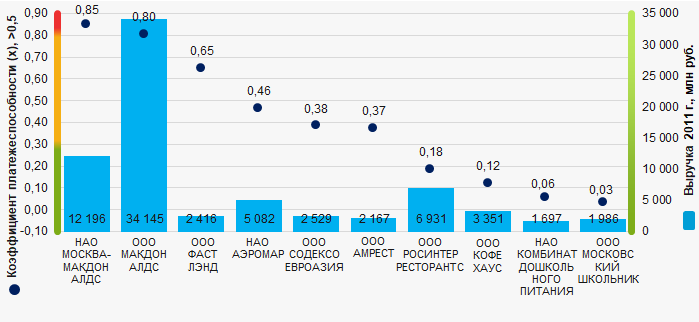

Информационное агентство Credinform представляет рэнкинг крупнейших российских компаний сферы общественного питания. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за имеющиеся в органах государственной статистики отчетные периоды (2006 - 2011 годы) компании (ТОП-10). Далее они были ранжированы по коэффициенту платежеспособности (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Коэффициент платежеспособности (х) - отношение собственного капитала к сумме баланса. Показывает зависимость предприятия от внешних займов. Рекомендуемое значение: >0,5.

Значение коэффициента ниже минимального предела свидетельствует о сильной зависимости от внешних источников получения средств, что при ухудшении конъюнктуры на рынке может привести к кризису ликвидности, неустойчивому финансовому положению компании.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион, товарный знак | Выручка, млн руб. | Чистая прибыль (убыток), млн руб. | Коэффициент платежеспособности (x), >0,5 | Индекс платёжеспособности Глобас 2020 г. | |||

| 2009 | 2011 | 2009 | 2011 | 2009 | 2011 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| НАО МОСКВА - МАКДОНАЛДС ИНН 7710044132 г. Москва (MCDONALDS, HAPPY MEAL, BIG MAC, КВОТЕР ПАУНДЕР, ФИЛЕ О ФИШ, MCHAPPY PLACE, РОЯЛ ЧИЗБУРГЕР, MCCAFE, БИГ ТЕЙСТИ) |

12 190,5 12 190,5 |

12 196,2 12 196,2 |

890,0 890,0 |

941,5 941,5 |

0,86 0,86 |

0,85 0,85 |

155 Наивысший |

| ООО МАКДОНАЛДС ИНН 7710044140 г. Москва |

21 049,4 21 049,4 |

34 145,0 34 145,0 |

1 983,3 1 983,3 |

3 679,9 3 679,9 |

0,85 0,85 |

0,80 0,80 |

176 Наивысший |

| ООО ФАСТЛЭНД ИНН 7703234453 г. Москва (МУ-МУ) |

1 503,4 1 503,4 |

2 415,6 2 415,6 |

76,0 76,0 |

160,6 160,6 |

0,31 0,31 |

0,65 0,65 |

239 Высокий |

| НАО АЭРОМАР ИНН 7712045131 Московская область (SKYSERVICE, AEROMAR) |

2 801,8 2 801,8 |

5 082,4 5 082,4 |

307,9 307,9 |

421,3 421,3 |

0,22 0,22 |

0,46 0,46 |

164 Наивысший |

| ООО СОДЕКСО ЕВРОАЗИЯ ИНН 7722267655 г. Москва |

1 777,1 1 777,1 |

2 529,2 2 529,2 |

102,0 102,0 |

64,2 64,2 |

0,63 0,63 |

0,38 0,38 |

285 Высокий |

| ООО АМРЕСТ ИНН 7825335145 Санкт-Петербург (ПИЦЦА ХАТ, KFC) |

1 651,1 1 651,1 |

2 167,5 2 167,5 |

-26,7 -26,7 |

48,8 48,8 |

0,37 0,37 |

0,37 0,37 |

238 Высокий |

| ООО РЕСТОРАННАЯ ОБЪЕДИНЕННАЯ СЕТЬ И НОВЕЙШИЕ ТЕХНОЛОГИИ ЕВРОАМЕРИКАНСКОГО РАЗВИТИЯ РЕСТОРАНТС ИНН 7737115648 г. Москва (ШИКАРИ, COSTACOFFEE, РОСИНТЕР РЕСТОРАНТС ПОЧЕТНЫЙ ГОСТЬ, ПЛАНЕТА СУШИ, ПАТИО, ПЛАНЕТА ВОСТОК) |

5 152,4 5 152,4 |

6 931,1 6 931,1 |

101,4 101,4 |

-355,8 -355,8 |

0,20 0,20 |

0,18 0,18 |

208 Высокий |

| ООО КОФЕ ХАУС. ЭСПРЕССО И КАПУЧИНО БАР ИНН 7704207300 г. Москва |

2 501,1 2 501,1 |

3 351,0 3 351,0 |

-124,9 -124,9 |

-45,5 -45,5 |

-0,32 -0,32 |

0,12 0,12 |

302 Удовлетворительный |

| НАО КОМБИНАТ ДОШКОЛЬНОГО ПИТАНИЯ ИНН 7726221073 г. Москва |

1 005,4 1 005,4 |

1 697,0 1 697,0 |

6,8 6,8 |

1,2 1,2 |

0,24 0,24 |

0,06 0,06 |

170 Наивысший |

| ООО МОСКОВСКИЙ ШКОЛЬНИК ИНН 7713213445 г. Москва |

928,4 928,4 |

1 986,0 1 986,0 |

2,1 2,1 |

1,3 1,3 |

0,08 0,08 |

0,03 0,03 |

221 Высокий |

| Среднее значение ТОП-10 |  5 056,1 5 056,1 |

7 250,1 7 250,1 |

331,8 331,8 |

491,7 491,7 |

0,34 0,34 |

0,39 0,39 |

|

| Среднее значение ТОП-1000 |  101,2 101,2 |

131,2 131,2 |

4,9 4,9 |

6,1 6,1 |

0,49 0,49 |

0,45 0,45 |

|

улучшение показателя к предыдущему периоду,

улучшение показателя к предыдущему периоду,  ухудшение показателя к предыдущему периоду

ухудшение показателя к предыдущему периоду

Средний показатель коэффициента платежеспособности ТОП-10 ниже среднего значения ТОП-1000. Три компаний имеют показатель выше рекомендуемого значения и четыре - улучшили результат в 2011 году по сравнению с 2009 годом.

Рисунок 1. Коэффициент платежеспособности и выручка крупнейших российских компаний сферы общественного питания (ТОП-10)

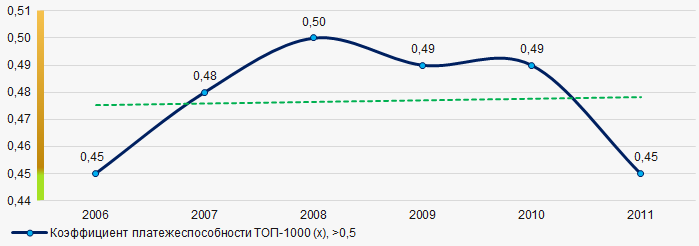

Рисунок 1. Коэффициент платежеспособности и выручка крупнейших российских компаний сферы общественного питания (ТОП-10)В течение 5 лет средние значения коэффициента платежеспособности ТОП-1000 имеют показатели ниже рекомендуемого значения с незначительной тенденцией к росту. (Рисунок 2).

Рисунок 2. Изменение средних значений коэффициента платежеспособности ТОП-1000 российских компаний сферы общественного питания в 2006 – 2011 годах

Рисунок 2. Изменение средних значений коэффициента платежеспособности ТОП-1000 российских компаний сферы общественного питания в 2006 – 2011 годах