Тенденции в работе саратовских компаний

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Саратовской области.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2013 - 2017 годы) компании Саратовской области (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

| № | Наименование, ИНН, вид деятельности | Стоимость чистых активов, млрд руб. | Индекс платежеспособности Глобас | ||||

| 2013 | 2014 | 2015 | 2016 | 2017 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | ПАО МЕЖРЕГИОНАЛЬНАЯ РАСПРЕДЕЛИТЕЛЬНАЯ СЕТЕВАЯ КОМПАНИЯ ВОЛГИ ИНН 6450925977 Передача электроэнергии и технологическое присоединение к распределительным электросетям |

42,66 42,66 |

42,70 42,70 |

42,99 42,99 |

44,80 44,80 |

48,36 48,36 |

140 Наивысший |

| 2 | ПАО САРАТОВСКИЙ НЕФТЕПЕРЕРАБАТЫВАЮЩИЙ ЗАВОД ИНН 6451114900 Производство нефтепродуктов |

11,19 11,19 |

15,22 15,22 |

19,12 19,12 |

21,31 21,31 |

23,63 23,63 |

196 Наивысший |

| 3 | ПАО САРАТОВНЕФТЕГАЗ ИНН 6450011500 Предоставление услуг в области добычи нефти и природного газа |

16,90 16,90 |

17,87 17,87 |

17,84 17,84 |

17,98 17,98 |

18,02 18,02 |

263 Высокий |

| 4 | ООО ГАЗПРОМ ТРАНСГАЗ САРАТОВ ИНН 6453010110 Транспортирование по трубопроводам газа |

17,07 17,07 |

18,31 18,31 |

18,41 18,41 |

14,55 14,55 |

14,81 14,81 |

218 Высокий |

| 5 | ПАО САРАТОВНЕФТЕПРОДУКТ ИНН 6452034165 Торговля оптовая твердым, жидким и газообразным топливом и подобными продуктами |

5,65 5,65 |

6,37 6,37 |

7,69 7,69 |

8,94 8,94 |

10,15 10,15 |

180 Наивысший |

| 996 | ООО БАЛТЕКС ИНН 6440021299 Производство шелковых тканей |

-0,22 -0,22 |

-0,25 -0,25 |

-0,24 -0,24 |

-0,33 -0,33 |

-0,40 -0,40 |

339 Удовлетворительный |

| 997 | НАО САРАТОВСКАЯ ПРИГОРОДНАЯ ПАССАЖИРСКАЯ КОМПАНИЯ ИНН 6452950802 Перевозка пассажиров железнодорожным транспортом в междугородном сообщении |

-0,36 -0,36 |

-0,47 -0,47 |

-0,44 -0,44 |

-0,44 -0,44 |

-0,43 -0,43 |

256 Высокий |

| 998 | ООО ГАЗПРОМ МЕЖРЕГИОНГАЗ САРАТОВ ИНН 6450068585 Торговля газообразным топливом, подаваемым по распределительным сетям |

-0,49 -0,49 |

-0,48 -0,48 |

-0,47 -0,47 |

-0,46 -0,46 |

-0,45 -0,45 |

264 Высокий |

| 999 | НАО АП САРАТОВСКИЙ ЗАВОД РЕЗЕРВУАРНЫХ МЕТАЛЛОКОНСТРУКЦИЙ ИНН 6453009475 Производство строительных металлических конструкций, изделий и их частей Находится в стадии ликвидации с 05.12.2017 |

0,08 0,08 |

0,09 0,09 |

0,09 0,09 |

-0,77 -0,77 |

-0,90 -0,90 |

600 Неудовлетворительный |

| 1000 | НАО БАЛАКОВО-ЦЕНТРОЛИТ ИНН 6439076046 Литье чугуна |

-0,25 -0,25 |

-2,28 -2,28 |

-4,10 -4,10 |

-0,39 -0,39 |

-4,32 -4,32 |

324 Удовлетворительный |

— рост показателя к предыдущему периоду,

— рост показателя к предыдущему периоду,  — снижение показателя к предыдущему периоду.

— снижение показателя к предыдущему периоду.

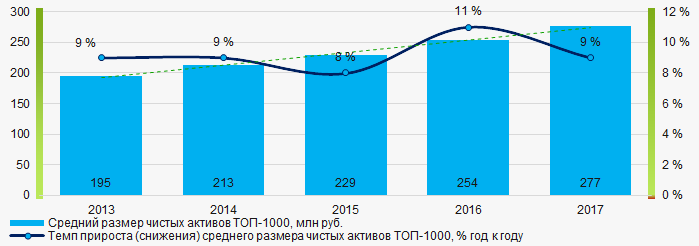

За пятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к увеличению (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годах

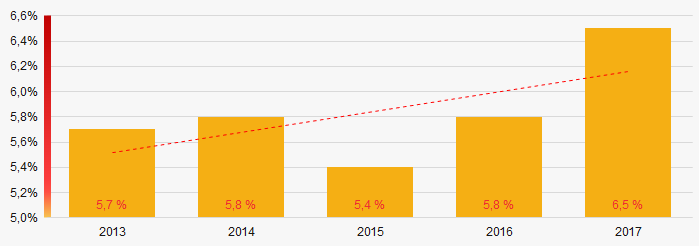

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годахДоли компаний в ТОП-1000 с недостаточностью имущества в последние пять лет имеют тенденцию к увеличению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

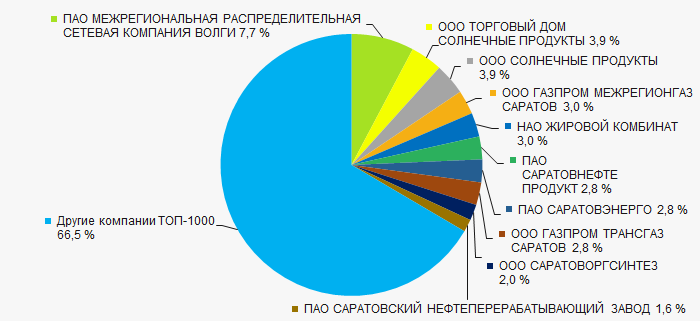

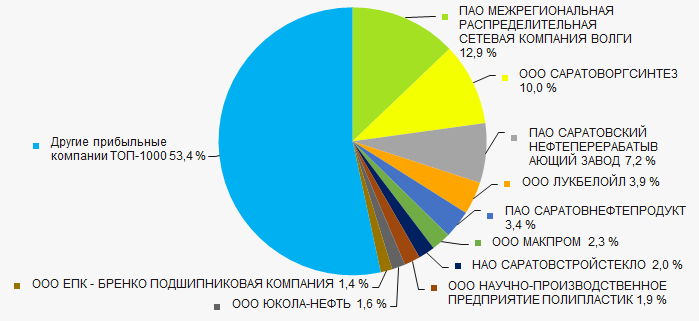

Объем выручки 10 ведущих компаний региона в 2017 году составил 34% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует об относительно невысоком уровне концентрации капитала в Саратовской области.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000

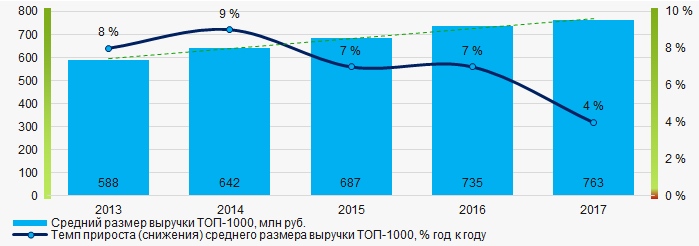

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годахПрибыль и убытки

Объем чистой прибыли 10 лидеров экономики региона в 2017 году составил 47% от суммарной чистой прибыли ТОП-1000. (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме чистой прибыли 2017 года ТОП-1000

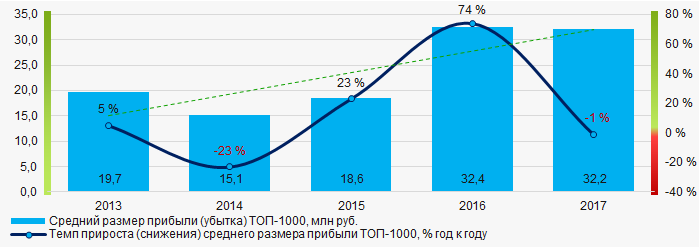

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме чистой прибыли 2017 года ТОП-1000В целом за пятилетний период наблюдается тенденция к увеличению средних размеров прибыли в ТОП-1000 (Рисунок 6).

Рисунок 6. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годах

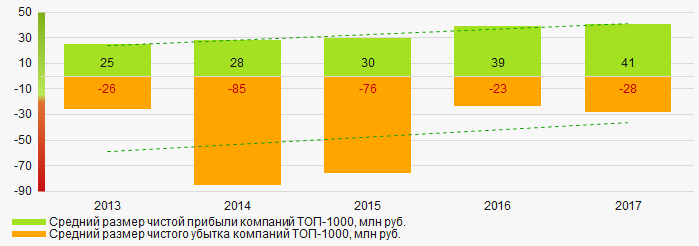

Рисунок 6. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годахЗа пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 увеличиваются, при этом средний размер чистого убытка снижается. (Рисунок 7).

Рисунок 7. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 7. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годахОсновные финансовые коэффициенты

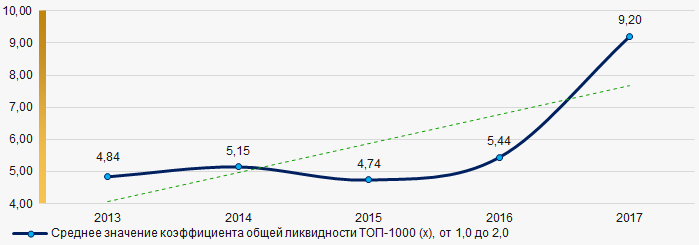

За пятилетний период средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту (Рисунок 8).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 8. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2013 – 2017 годах

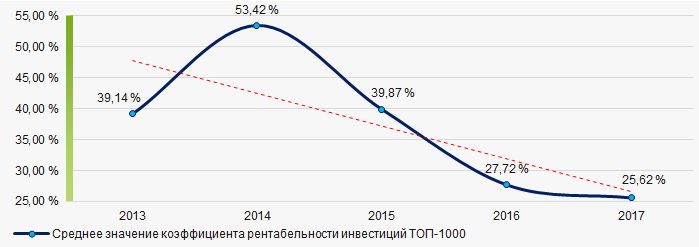

Рисунок 8. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2013 – 2017 годахВ течение пяти лет, особенно в 2013 - 2014 годах, наблюдается высокий уровень средних значений показателей коэффициента рентабельности инвестиций с тенденцией к снижению. (Рисунок 9).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 9. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годах

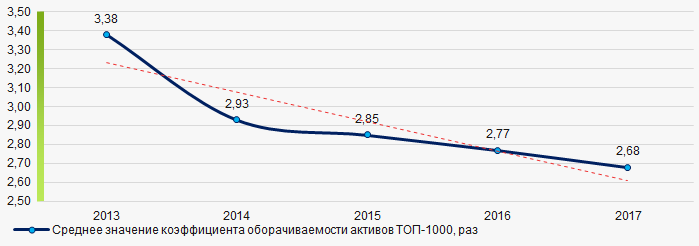

Рисунок 9. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 10).

Рисунок 10. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 10. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годахСтруктура производства и услуг

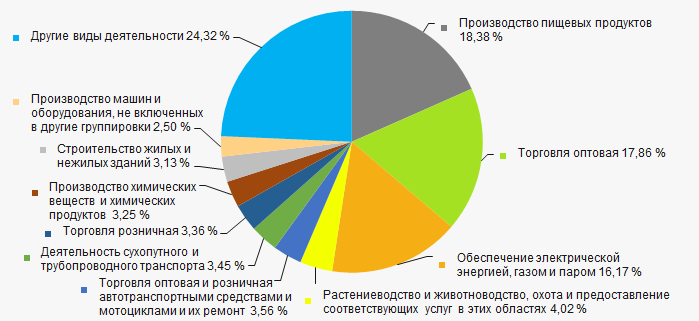

Наибольшие доли в суммарной выручке ТОП-1000 имеют предприятия, специализирующиеся на производстве пищевых продуктов и компании оптовой торговли (Рисунок 11).

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-1000

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-100078% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в суммарном объеме ТОП-1000 составляет 25,5% (Рисунок 12).

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные районы деятельности

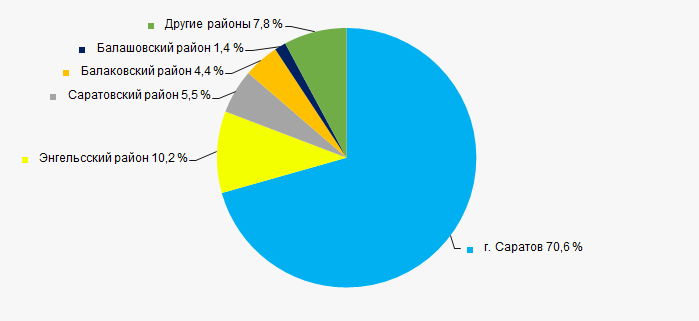

Предприятия ТОП-1000 распределены по территории региона неравномерно и зарегистрированы в 38 районах и населенных пунктах. 81% крупнейших по объему выручки предприятий сосредоточены в областном центре – г. Саратове и в Энгельсском районе (Рисунок 13).

Рисунок 13. Распределение выручки предприятий ТОП-1000 по районам Саратовской области

Рисунок 13. Распределение выручки предприятий ТОП-1000 по районам Саратовской областиСкоринг бухгалтерской отчетности

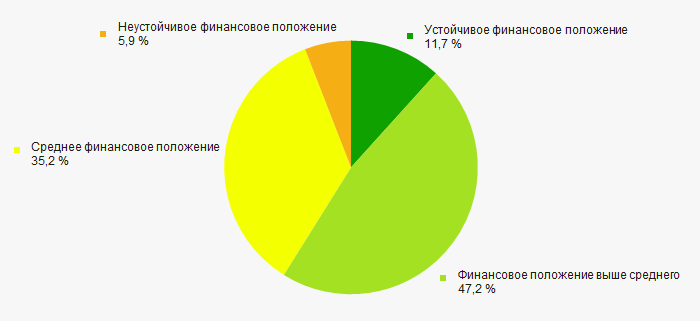

Оценка финансового положения компаний ТОП-1000 показывает, что более половины из них находится в устойчивом финансовом положении и выше среднего. (Рисунок 14).

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

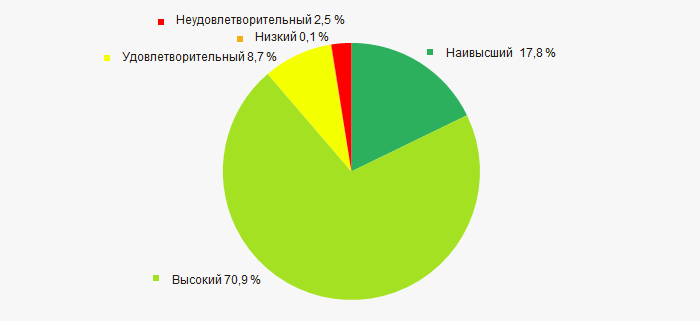

Подавляющей части компаний ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

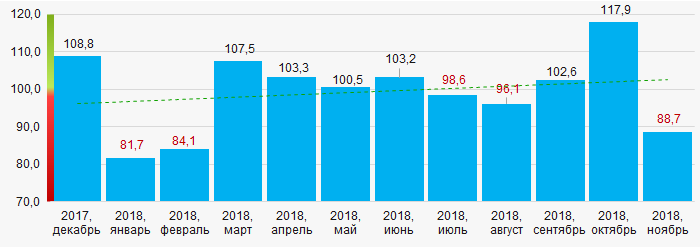

По сведениям Федеральной службы государственной статистики, в Саратовской области в течение 12 месяцев 2017 – 2018 годов наблюдается тенденция к росту показателей индекса промышленного производства. (Рисунок 16).

Рисунок 16. Индекс промышленного производства в Саратовской области в 2017 – 2018 годах, месяц к месяцу (%)

Рисунок 16. Индекс промышленного производства в Саратовской области в 2017 – 2018 годах, месяц к месяцу (%)По тем же сведениями доля предприятий Саратовской области в объеме выручки от продажи товаров, продукции, работ, услуг в целом по стране за 9 месяцев 2018 года составила 0,48%.

Вывод

Комплексная оценка деятельности крупнейших компаний реального сектора экономики Саратовской области, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций (Таблица 2).

| Тенденции и факторы оценки ТОП-1000 | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Уровень концентрации капитала |  10 10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  10 10 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 30% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  10 10 |

| Среднее значение удельного веса факторов |  3,3 3,3 |

— положительная тенденция (фактор),

— положительная тенденция (фактор),  — отрицательная тенденция (фактор).

— отрицательная тенденция (фактор).

Коэффициент чистой прибыли крупнейших российских производителей мебели

Информационное агентство Credinform представляет рэнкинг российских производителей мебели. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 - 2017 годы) компании, производящие мебель (ТОП-10). Далее они были ранжированы по объёму выручки (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Выручка от продажи товаров, продукции, работ, услуг – это денежные суммы либо материальные ценности в денежном выражении, полученные в результате предпринимательской деятельности после реализации товаров и услуг. Коэффициент чистой прибыли – это отношение чистой прибыли (убытка) фирмы к выручке от реализации.

Выручка и коэффициент показывают масштаб компании и эффективность её хозяйственной деятельности. Как правило, чем больше объём выручки у компании, тем выше её устойчивость к воздействию негативных факторов, которые могли бы быть сокрушительными для малых и микропредприятий. Выручка также указывает на производственную мощность фирмы, особенно если смотреть на этот показатель в динамике. Добавляя к анализу коэффициент чистой прибыли, представляется возможным реально оценить конкурентоспособность компании на рынке. Высокое значение коэффициента чистой прибыли (выше среднеотраслевого) характеризует более удачную позицию фирмы по отношению к конкурентам.

В целом анализ отрасли производство мебели показывает, что данный рынок достаточно низкоконцентрированный, т.е. на рынке большое количество участников: 42,2% от общего объема выручки приходится на ТОП-50 компаний и 86,2% на ТОП-1000. Кроме того, как в 2016, так и в 2017 году практически половина компаний этой отрасли имела значение коэффициент чистой прибыли выше среднеотраслевого. Это свидетельствует о том, что данный рынок в большей степени представлен малыми и средними компаниями, и барьеры входа на него невысокие.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятий этого сектора необходимо обращать внимание на сочетание двух рассматриваемых показателей и учитывать динамику их изменения. Ниже представлен рэнкинг ТОП-10 компаний (Таблица 1).

| Наименование, ИНН, регион | Выручка от продаж, млн руб. | Чистая прибыль (убыток), млн руб. | Коэффициент чистой прибыли, в % | Индекс платежеспособности Глобас | |||

| 2016 | 2017 | 2016 | 2017 | 2016 | 2017 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| ООО МЕБЕЛЬ СТИЛЬ ИНН 3907046732 |

8809 8809 |

10499 10499 |

12,3 12,3 |

-0,3 -0,3 |

0,1 0,1 |

0,0 0,0 |

275 Высокий |

| ООО АСКОНА-ВЕК ИНН 3305037917 |

7494 7494 |

8450 8450 |

1052,8 1052,8 |

320,6 320,6 |

14,0 14,0 |

3,8 3,8 |

227 Высокий |

| ООО МЕБЕЛЬНАЯ ФАБРИКА МАРИЯ ИНН 6455026772 |

6486 6486 |

7189 7189 |

24,8 24,8 |

142,3 142,3 |

0,4 0,4 |

2,0 2,0 |

200 Высокий |

| ООО КОРОЛЬ ДИВАНОВ ИНН 6432009756 |

5303 5303 |

4613 4613 |

213,8 213,8 |

161,1 161,1 |

4,0 4,0 |

3,5 3,5 |

296 Высокий |

| ООО ДОК-15 ИНН 5050079140 |

3313 3313 |

3906 3906 |

27,3 27,3 |

41,3 41,3 |

0,8 0,8 |

1,1 1,1 |

222 Высокий |

| ЗАО ОЗ МИКРОН ИНН 6002005478 |

3527 3527 |

3884 3884 |

546,3 546,3 |

623,1 623,1 |

15,5 15,5 |

16,0 16,0 |

175 Наивысший |

| АО МК ШАТУРА ИНН 5049007736 |

3315 3315 |

3611 3611 |

0,7 0,7 |

114,8 114,8 |

0,0 0,0 |

3,2 3,2 |

210 Высокий |

| ООО ИКЕА ИНДАСТРИ ТИХВИН ИНН 4715011103 |

3365 3365 |

3431 3431 |

-203,8 -203,8 |

-84,5 -84,5 |

-6,1 -6,1 |

-2,5 -2,5 |

251 Высокий |

| ООО МЦ5 ГРУПП ИНН 4312146860 |

4137 4137 |

3346 3346 |

-76,3 -76,3 |

4,0 4,0 |

-1,8 -1,8 |

0,1 0,1 |

290 Высокий |

| ООО ЖИВЫЕ ДИВАНЫ ИНН 5029042443 |

2937 2937 |

2908 2908 |

52,9 52,9 |

26,4 26,4 |

1,8 1,8 |

0,9 0,9 |

213 Высокий |

| Итого по компаниям ТОП-10 | 48686 | 51836 | 1651 | 1349 | |||

| Среднее значение по компаниям ТОП-10 | 4869 | 5184 | 165 | 135 | 2,88 | 2,81 | |

| Среднее отраслевое значение | 26,1 | 28,8 | 0,7 | 0,7 | 2,77 | 2,37 | |

— улучшение показателя к предыдущему периоду,

— улучшение показателя к предыдущему периоду,  — ухудшение показателя к предыдущему периоду.

— ухудшение показателя к предыдущему периоду.

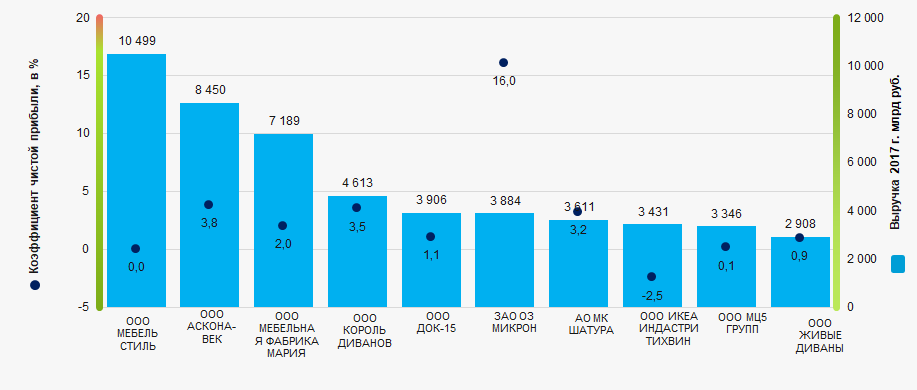

В 2017 году семь компаний из ТОП-10 улучшили показатель выручка от продаж, а по коэффициенту чистой прибыли также семь компаний повысили свою эффективность. Причём среднее значение ТОП-10 компаний по выручке от продаж улучшилось, а значение чистой прибыли немного снизилось.

Рисунок 1. Коэффициент чистой прибыли и выручка крупнейших отечественных производителей мебели (ТОП-10)

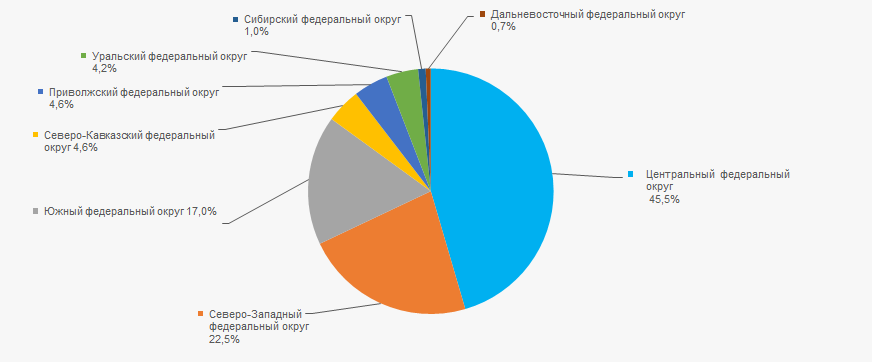

Рисунок 1. Коэффициент чистой прибыли и выручка крупнейших отечественных производителей мебели (ТОП-10)45,47% совокупной выручки отрасли в 2017 году создано компаниями, расположенными в Центральном федеральном округе (Рисунок 2). При этом на г. Москву и Московскую область приходиться 15,37 и 14,1% всей выручке соответственно, а в г. Санкт-Петербург создается 5,94%. Кроме того, 10,6% компаний расположены по своему юридическому адресу в г. Москве, на втором месте – г. Санкт-Петербург со значением 8,5%, а после идёт Московская область – 8%. Это свидетельствует о том, что в некоторой степени производство мебели в России сосредоточено в Центральном Федеральном округе, и города федерального значения (Москва и Санкт-Петербург) играют существенную роль в данной отрасли.

Рисунок 2. Распределение регионов по доле в общей выручки в 2017 г.

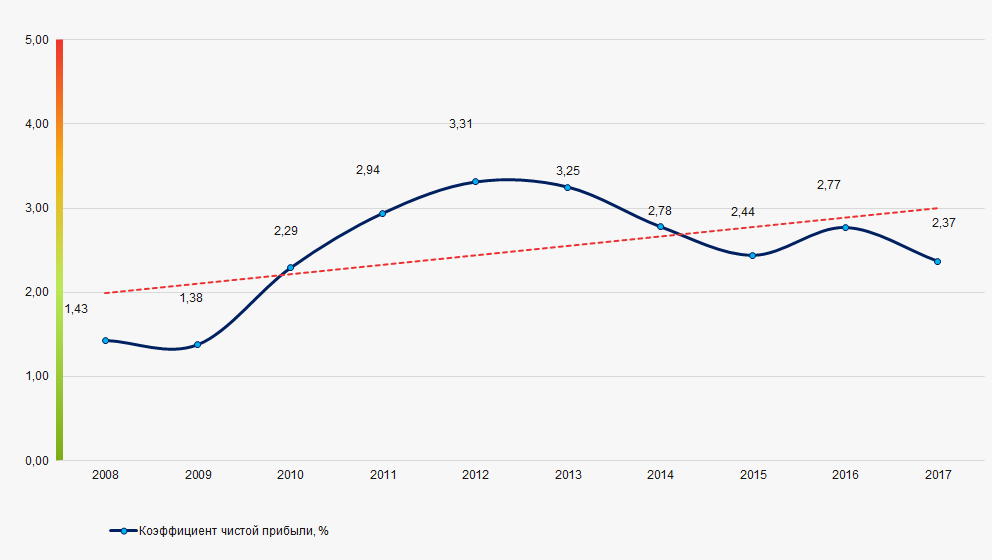

Рисунок 2. Распределение регионов по доле в общей выручки в 2017 г.В течение 10 лет средние отраслевые значения коэффициента чистой прибыли имеют определённую стабильность, за исключением кризисных годов (Рисунок 3), когда наблюдаются небольшие спады. В целом отрасль смогла справиться со спадом 2013-2015 годов и вышла на свой стабильный уровень рассматриваемого коэффициента.

Рисунок 3. Изменение средних отраслевых значений коэффициента чистой прибыли отечественных производителей мебели в 2008 – 2017 годах

Рисунок 3. Изменение средних отраслевых значений коэффициента чистой прибыли отечественных производителей мебели в 2008 – 2017 годах