Тенденции производства средств транспорта

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших российских производителей транспортных средств и оборудования.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 - 2017 годы) компании - производители морских, железнодорожных, воздушных транспортных средств и оборудования, за исключением производства автотранспорта и боевых машин (ТОП-10 и ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

| № | Наименование, ИНН, регион, вид деятельности | Стоимость чистых активов, млрд руб |

Индекс платежеспособности Глобас | ||

| 2015 | 2016 | 2017 | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | НАО ОБЪЕДИНЕННАЯ СУДОСТРОИТЕЛЬНАЯ КОРПОРАЦИЯ ИНН 7838395215 Санкт-Петербург Строительство кораблей, судов и плавучих конструкций |

164,70 |  183,06 183,06 |

241,87 241,87 |

257 Высокий |

| 2 | ПАО АВИАЦИОННАЯ ХОЛДИНГОВАЯ КОМПАНИЯ СУХОЙ ИНН 7740000090 г. Москва Производство вертолетов, самолетов и прочих летательных аппаратов |

189,16 |  184,66 184,66 |

123,24 123,24 |

163 Наивысший |

| 3 | НАО ГРАЖДАНСКИЕ САМОЛЕТЫ СУХОГО ИНН 7714175986 г. Москва Производство вертолетов, самолетов и прочих летательных аппаратов |

-30,29 |  73,87 73,87 |

73,14 73,14 |

256 Высокий |

| 4 | НАО ПРОИЗВОДСТВЕННОЕ ОБЪЕДИНЕНИЕ СЕВЕРНОЕ МАШИНОСТРОИТЕЛЬНОЕ ПРЕДПРИЯТИЕ ИНН 2902059091 Архангельская область Строительство кораблей, судов и плавучих конструкций |

33,60 |  44,13 44,13 |

54,16 54,16 |

170 Наивысший |

| 5 | НАО УЛАН-УДЭНСКИЙ АВИАЦИОННЫЙ ЗАВОД ИНН 0323018510 Республика Бурятия Производство вертолетов, самолетов и прочих летательных аппаратов |

43,84 |  38,88 38,88 |

39,73 39,73 |

222 Высокий |

| 996 | ПАО ЛЮДИНОВСКИЙ ТЕПЛОВОЗОСТРОИТЕЛЬНЫЙ ЗАВОД ИНН 4024000014 Калужская область Предоставление услуг по восстановлению и оснащению (завершению) железнодорожных локомотивов, трамвайных моторных вагонов и прочего подвижного состава |

0,01 |  -1,05 -1,05 |

-1,80 -1,80 |

318 Удовлетворительный |

| 997 | НАО ЭНГЕЛЬССКИЙ ЛОКОМОТИВНЫЙ ЗАВОД ИНН 6449062691 Саратовская область Производство железнодорожных локомотивов и подвижного состава |

-0,42 |  -0,95 -0,95 |

-1,87 -1,87 |

341 Удовлетворительный |

| 998 | ПАО НОВОКУЗНЕЦКИЙ ВАГОНОСТРОИТЕЛЬНЫЙ ЗАВОД ИНН 4217101428 Кемеровская область Производство несамоходных железнодорожных, трамвайных и прочих вагонов для перевозки грузов Находится в стадии ликвидации с 02.03.2017 |

-0,37 |  -0,91 -0,91 |

-2,37 -2,37 |

600 Неудовлетворительный |

| 999 | ПАО АРМАВИРСКИЙ ЗАВОД ТЯЖЕЛОГО МАШИНОСТРОЕНИЯ ИНН 2302044590 Краснодарский край Производство несамоходных железнодорожных, трамвайных и прочих вагонов для перевозки грузов Находится в стадии ликвидации с 13.07.2016 |

-2,64 |  -2,66 -2,66 |

-4,48 -4,48 |

600 Неудовлетворительный |

| 1000 | НАО ПРОМТРАКТОР-ВАГОН ИНН 2128701370 Чувашская Республика - Республика Чувашия Предоставление услуг по восстановлению и оснащению (завершению) железнодорожных локомотивов, трамвайных моторных вагонов и прочего подвижного состава |

-4,81 |  -9,14 -9,14 |

-102,03 -102,03 |

366 Удовлетворительный |

— рост показателя к предыдущему периоду,

— рост показателя к предыдущему периоду,  — снижение показателя к предыдущему периоду.

— снижение показателя к предыдущему периоду.

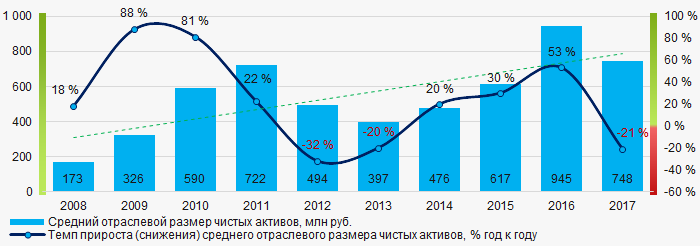

За десятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к увеличению (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов производителей транспортных средств и оборудования в 2008 – 2017 годах

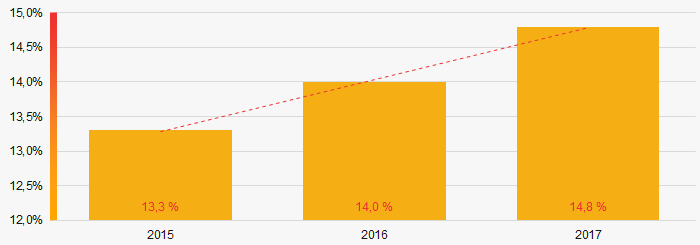

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов производителей транспортных средств и оборудования в 2008 – 2017 годахДоли компаний с недостаточностью имущества в ТОП-1000 в последние три года увеличиваются (Рисунок 2).

Рисунок 2. Доля компаний с отрицательными значениями размера чистых активов в ТОП-1000 в 2015 – 2017 годах

Рисунок 2. Доля компаний с отрицательными значениями размера чистых активов в ТОП-1000 в 2015 – 2017 годахВыручка от реализации

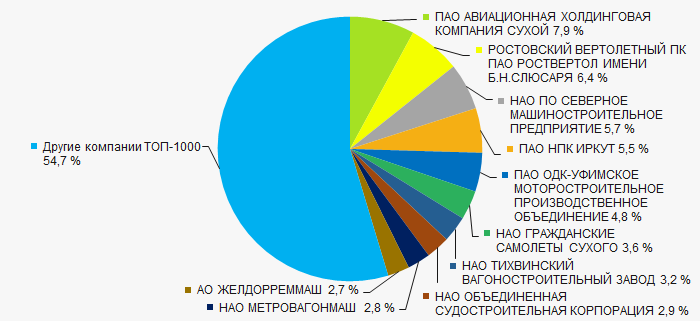

Объем выручки 10 ведущих компаний отрасли в 2017 году составил 45% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне монополизации в отрасли.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000

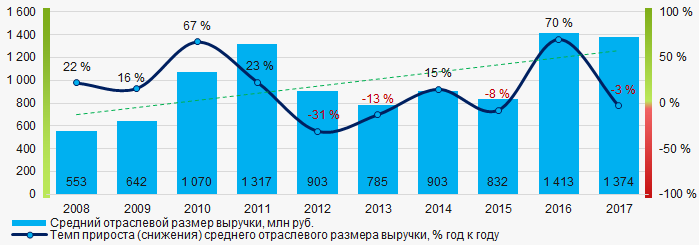

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000В целом за десятилетний период наблюдается рост показателей средних отраслевых объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки производителей транспортных средств и оборудования в 2008 – 2017 годах

Рисунок 4. Изменение средних отраслевых показателей выручки производителей транспортных средств и оборудования в 2008 – 2017 годахПрибыль и убытки

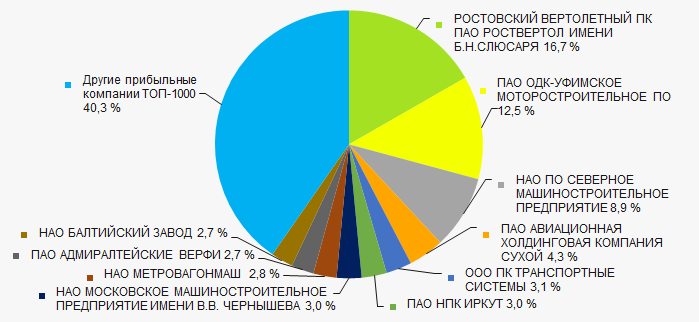

Объем прибыли 10 лидеров отрасли в 2017 году составил 60% от суммарной прибыли ТОП-1000 (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2017 года ТОП-1000

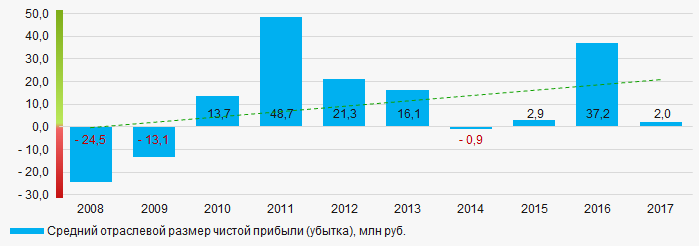

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2017 года ТОП-1000В течение последних десяти лет средние отраслевые значения показателей чистой прибыли имеют тенденцию к увеличению (Рисунок 6).

Рисунок 6. Изменение средних отраслевых значений показателей чистой прибыли производителей транспортных средств и оборудования в 2008 – 2017 годах

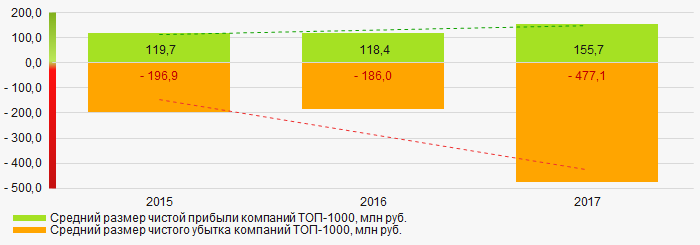

Рисунок 6. Изменение средних отраслевых значений показателей чистой прибыли производителей транспортных средств и оборудования в 2008 – 2017 годахЗа трехлетний период средние значения показателей чистой прибыли компаний ТОП-1000 имеют тенденцию к росту, при этом увеличивается и средний размер чистого убытка. (Рисунок 6).

Рисунок 7. Изменение средних значений показателей прибыли и убытка компаний ТОП-1000 в 2015 – 2017 годах

Рисунок 7. Изменение средних значений показателей прибыли и убытка компаний ТОП-1000 в 2015 – 2017 годахОсновные финансовые коэффициенты

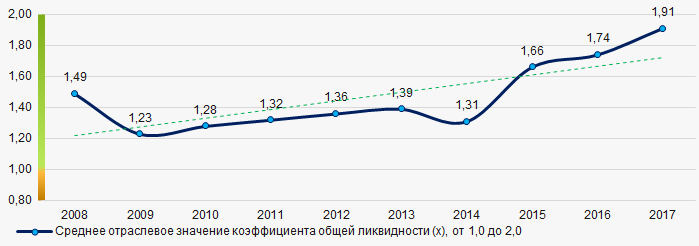

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденций к росту (Рисунок 8).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 8. Изменение средних отраслевых значений коэффициента общей ликвидности производителей транспортных средств и оборудования в 2008 – 2017 годах

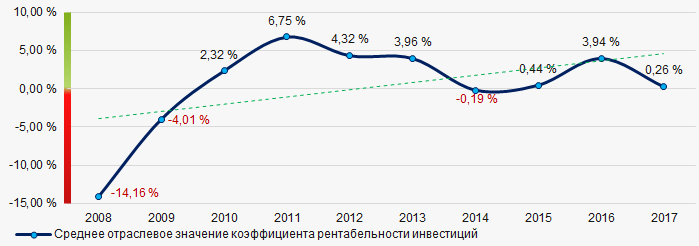

Рисунок 8. Изменение средних отраслевых значений коэффициента общей ликвидности производителей транспортных средств и оборудования в 2008 – 2017 годахВ течение десяти лет средние отраслевые значения коэффициента рентабельности инвестиций находились на относительно невысоком уровне, но с тенденцией к росту (Рисунок 9).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 9. Изменение средних отраслевых значений коэффициента рентабельности инвестиций производителей транспортных средств и оборудования в 2008 – 2017 годах

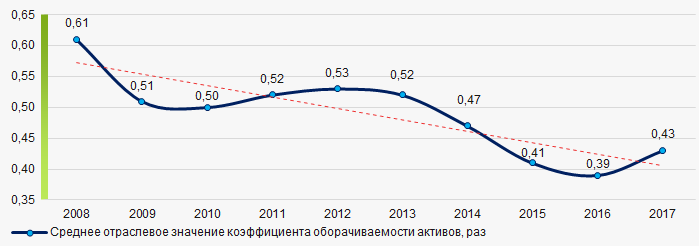

Рисунок 9. Изменение средних отраслевых значений коэффициента рентабельности инвестиций производителей транспортных средств и оборудования в 2008 – 2017 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности имеют тенденцию к снижению (Рисунок 10).

Рисунок 10. Изменение средних отраслевых значений коэффициента оборачиваемости активов производителей транспортных средств и оборудования в 2008 – 2017 годах

Рисунок 10. Изменение средних отраслевых значений коэффициента оборачиваемости активов производителей транспортных средств и оборудования в 2008 – 2017 годахСтруктура производства

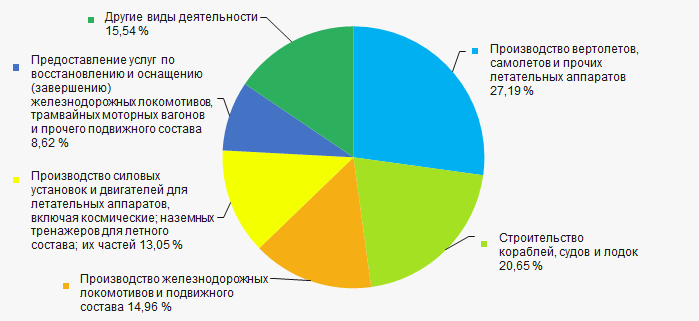

Наибольшую долю в суммарной выручке ТОП-1000 имеют компании, специализирующиеся на производстве вертолетов, самолетов и прочих летательных аппаратов (Рисунок 11).

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-1000

Рисунок 11. Распределение видов деятельности в суммарной выручке компаний ТОП-100073% компаний ТОП-1000 зарегистрированы в реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом, их доля в общем объеме выручки компаний ТОП-1000 в 2017 году составила чуть более 2% (Рисунок 12).

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000, %

Рисунок 12. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000, %Основные регионы деятельности

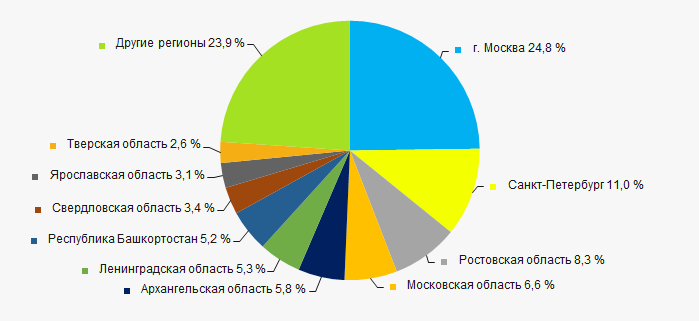

Компании ТОП-1000 распределены по территории России крайне неравномерно и зарегистрированы в 67 регионах. Почти 36% объема их выручки сосредоточены в двух столицах - г. Москве и в Санкт-Петербурге (Рисунок 13).

Рисунок 13. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 13. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

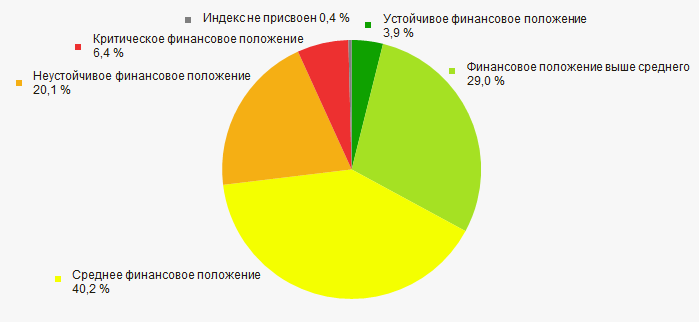

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в среднем финансовом положении (Рисунок 14).

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 14. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

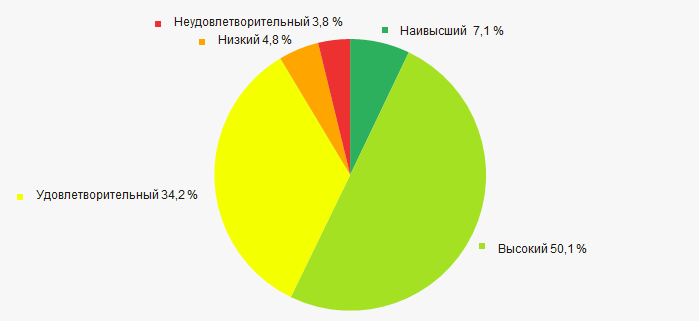

Большей части компаний из ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 15. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

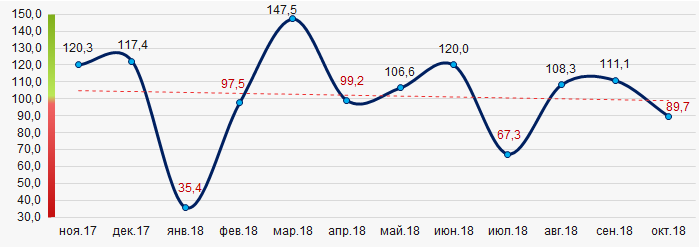

По сведениям Федеральной службы государственной статистики, в течение 12 месяцев 2017 – 2018 годов наблюдается тенденция к снижению индекса промышленного производства транспортных средств и оборудования. За 9 месяцев 2018 года индекс снизился в среднем на 0,8%, но в целом за период с ноября 2017 года по октябрь 2018 года - вырос в среднем 2,1% (Рисунок 16).

Рисунок 16. Индекс промышленного производства транспортных средств и оборудования в 2017 – 2018 годах, месяц к месяцу (%)

Рисунок 16. Индекс промышленного производства транспортных средств и оборудования в 2017 – 2018 годах, месяц к месяцу (%)Вывод

Комплексная оценка деятельности крупнейших российских производителей транспортных средств и оборудования, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о незначительном преобладании в отрасли благоприятных тенденций (Таблица 2).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Темп прироста (снижения) среднего отраслевого размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Темп прироста (снижения) среднего отраслевого размера выручки |  10 10 |

| Уровень конкуренции / монополизации |  -10 -10 |

| Темп прироста (снижения) среднего отраслевого размера чистой прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний ТОП-1000 |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний ТОП-1000 |  -10 -10 |

| Рост / снижение средних отраслевых значений коэффициента общей ликвидности |  10 10 |

| Рост / снижение средних отраслевых значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних отраслевых значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в отрасли по объему выручки более 30% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  5 5 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  -10 -10 |

| Среднее значение факторов |  0,3 0,3 |

— положительная тенденция (фактор),

— положительная тенденция (фактор),  — отрицательная тенденция (фактор).

— отрицательная тенденция (фактор).

Займы и активы производителей транспорта

Информационное агентство Credinform представляет рэнкинг крупнейших российских производителей транспортных средств и оборудования. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2014 - 2017 годы) компании - производители морских, железнодорожных, воздушных транспортных средств и оборудования, за исключением производства автотранспорта и боевых машин (ТОП-10). Далее они были ранжированы по коэффициенту платежеспособности (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

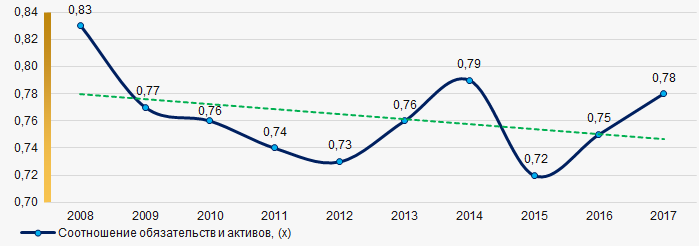

Коэффициент соотношения обязательств и активов (х) рассчитывается как отношение долгосрочных и краткосрочных заемных средств к сумме баланса и указывает на долю активов предприятия, финансируемых за счет займов.

Общее рекомендуемое значение показателя - от 0,2 до 0,5. Превышение верхнего нормативного значения говорит о чрезмерной закредитованности, которая может стимулировать развитие, но отрицательно влиять на устойчивость корпоративных финансов. Значение показателя ниже нормативного значения может свидетельствовать о консервативной стратегии финансового менеджмента и об излишней осторожности в привлечении новых заемных средств.

Специалистами Информационного агентства Credinform, с учетом фактического положения дел как в целом в экономике, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобасрасчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для производителей транспортных средств и оборудования средние отраслевые практические значения коэффициента соотношения обязательств и активов в 2017 году составили от 0,32 до 0,99.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион, вид деятельности | Выручка от продаж, млрд руб |

Чистая прибыль (убыток), млрд руб |

Соотношение обязательств и активов, (х) | Индекс платежеспособности Глобас | |||

| 2016 | 2017 | 2016 | 2017 | 2016 | 2017 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| НАО МЕТРОВАГОНМАШ ИНН 5029006702 Московская область Производство железнодорожных локомотивов и подвижного состава |

26,3 26,3 |

43,6 43,6 |

2,4 2,4 |

2,8 2,8 |

0,66 0,66 |

0,50 0,50 |

142 Наивысший |

| АО ЖЕЛДОРРЕММАШ ИНН 7715729877 г. Москва Предоставление услуг по восстановлению и оснащению (завершению) железнодорожных локомотивов, трамвайных моторных вагонов и прочего подвижного состава |

32,7 32,7 |

41,2 41,2 |

0,1 0,1 |

0,3 0,3 |

0,51 0,51 |

0,55 0,55 |

226 Высокий |

| НАО ГРАЖДАНСКИЕ САМОЛЕТЫ СУХОГО ИНН 7714175986 г. Москва Производство вертолетов, самолетов и прочих летательных аппаратов |

46,8 46,8 |

55,4 55,4 |

-3,8 -3,8 |

-1,1 -1,1 |

0,54span> 0,54span> |

0,58 0,58 |

256 Высокий |

| ПАО АВИАЦИОННАЯ ХОЛДИНГОВАЯ КОМПАНИЯ СУХОЙ ИНН 7740000090 г. Москва Производство вертолетов, самолетов и прочих летательных аппаратов |

108,0 108,0 |

122,8 122,8 |

2,4 2,4 |

4,3 4,3 |

0,55 0,55 |

0,60 0,60 |

163 Наивысший |

| НАО ОБЪЕДИНЕННАЯ СУДОСТРОИТЕЛЬНАЯ КОРПОРАЦИЯ ИНН 7838395215 Санкт-Петербург Строительство кораблей, судов и плавучих конструкций |

48,6 48,6 |

44,8 44,8 |

0,6 0,6 |

0,2 0,2 |

0,65 0,65 |

0,64 0,64 |

257 Высокий |

| ПАО РОСТОВСКИЙ ВЕРТОЛЕТНЫЙ ПРОИЗВОДСТВЕННЫЙ КОМПЛЕКС ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО РОСТВЕРТОЛ ИМЕНИ Б.Н.СЛЮСАРЯ ИНН 6161021690 Ростовская область Производство вертолетов, самолетов и прочих летательных аппаратов |

84,3 84,3 |

99,1 99,1 |

18,6 18,6 |

16,7 16,7 |

0,73 0,73 |

0,68 0,68 |

167 Наивысший |

| ПАО ОДК-УФИМСКОЕ МОТОРОСТРОИТЕЛЬНОЕ ПРОИЗВОДСТВЕННОЕ ОБЪЕДИНЕНИЕ ИНН 0273008320 Республика Башкортостан Производство турбореактивных и турбовинтовых двигателей и их частей |

68,8 68,8 |

73,8 73,8 |

3,5 3,5 |

12,5 12,5 |

0,77 0,77 |

0,69 0,69 |

167 Наивысший |

| НАО ТИХВИНСКИЙ ВАГОНОСТРОИТЕЛЬНЫЙ ЗАВОД ИНН 4715019631 Ленинградская область Производство железнодорожных локомотивов и подвижного состава |

41,8 41,8 |

49,7 49,7 |

2,6 2,6 |

-0,1 -0,1 |

0,72 0,72 |

0,75 0,75 |

269 Высокий |

| ПАО НАУЧНО-ПРОИЗВОДСТВЕННАЯ КОРПОРАЦИЯ ИРКУТ ИНН 3807002509 г. Москва Производство вертолетов, самолетов и прочих летательных аппаратов |

99,9 99,9 |

84,6 84,6 |

2,2 2,2 |

3,0 3,0 |

0,90 0,90 |

0,86 0,86 |

175 Наивысший |

| НАО ПРОИЗВОДСТВЕННОЕ ОБЪЕДИНЕНИЕ СЕВЕРНОЕ МАШИНОСТРОИТЕЛЬНОЕ ПРЕДПРИЯТИЕ ИНН 2902059091 Архангельская область Строительство кораблей, судов и плавучих конструкций |

74,3 74,3 |

88,8 88,8 |

5,7 5,7 |

8,9 8,9 |

0,90 0,90 |

0,88 0,88 |

170 Наивысший |

| Итого по компаниям ТОП-10 |  631,5 631,5 |

703,7 703,7 |

34,3 34,3 |

47,4 47,4 |

|||

| Среднее значение по компаниям ТОП-10 |  63,3 63,3 |

70,4 70,4 |

3,4 3,4 |

4,7 4,7 |

0,69 0,69 |

0,67 0,67 |

|

| Среднее отраслевое значение |  1,41 1,41 |

1,37 1,37 |

0,04 0,04 |

0,00 0,00 |

0,75 0,75 |

0,78 0,78 |

|

— улучшение показателя к предыдущему периоду,

— улучшение показателя к предыдущему периоду,  — ухудшение показателя к предыдущему периоду.

— ухудшение показателя к предыдущему периоду.

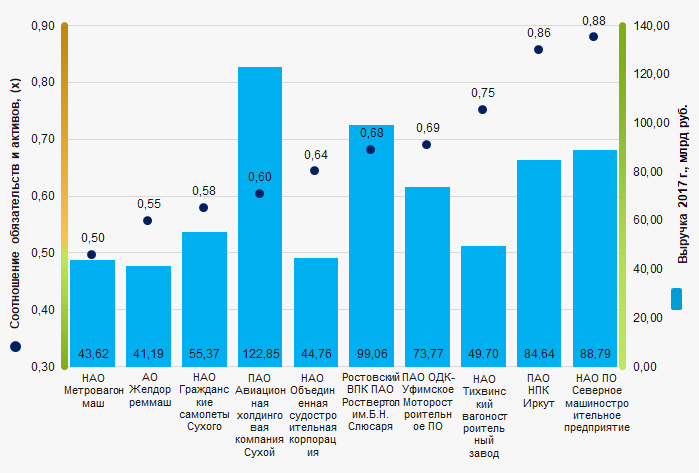

Среднее значение коэффициента соотношения обязательств и активов ТОП-10 выше рекомендуемого значения, ниже среднего отраслевого показателя и укладывается в интервал практических значений. В 2017 году шесть компаний из ТОП-10 улучшили показатели по сравнению с предыдущим периодом.

Рисунок 1. Коэффициент соотношения обязательств и активов и выручка крупнейших российских производителей транспортных средств и оборудования (ТОП-10)

Рисунок 1. Коэффициент соотношения обязательств и активов и выручка крупнейших российских производителей транспортных средств и оборудования (ТОП-10)В течение 10 лет средние отраслевые значения коэффициента соотношения обязательств и активов имеют тенденцию к улучшению. (Рисунок 2).

Рисунок 2. Изменение средних отраслевых значений коэффициента соотношения обязательств и активов российских производителей транспортных средств и оборудования в 2008 – 2017 годах

Рисунок 2. Изменение средних отраслевых значений коэффициента соотношения обязательств и активов российских производителей транспортных средств и оборудования в 2008 – 2017 годах