Глобас в лидерах рейтинга российских информационно-аналитических систем

Рейтинг информационно-аналитических систем для проверки контрагентов, подготовленный рейтинговым агентством РАЭКС-Аналитика, включает 32 системы.

Критериями оценки стали информационная наполненность, функциональные возможности, частота упоминания систем в средствах массовой информации и мнение экспертов.

В качестве экспертов пригласили бизнес-аналитиков, финансовых директоров, риск-менеджеров, специалистов службы безопасности и журналистов.

Эксперты особенно отметили наполненность и сервисные возможности системы Глобас, а также в целом поставили высокую оценку за удобство, актуальность, аналитические инструменты и возможность широкого применения: от оценки безопасности сотрудничества с компанией до выявления бенефициаров и конечных собственников, а также выполнения макроэкономических и маркетинговых исследований.

Новинкой методики рейтинга стал опрос участников об их взгляде на возможности и достоинства других систем.

| № | ИАС | Рейтинговое число | Информационная наполненность, балл | Функциональные и сервисные возможности, балл | Признание и представленность в медиа, балл | Экспертная оценка, балл |

| 1 | СПАРК-Интерфакс | 92,54 | 5,0 | 5,0 | 5,0 | 4,8 |

| 2 | Контур.Фокус | 74,18 | 3,0 | 3,8 | 5,0 | 4,6 |

| 3 | Глобас (Credinform) | 63,12 | 3,5 | 3,2 | 2,4 | 4,3 |

| 4 | БИР Аналитик | 56,83 | 3,2 | 2,3 | 3,9 | 2,8 |

| 5 | СБИС | 55,73 | 2,1 | 2,7 | 4,7 | 3,0 |

| 6 | Дельта Безопасность | 54,24 | 3,3 | 3,1 | 1,1 | 3,9 |

| 7 | CaseBook | 54,07 | 2,2 | 3,1 | 2,8 | 3,7 |

| 8 | Seldon.Basis | 54,00 | 3,1 | 1,8 | 3,0 | 3,8 |

| 9 | Коммерсант Картотека | 53,73 | 2,8 | 2,7 | 2,2 | 3,9 |

| 10 | RUSPROFILE | 52,07 | 2,1 | 1,9 | 4,8 | 2,8 |

| 11 | Интегрум.Компании | 51,63 | 2,9 | 2,7 | 1,9 | 3,3 |

| 12 | ЗаЧестныйБизнес | 42,60 | 1,3 | 1,8 | 4,2 | 2,5 |

| 13 | RUSLANA | 40,63 | 2,3 | 2,8 | 1,3 | 2,1 |

| 14 | ТАСС Бизнес | 40,62 | 2,2 | 2,3 | 1,2 | 2,8 |

| 15 | СберКорус | 40,39 | 1,9 | 1,3 | 3,9 | 1,9 |

| 16 | Прима-Информ | 39,87 | 2,4 | 2,3 | 1,7 | 1,9 |

| 17 | СКРИН | 38,99 | 2,5 | 1,7 | 1,7 | 2,3 |

| 18 | Лик:Эксперт | 36,27 | 1,7 | 2,0 | 2,4 | 1,6 |

| 19 | Репутация | 32,09 | 1,6 | 1,4 | 1,8 | 2,3 |

| 20 | Мое Дело | 31,67 | 1,1 | 1,7 | 3,4 | 0,9 |

| 21 | Актион.Проверка Контрагентов | 31,01 | 1,1 | 1,1 | 3,3 | 1,4 |

| 22 | FIRA PRO | 30,09 | 2,5 | 1,4 | 1,2 | 0,9 |

| 23 | Birank | 28,45 | 2,5 | 1,8 | 0,6 | 0,6 |

| 24 | Синапс | 26,56 | 0,8 | 0,4 | 2,4 | 2,7 |

| 25 | CREDITNET | 26,39 | 1,2 | 2,2 | 0,7 | 1,5 |

| 26 | Астрал.Скрин | 25,89 | 1,8 | 0,0 | 2,7 | 1,1 |

| 27 | Rescore | 25,21 | 1,5 | 1,2 | 0,9 | 1,8 |

| 28 | FEK.RU | 24,86 | 2,4 | 0,3 | 1,4 | 0,9 |

| 29 | Чекко | 23,62 | 0,9 | 1,0 | 1,8 | 1,6 |

| 30 | Контрагентио | 21,85 | 1,8 | 0,3 | 1,0 | 1,5 |

| 31 | Импульс | 21,45 | 1,2 | 1,5 | 0,1 | 1,6 |

| 32 | ВБЦ.Проверка контрагентов | 20,77 | 1,3 | 0,5 | 2,5 | 0,0 |

Источник: Рейтинговое агентство RAEX («РАЭКС-Аналитика»), март 2021

Глобас предоставляет все возможности для качественного и быстрого анализа деловых партнеров. Системой пользуются службы экономической безопасности и внутреннего контроля, экономисты, юристы, маркетологи, аналитики.

В 2021 году мы продолжаем совершенствовать инструменты сравнения и анализа, добавлять новые источники, чтобы предоставлять максимально качественный сервис.

Актуальная и заслуживающая доверие информация в современных условиях имеет особо значимую ценность.

Тенденции в сфере торговли потребтоварами

Информационное агентство Credinform представляет обзор тенденций деятельности российских предприятий оптовой торговли непродовольственными потребительскими товарами.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2014 - 2019 гг.) компании, торгующие одеждой, обувью, бытовой техникой, фармацевтическими и другими товарами (ТОП-1000). Отбор компаний и анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией отрасли по размеру чистых активов является НАО ОТИСИФАРМ, ИНН 5047149534, г. Москва, оптовая торговля фармацевтической продукцией. В 2019 г. чистые активы составляли более 58 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО ТОРГОВАЯ КОМПАНИЯ РУСЬ-СТЕКЛО, ИНН 5047105505, Московская область, оптовая торговля изделиями из керамики и стекла. В деле о несостоятельности (банкротстве) компании введено наблюдение с 08.03.2021. Недостаточность имущества в 2019 г. выражалась отрицательной величиной -1,8 млрд рублей.

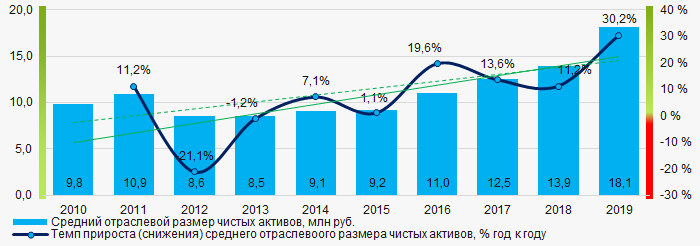

За десятилетний период средние отраслевые размеры чистых активов имеют тенденцию к увеличению, с положительными темпами прироста (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2010 - 2019 гг.

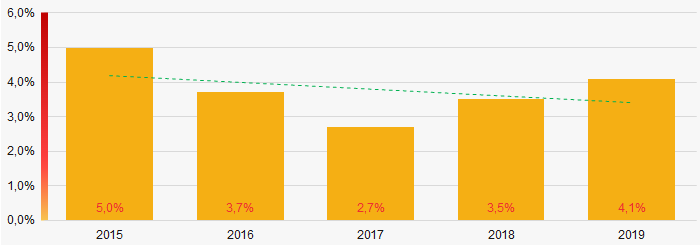

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2010 - 2019 гг.Доли компаний с недостаточностью имущества в ТОП-1000 в последние пять лет имели позитивную тенденцию к снижению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2015 - 2019 гг.

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2015 - 2019 гг.Выручка от реализации

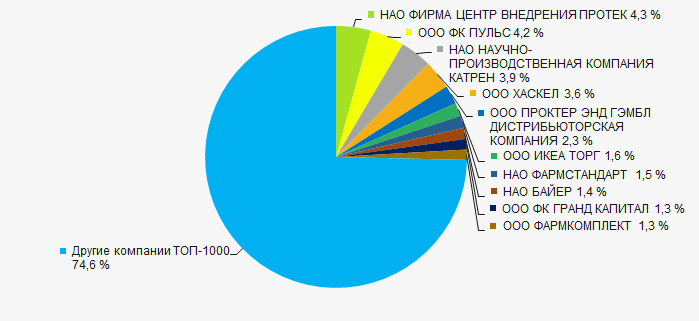

Объем выручки десяти ведущих компаний отрасли в 2019 г. составил 25% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует об относительно высоком уровне конкуренции на рынке оптовой торговли непродовольственными товарами.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 г. ТОП-1000

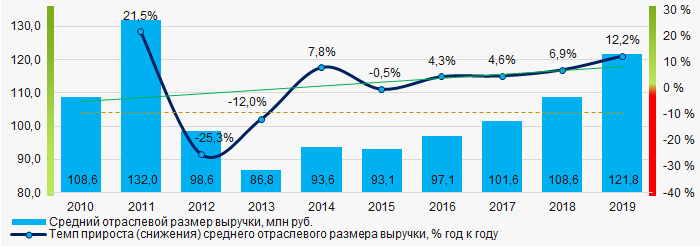

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2019 г. ТОП-1000В целом, наблюдается тенденция к увеличению темпов прироста объемов выручки от года к году (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки в 2010 - 2019 гг.

Рисунок 4. Изменение средних отраслевых показателей выручки в 2010 - 2019 гг.Прибыль и убытки

Крупнейшей компанией отрасли по размеру чистой прибыли является НАО ФАРМСТАНДАРТ, ИНН 0274110679, Московская область, оптовая торговля фармацевтической продукцией. Прибыль в 2019 г. составила почти 12 млрд руб.

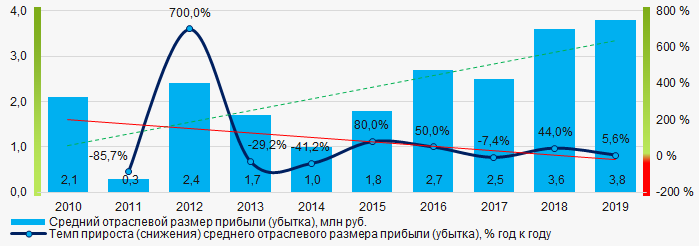

За десятилетний период показатели средних отраслевых размеров прибыли имеют тенденцию к росту, со снижением темпов прироста (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2010 - 2019 гг.

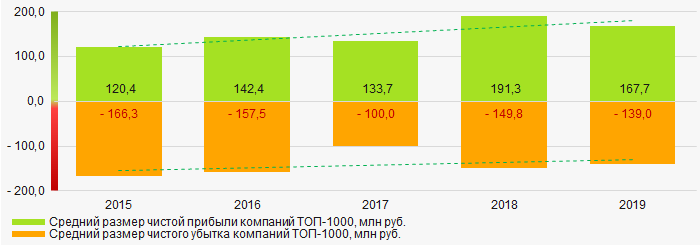

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2010 - 2019 гг.За пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 имеют тенденцию к росту, при этом средний размер чистого убытка снижается. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2015 – 2019 гг.

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2015 – 2019 гг.Основные финансовые коэффициенты

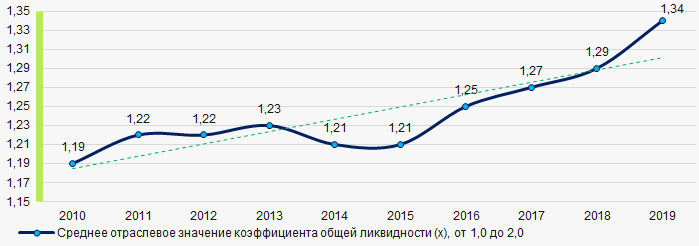

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2010 - 2019 гг.

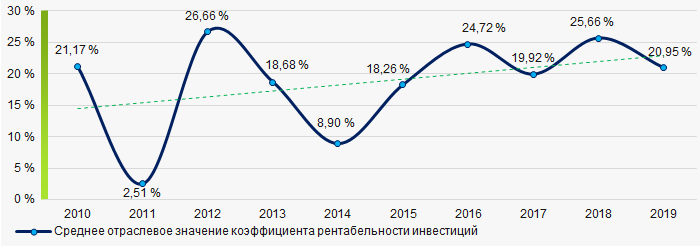

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2010 - 2019 гг.В течение десяти лет, средние отраслевые показатели коэффициента рентабельности инвестиций имели тенденцию к увеличению (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2010 - 2019 гг.

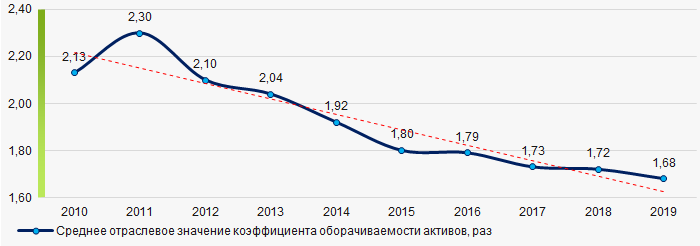

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2010 - 2019 гг.Коэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период показатели данного коэффициента деловой активности демонстрировали тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2010 - 2019 гг.

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2010 - 2019 гг.Малый бизнес

48% компаний ТОП-1000 зарегистрированы в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в общем объеме ТОП-1000 в 2019 г. составляет 10,3%, что почти в два раза ниже средних показателей по стране в 2018 - 2019 гг. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

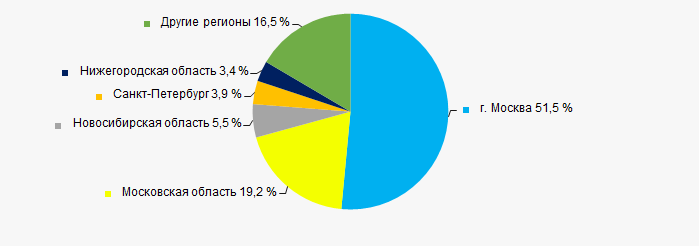

Компании ТОП-1000 зарегистрированы в 61 регионе и распределены по территории страны неравномерно. Почти 71% от общего объема выручки компаний ТОП-1000 сосредоточены в г. Москве и Московской области (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

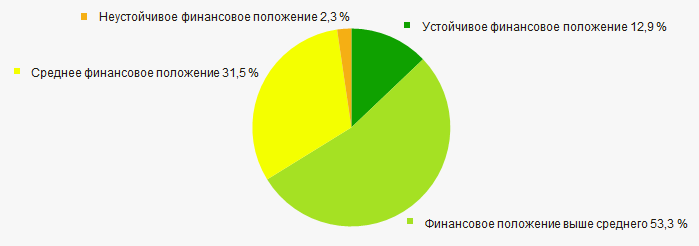

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в финансовом положении выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

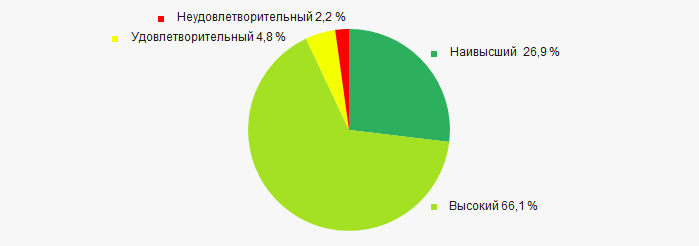

Подавляющей части компаний ТОП-1000 присвоен наивысший и высокий Индекс платежеспособности Глобас, что свидетельствует об их возможности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности предприятий оптовой торговли непродовольственными товарами, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций в их деятельности в период с 2010 по 2019 гг. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  10 10 |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень концентрации капитала |  5 5 |

| Динамика среднего размера выручки |  5 5 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Динамика среднего размера прибыли (убытка) |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  -10 -10 |

| Рост / снижение средних размеров чистой прибыли |  10 10 |

| Рост / снижение средних размеров чистого убытка |  10 10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  10 10 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 20% |  -10 -10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  4,7 4,7 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)