Дополнен состав сведений о государственной регистрации юридических лиц и индивидуальных предпринимателей

Структура сведений о государственной регистрации юридических лиц, крестьянских (фермерских) хозяйств, индивидуальных предпринимателей, размещаемых на официальном сайте Федеральной налоговой службы в сети Интернет, и порядок размещения этих сведений утверждены Приказом Министерства финансов РФ от 05.12.2013 №115.

Напомним, что в настоящее время в Едином государственном реестре юридических лиц (ЕГРЮЛ) содержатся следующие сведения о юридических лицах:

- - наименование;

- - адрес или место нахождения;

- - о регистрации;

- - о состоянии или правовом статусе;

- - об учете в налоговом органе;

- - о регистрации как страхователя в Пенсионном фонде РФ;

- - о регистрации как страхователя в Фонде социального страхования РФ;

- - о лице, имеющем право без доверенности действовать от имени юридического лица;

- - о держателе реестра акционеров акционерного общества;

- - о видах экономической деятельности по ОКВЭД;

- - об основном виде деятельности;

- - о дополнительных видах деятельности;

- - о лицензиях;

- - о филиалах и представительствах;

- - о записях, внесенных в ЕГРЮЛ.

Продолжая совершенствовать правовое регулирование в сфере государственной регистрации субъектов хозяйственной деятельности, Приказом Министерства финансов РФ от 25.08.2017 №135н перечень этих сведений существенно дополнен.

Так, в перечень сведений о государственной регистрации юридических лиц добавлены следующие позиции:

- адрес электронной почты (в случаях указания этих сведений в заявлении о государственной регистрации). Такое же дополнение касается сведений об электронной почте индивидуальных предпринимателей.;

- сведения о принятых решениях изменения мест нахождения;

- сведения о начале производства по делам о банкротстве, а также о процедурах, используемых в таких делах;

- сведения о корпоративных договорах, фиксирующих объемы правомочий участников хозяйственных обществ непропорциональные параметрам принадлежащих им долей в уставном капитале (например, количество голосов, приходящихся на доли участников непропорциональное размеру этих долей);

- сведения о корпоративных договорах, устанавливающих ограничения и условия отчуждения долей или акций.

Подписчики Информационно-аналитической системы Глобас могут ознакомиться со сведениями, содержащимся в ЕГРЮЛ в отношении своих контрагентов обратившись к сервису заказа выписки ЕГРЮЛ/ЕГРИП в справке на компанию.

Тенденции в сфере вспомогательной деятельности на воздушном транспорте

Информационное агентство Credinform представляет обзор тенденций в сфере вспомогательной деятельности на воздушном транспорте.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2016 годы) компании, занимающиеся вспомогательной деятельностью на воздушном транспорте, в том числе аэропорты (ТОП-10 и ТОП-300). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Правовые формы

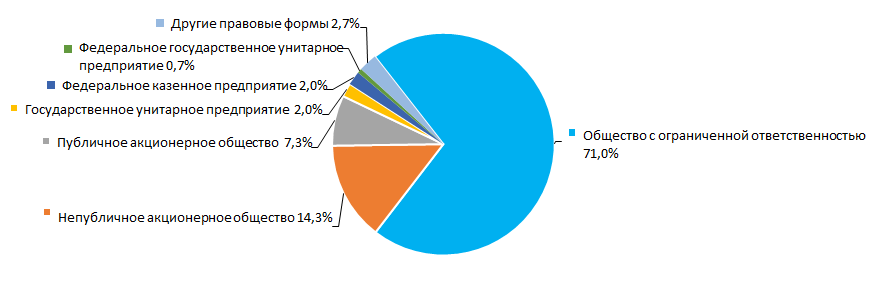

Наиболее распространенной правовой формой компаний в сфере вспомогательной деятельности на воздушном транспорте является общество с ограниченной ответственностью. Заметную долю составляют также публичные и непубличные акционерные общества. (Рисунок 1).

Рисунок 1. Распределение компаний ТОП-300 по правовым формам

Рисунок 1. Распределение компаний ТОП-300 по правовым формамВыручка от реализации

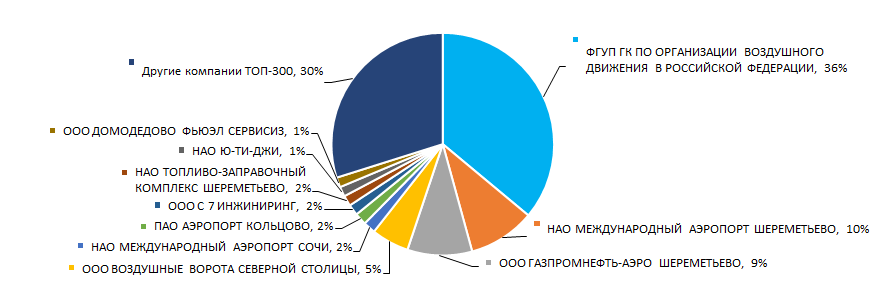

Объем выручки 10 лидеров отрасли в 2016 году составил 70% от суммарной выручки 300 крупнейших компаний. Это свидетельствует о высоком уровне монополизации в отрасли. Крупнейшей компанией по объему выручки в 2016 году стало ФГУП ГОСУДАРСТВЕННАЯ КОРПОРАЦИЯ ПО ОРГАНИЗАЦИИ ВОЗДУШНОГО ДВИЖЕНИЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ (Рисунок 2).

Рисунок 2. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-300, %

Рисунок 2. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-300, %Наилучшие результаты в отрасли по объему выручки за десятилетний период были достигнуты в 2011 году. В периоды кризисных явлений в экономике в 2009 г. и с 2012 по 2015 годы наблюдалось снижение средних отраслевых показателей. (Рисунок 3).

Рисунок 3. Изменение средних отраслевых показателей выручки компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годах

Рисунок 3. Изменение средних отраслевых показателей выручки компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годахПрибыль и убытки

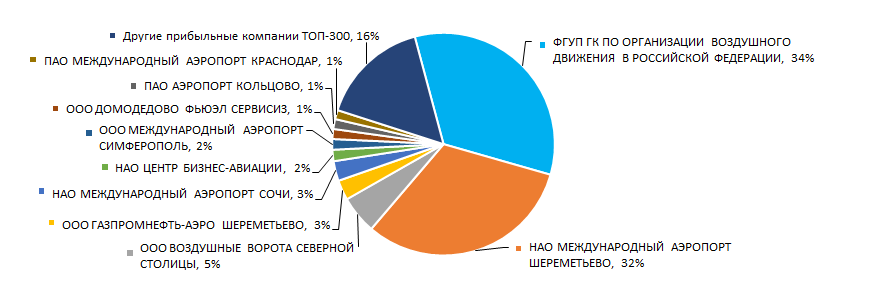

Объем прибыли 10 лидеров отрасли в 2016 году составил 84% от суммарной прибыли компаний ТОП-300. Ведущую позицию по объему прибыли в 2016 году занимает также <href="https://globas.credinform.ru/ru-RU/company/getcompany/8f517f55-760e-4db2-a251-3d0db3650736">ФГУП ГОСУДАРСТВЕННАЯ КОРПОРАЦИЯ ПО ОРГАНИЗАЦИИ ВОЗДУШНОГО ДВИЖЕНИЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ(Рисунок 4).

Рисунок 4. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-300, %

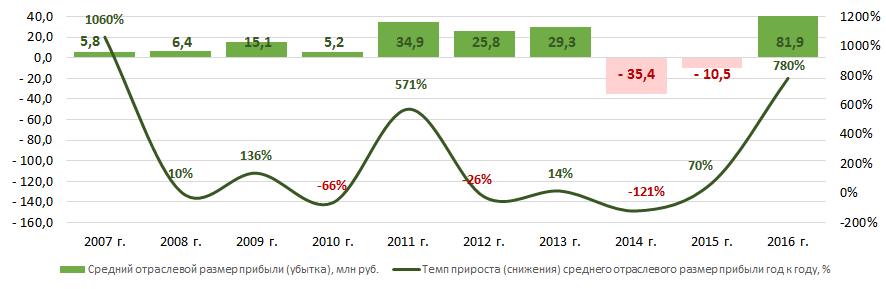

Рисунок 4. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-300, %Отраслевые значения показателей прибыли компаний воздушного транспорта за десятилетний период не отличаются стабильностью. Снижение показателей наблюдалось в 2010 г., 2012 г. и в 2014 г. на фоне кризисных явлений в экономике. При этом в 2014 – 2015 годах средние отраслевые показатели прибыли имели отрицательные значения. Наилучшие результаты отрасль показала в 2016 году. (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годах

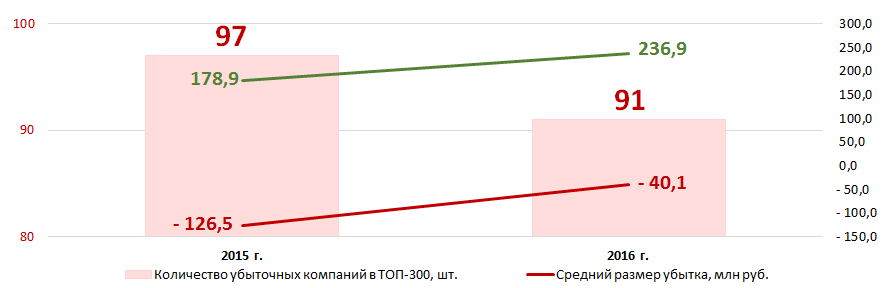

Рисунок 5. Изменение средних отраслевых показателей прибыли компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годахСреди компаний ТОП-300 в 2015 году наблюдалось 97 убыточных предприятий. В 2016 году их количество снизилось до 91 или на 6%. При этом, на 68% уменьшился средний размер их убытка. По остальным компаниям ТОП-300 средний размер прибыли увеличился за этот же период на 32% (Рисунок 6).

Рисунок 6. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-300 в 2015 – 2016 годах

Рисунок 6. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-300 в 2015 – 2016 годахКапитал и резервы

По итогам 2016 года наибольшим размером капитала и резервов среди компаний ТОП-300 обладало ФГУП ГОСУДАРСТВЕННАЯ КОРПОРАЦИЯ ПО ОРГАНИЗАЦИИ ВОЗДУШНОГО ДВИЖЕНИЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ. В наихудшем положении по данному показателю оказалось ООО ЦЕНТР УПРАВЛЕНИЯ НАЗЕМНЫМ ОБСЛУЖИВАНИЕМ (Таблица 1).

| № п/п в ТОП-300 | Наименование | Капитал и резервы, млрд руб. * | |

| 2015 г. | 2016 г. | ||

| 1. | ФГУП ГОСУДАРСТВЕННАЯ КОРПОРАЦИЯ ПО ОРГАНИЗАЦИИ ВОЗДУШНОГО ДВИЖЕНИЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ | 98,23 | 115,75 |

| 2. | НАО МЕЖДУНАРОДНЫЙ АЭРОПОРТ ВНУКОВО | 1,93 | 18,81 |

| 3. | ООО МЕЖДУНАРОДНЫЙ АЭРОПОРТ САБЕТТА | 15,25 | 16,96 |

| 4. | ПАО АЭРОПОРТ КОЛЬЦОВО | 9,13 | 14,85 |

| 5. | ООО ВОЗДУШНЫЕ ВОРОТА СЕВЕРНОЙ СТОЛИЦЫ | 10,73 | 10,73 |

| 6. | НАО МЕЖДУНАРОДНЫЙ АЭРОПОРТ КАЗАНЬ | 5,57 | 5,89 |

| 7. | ФГУП АДМИНИСТРАЦИЯ АЭРОПОРТА ДОМОДЕДОВО | 5,61 | 5,73 |

| 8. | ООО АЭРОПОРТ НОРИЛЬСК | 5,72 | 5,39 |

| 9. | ПАО МЕЖДУНАРОДНЫЙ АЭРОПОРТ КРАСНОДАР | 4,21 | 4,86 |

| 10. | НАО АЭРОПОРТ ЮЖНО-САХАЛИНСК | 3,45 | 3,89 |

| 291. | ООО ТЗК КИРОВ | -20,10 | -23,36 |

| 292. | ООО СИБИРЬ КАРГО СЕРВИС | -41,08 | -24,45 |

| 293. | ООО БАЗЭЛ АЭРО | -34,53 | -34,10 |

| 294. | ПАО АЭРОПОРТ | -80,19 | -34,77 |

| 295. | ООО БАЛТИК ГРАУНД СЕРВИСЕС РУ | -11,00 | -50,76 |

| 296. | ООО ТЗК ТОМСК | -50,12 | -56,99 |

| 297. | ООО ЦЕНТР АВИА | -123,21 | -136,68 |

| 298. | ООО АВИАСЕРВИС | -141,00 | -177,75 |

| 299. | ПАО БЕЛГОРОДСКОЕ АВИАПРЕДПРИЯТИЕ | -877,92 | -924,42 |

| 300. | ООО ЦЕНТР УПРАВЛЕНИЯ НАЗЕМНЫМ ОБСЛУЖИВАНИЕМ | 8,83 | -989,11 |

*) Компании с положительной динамикой показателя в 2016 году по сравнению с предыдущим годом отмечены в Таблице 1 зеленой заливкой, с отрицательной динамикой – красной заливкой.

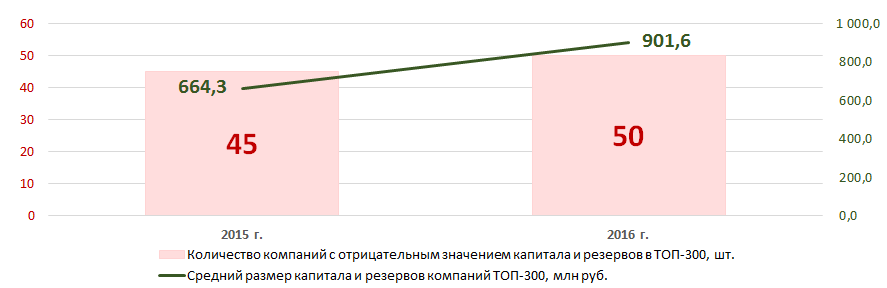

Среди компаний ТОП-300 в 2015 году наблюдалось 45 предприятий с отрицательным значением показателя капитал и резервы. В 2016 году их количество увеличилось до 50 или на 11%. При этом, на 36% увеличился средний размер капитала и резервов за тот же период (Рисунок 7).

Рисунок 7. Количество компаний с отрицательным значением показателя капитал и резервы и средний размер капитала и резервов компаний ТОП-300 в 2015 – 2016 годах

Рисунок 7. Количество компаний с отрицательным значением показателя капитал и резервы и средний размер капитала и резервов компаний ТОП-300 в 2015 – 2016 годахОсновные финансовые коэффициенты

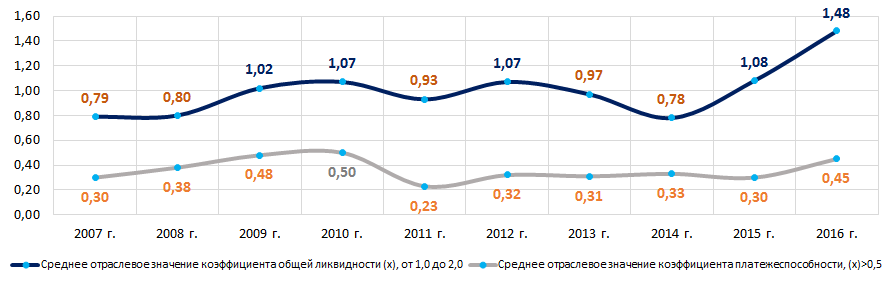

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности в течение 5 лет находились ниже интервала рекомендуемых значений - от 1,0 до 2,0. (отмечены желтым цветом на Рисунке 8).

Коэффициент платежеспособности (отношение суммы собственного капитала к балансовой сумме) показывает зависимость компании от внешних займов. Рекомендуемое значение: >0,5. Значение коэффициента ниже минимального значения означает сильную зависимость от внешних источников получения средств.

Экспертами Информационного агентства Credinform, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас-i расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний в сфере вспомогательной деятельности на воздушном транспорте практическое значение коэффициента платежеспособности составляет от 0,02 до 0,82.

За десятилетний период средние отраслевые показатели коэффициента находились ниже рекомендуемого значения и в интервале практических значений (Рисунок 8).

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годах

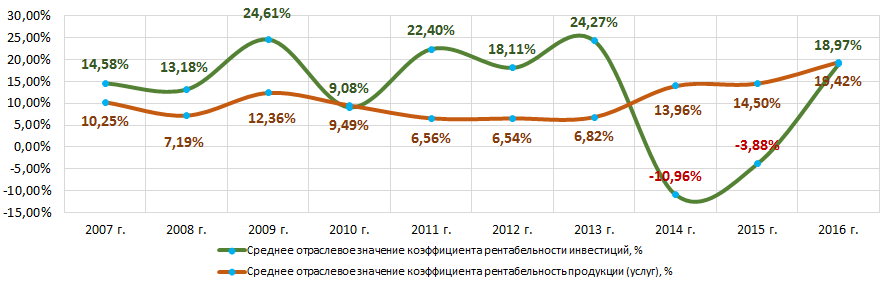

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годахВ течение десяти лет наблюдается нестабильность показателей коэффициента рентабельности инвестиций. В периоды кризисных явлений в экономике (2014, 2015 годах) показатели снижались до отрицательных значений (Рисунок 9). Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Относительно стабильными в этот же период были показатели коэффициента рентабельности продукции (услуг) (Рисунок 9). Рост показателей наблюдается в 2014 - 2016 годах. Коэффициент рассчитывается как отношение прибыли от продаж к расходам по обычной деятельности. В целом рентабельность отражает экономическую эффективность производства.

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годах

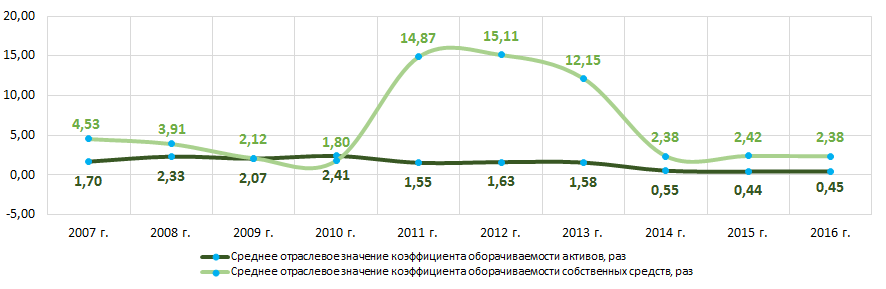

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годахПоказатели коэффициента оборачиваемости активов за десятилетний период демонстрируют нестабильность с резким ростом в 2011 – 2013 годах и спадом в 2014 – 216 годах (Рисунок 10).

Коэффициент оборачиваемости активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Коэффициент оборачиваемости собственных средств рассчитывается как отношение выручки к среднегодовой сумме собственного капитала и показывает интенсивность использования всей совокупности активов.

В 2014 – 2016 годах наблюдается значительное снижение показателей данного коэффициента (Рисунок 10).

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годах

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере вспомогательной деятельности на воздушном транспорте в 2007 – 2016 годахСтруктура услуг

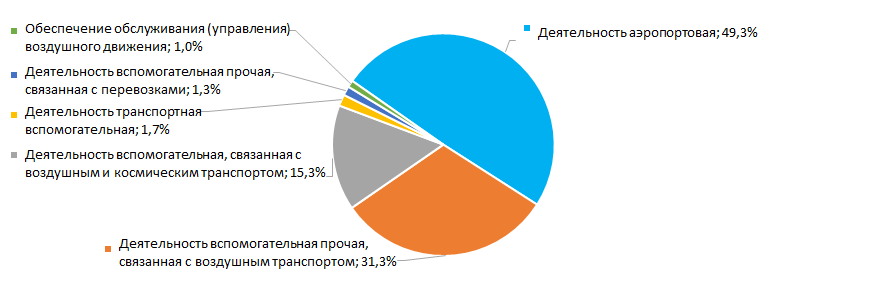

Почти половина компаний в ТОП-300 специализируется на услугах аэропортов (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-300 по видам оказываемых услуг, %

Рисунок 11. Распределение компаний ТОП-300 по видам оказываемых услуг, %Динамика активности бизнеса

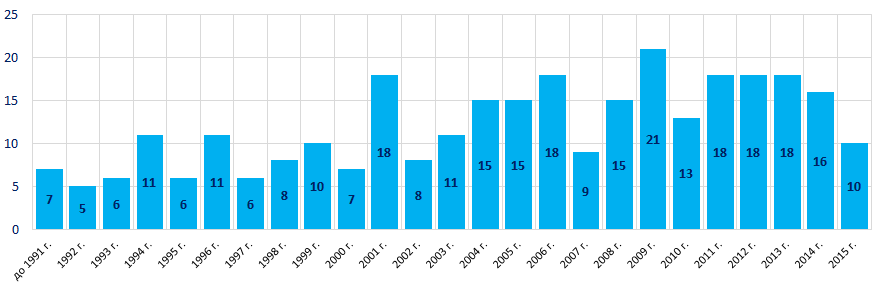

За 25-летний период количество зарегистрированных компаний из ТОП-300 распределяется по годам их основания неравномерно. Наибольшее число компаний в сфере вспомогательной деятельности на воздушном транспорте было основано в 2009 году (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-300 по годам их основания

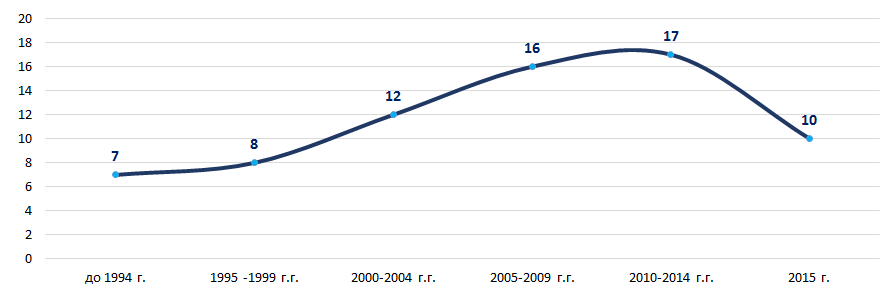

Рисунок 12. Распределение компаний ТОП-300 по годам их основанияНаибольший интерес бизнеса к вспомогательной деятельности на воздушном транспорте проявился в период 2010 – 2014 годов, когда в среднем в год регистрировалось 17 новых компаний. (Рисунок 13).

Рисунок 13. Среднее количество компаний ТОП-300, регистрируемых за год, по периодам их основания

Рисунок 13. Среднее количество компаний ТОП-300, регистрируемых за год, по периодам их основанияОсновные регионы деятельности

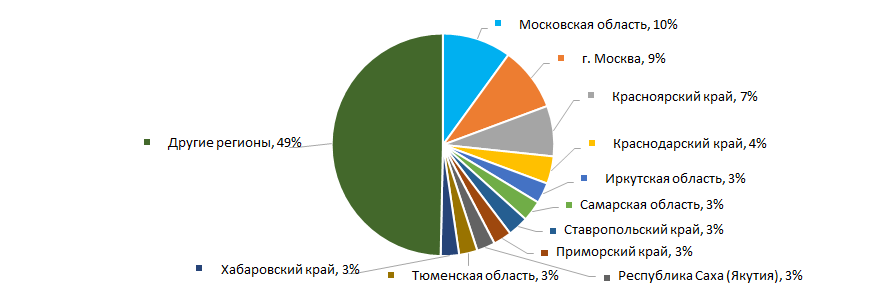

Компании в сфере вспомогательной деятельности на воздушном транспорте распределены по территории страны неравномерно. Наибольшее их количество зарегистрировано в Московской области и в г. Москве – крупнейших регионах страны по численности населения с развитой транспортной инфраструктурой (Рисунок 14). Компании ТОП-300 зарегистрированы в 61 регионе России.

Рисунок 14. Распределение компаний ТОП-300 по регионам России

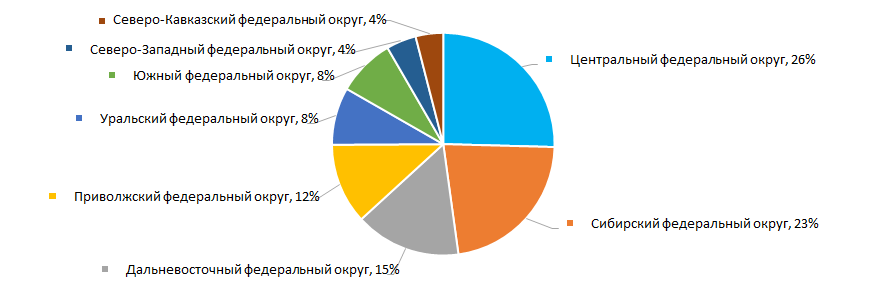

Рисунок 14. Распределение компаний ТОП-300 по регионам РоссииНаибольшее количество компаний в сфере вспомогательной деятельности на воздушном транспорте сосредоточено в Центральном федеральном округе страны (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-300 по федеральным округам России

Рисунок 15. Распределение компаний ТОП-300 по федеральным округам РоссииДоля компаний, имеющих филиалы или представительства, из числа ТОП-300, составляет 12%.

Активность участия в арбитражных процессах

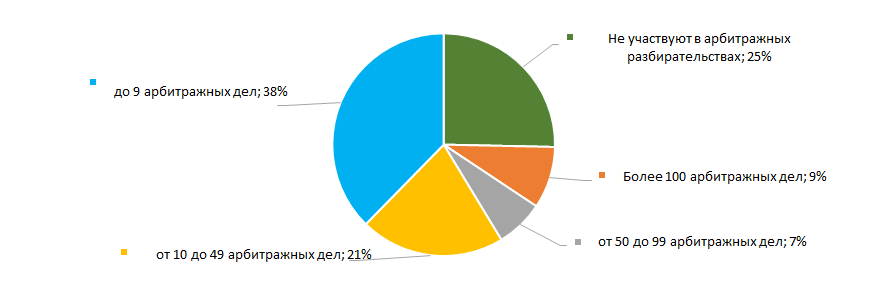

Четвертая часть компаний отрасли не принимает участия в арбитражных разбирательствах. Значительную долю составляют компании относительно активно участвующие в арбитражных процессах, что может быть связано со спецификой оказания транспортных услуг. (Рисунок 16).

Рисунок 16. Распределение компаний ТОП-300 по активности участия в арбитражных процессах, %

Рисунок 16. Распределение компаний ТОП-300 по активности участия в арбитражных процессах, %Индекс благонадежности

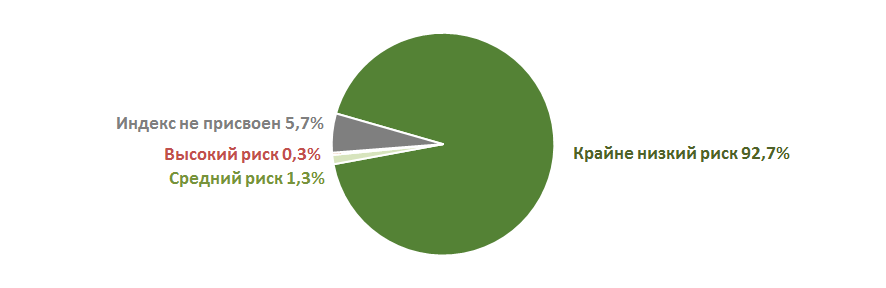

С точки зрения наличия признаков «фирм-однодневок» или неблагонадежных организаций подавляющее большинство компаний отрасли демонстрируют крайне низкий риск сотрудничества (Рисунок 17).

Рисунок 17. Распределение компаний ТОП-300 по Индексу благонадежности, %

Рисунок 17. Распределение компаний ТОП-300 по Индексу благонадежности, %Индекс скоринговой оценки

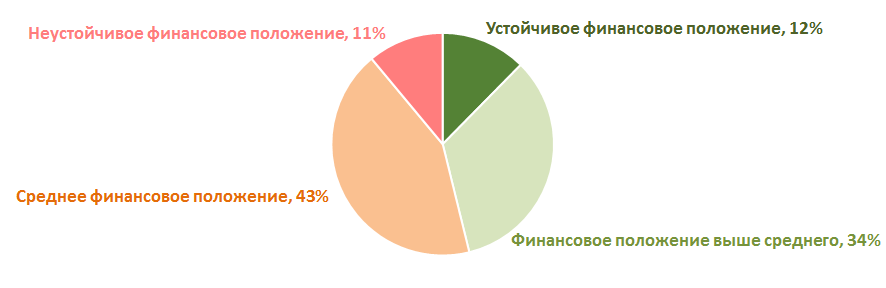

Оценка финансового положения компаний отрасли показывает, что наибольшее количество предприятий находится в устойчивом финансовом положении или на уровне выше среднего. (Рисунок 18).

Рисунок 18. Распределение компаний ТОП-300 по Индексу скоринговой оценки, %

Рисунок 18. Распределение компаний ТОП-300 по Индексу скоринговой оценки, %Индекс ликвидности

Большинство компаний отрасли (55%) показывают минимальный или незначительный уровень риска банкротства в краткосрочном периоде. Однако, доля компаний с наивысшим уровнем риска составляет значительную величину в 30% (Рисунок 19).

Рисунок 19. Распределение компаний ТОП-300 по Индексу ликвидности, %

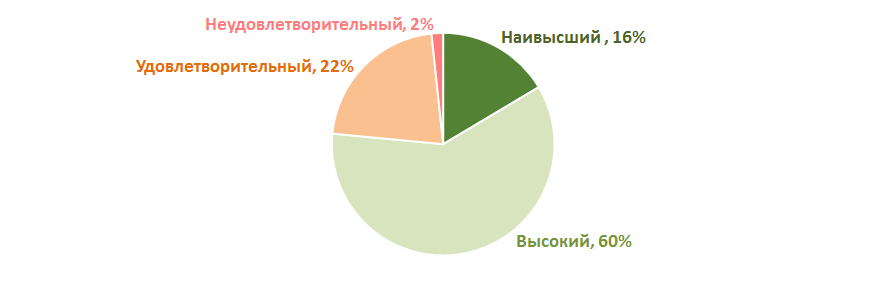

Рисунок 19. Распределение компаний ТОП-300 по Индексу ликвидности, %Индекс платежеспособности Глобас 76% компаний в сфере вспомогательной деятельности на воздушном транспорте из числа 300 крупнейших присвоен наивысший или высокий Индекс платежеспособности Глобас (Рисунок 20).

В комплексе, с учетом основных индексов, финансовых показателей и коэффициентов, это может свидетельствовать об относительно благоприятных тенденциях в данной сфере деятельности.

Рисунок 20. Распределение компаний ТОП-300 по Индексу платежеспособности Глобас

Рисунок 20. Распределение компаний ТОП-300 по Индексу платежеспособности Глобас