Тенденции в сфере деятельности охотничьих хозяйств

Информационное агентство Credinform представляет обзор тенденций в сфере деятельности охотничьих хозяйств.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2016 годы) компании отрасли (ТОП-10 и ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Правовые формы и недостоверность сведений

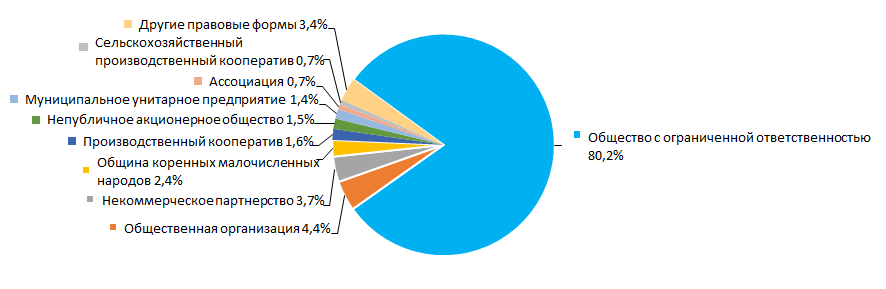

Наиболее распространенной правовой формой компаний в отрасли является общество с ограниченной ответственностью. Заметные доли составляют также общественные организации и некоммерческие партнерства. (Рисунок 1).

Рисунок 1. Распределение компаний ТОП-1000 по правовым формам

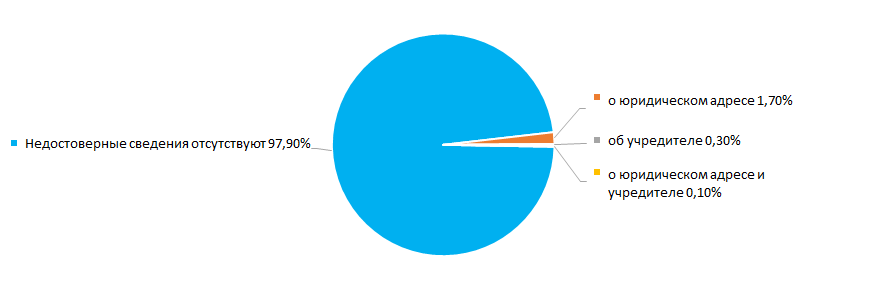

Рисунок 1. Распределение компаний ТОП-1000 по правовым формамПо результатам проверок ФНС РФ у 2% компаний отрасли в Единый государственный реестр юридических лиц внесены записи о недостоверности сведений (Рисунок 2).

Рисунок 2. Доли компаний ТОП-1000, имеющие записи в ЕГРЮЛ о недостоверности сведений

Рисунок 2. Доли компаний ТОП-1000, имеющие записи в ЕГРЮЛ о недостоверности сведенийВыручка от реализации

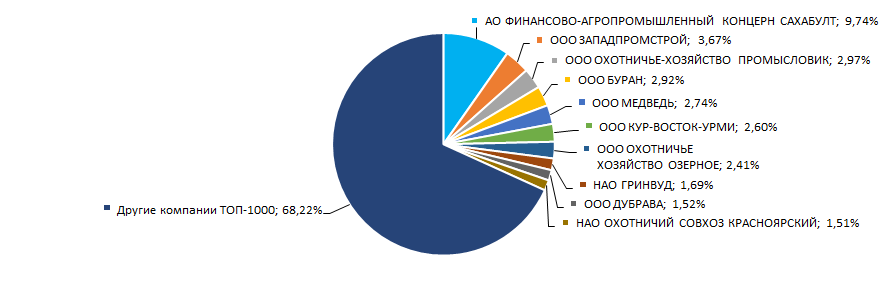

Объем выручки 10 лидеров отрасли в 2016 году составил 32% от суммарной выручки компаний ТОП-1000. Это свидетельствует об относительно высоком уровне конкуренции в отрасли. Крупнейшей компанией по объему выручки в 2016 году стало АО ФИНАНСОВО-АГРОПРОМЫШЛЕННЫЙ КОНЦЕРН САХАБУЛТ - предприятие полного цикла: от заготовки и переработки пушнины и кожсырья до производства готовых изделий и дальнейшей реализации. (Рисунок 3).

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-1000

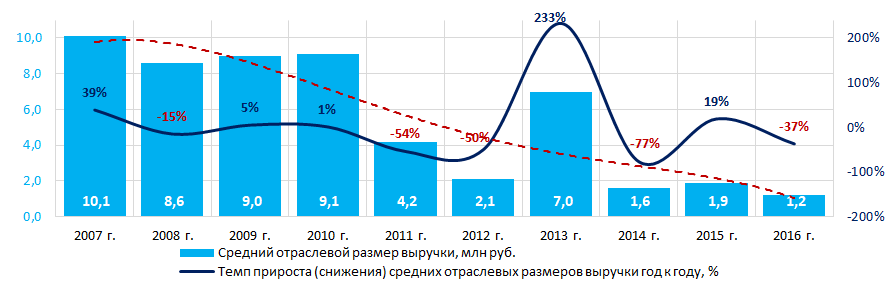

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-1000Наилучшие результаты в отрасли по объему выручки за десятилетний период были достигнуты в 2007 году. В периоды кризисных явлений в экономике в 2008, 2011, 2012, 2014 и 2016 годах средние отраслевые показатели существенно снижались. В целом наблюдается тенденция к сокращению объемов выручки. (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки компаний в сфере деятельности охотничьих хозяйств в 2007 – 2016 годах

Рисунок 4. Изменение средних отраслевых показателей выручки компаний в сфере деятельности охотничьих хозяйств в 2007 – 2016 годахПрибыль и убытки

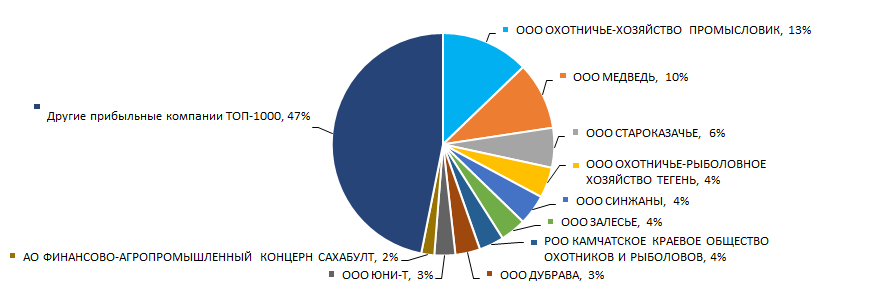

Объем прибыли 10 лидеров отрасли в 2016 году составил 53% от суммарной прибыли компаний ТОП-1000. Ведущую позицию по объему прибыли в 2016 году занимает ООО ОХОТНИЧЬЕ - ХОЗЯЙСТВО ПРОМЫСЛОВИК из Приморского края.(Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-1000

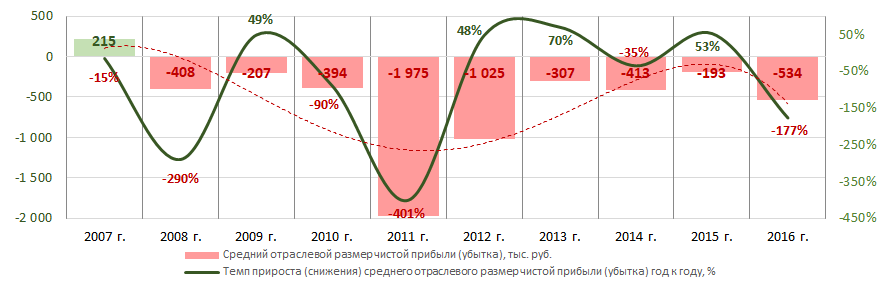

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-1000Средние отраслевые значения показателей прибыли компаний отрасли за десятилетний период не отличаются стабильностью. Положительное значение показателя наблюдались только в 2007 году. В целом, показатели прибыли имеют тенденцию к снижению. (Рисунок 6).

Рисунок 6. Изменение средних отраслевых показателей прибыли компаний в сфере деятельности охотничьих хозяйств в 2007 – 2016 годах

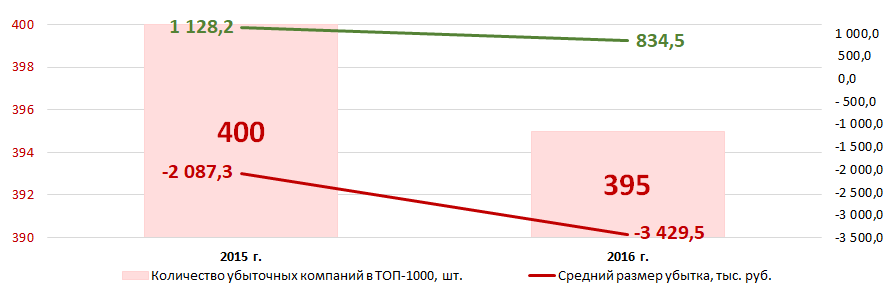

Рисунок 6. Изменение средних отраслевых показателей прибыли компаний в сфере деятельности охотничьих хозяйств в 2007 – 2016 годахСреди компаний ТОП-1000 в 2015 году наблюдалось 400 убыточных компаний. В 2016 году их количество снизилось до 395 или на 1%. При этом, на 64% увеличился средний размер их убытка. По остальным компаниям ТОП-1000 средний размер прибыли снизился за этот же период на 26% (Рисунок 7).

Рисунок 7. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-1000 в 2015 – 2016 годах

Рисунок 7. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-1000 в 2015 – 2016 годахОсновные финансовые коэффициенты

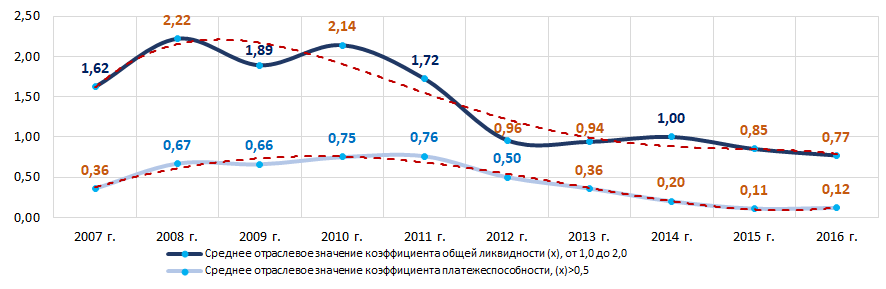

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в интервале рекомендуемых значений – от 1,0 до 2,0 по итогам только четырех лет. В целом показатель коэффициента имеет тенденцию к снижению.

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Коэффициент платежеспособности (отношение суммы собственного капитала к балансовой сумме) показывает зависимость компании от внешних займов. Рекомендуемое значение: >0,5. Значение коэффициента ниже минимального значения означает сильную зависимость от внешних источников получения средств.

Экспертами Информационного агентства Credinform, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической Cистеме Глобаc расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний в сфере деятельности охотничьих хозяйств практическое значение коэффициента платежеспособности составило в 2016 г. от -0,34 до 1,00.

За десятилетний период средние отраслевые показатели коэффициента находились в интервале практических значений и ниже рекомендуемого значения по итогам пяти лет (Рисунок 8).

В целом показатель коэффициента имеет тенденцию к снижению.

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере деятельности охотничьих хозяйств в 2007 – 2016 годах

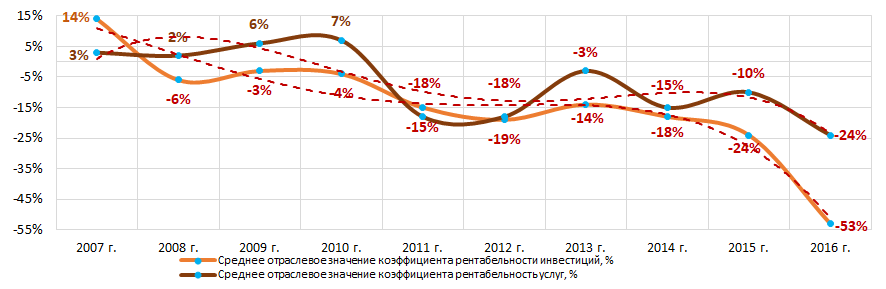

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере деятельности охотничьих хозяйств в 2007 – 2016 годахВ течение десяти лет наблюдается нестабильность показателей коэффициента рентабельности инвестиций, с тенденцией к снижению. Начиная с 2008 года показатели имеют отрицательные значения (Рисунок 9). Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Нестабильными, с тенденцией к снижению, в этот же период были и показатели коэффициента рентабельности услуг (Рисунок 9). Коэффициент рассчитывается как отношение прибыли от продаж к расходам по обычной деятельности. В целом рентабельность отражает экономическую эффективность производства.

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере деятельности охотничьих хозяйств в 2007 – 2016 годах

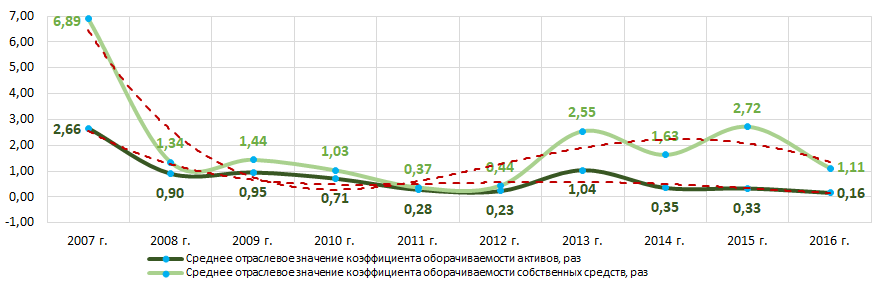

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности услуг компаний в сфере деятельности охотничьих хозяйств в 2007 – 2016 годахКоэффициент оборачиваемости активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Коэффициент оборачиваемости собственных средств рассчитывается как отношение выручки к среднегодовой сумме собственного капитала и показывает интенсивность использования всей совокупности активов.

За десятилетний период оба коэффициента деловой активности демонстрировали тенденции к снижению (Рисунок 10).

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере деятельности охотничьих хозяйств в 2007 – 2016 годах

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере деятельности охотничьих хозяйств в 2007 – 2016 годахДинамика активности бизнеса

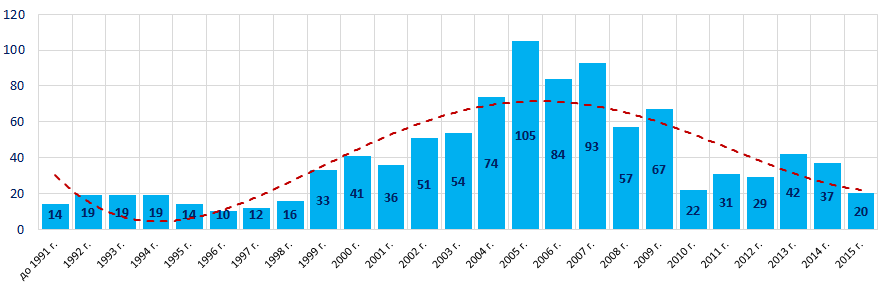

За 25-летний период количество зарегистрированных компаний из ТОП-1000 распределяется по годам их основания неравномерно. Наибольшее число компаний отрасли было основано в 2005 году, с последующей тенденцией к снижению количества регистрируемых компаний. (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-1000 по годам их основания

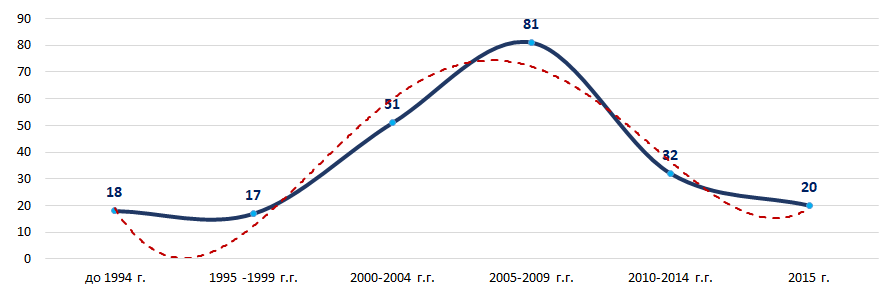

Рисунок 11. Распределение компаний ТОП-1000 по годам их основанияНаибольший интерес бизнеса к деятельности охотничьих хозяйств проявился в период 2005 – 2009 годов. (Рисунок 12).

Рисунок 12. Среднее количество компаний ТОП-1000, регистрируемых за год, по периодам их основания

Рисунок 12. Среднее количество компаний ТОП-1000, регистрируемых за год, по периодам их основанияОсновные регионы деятельности

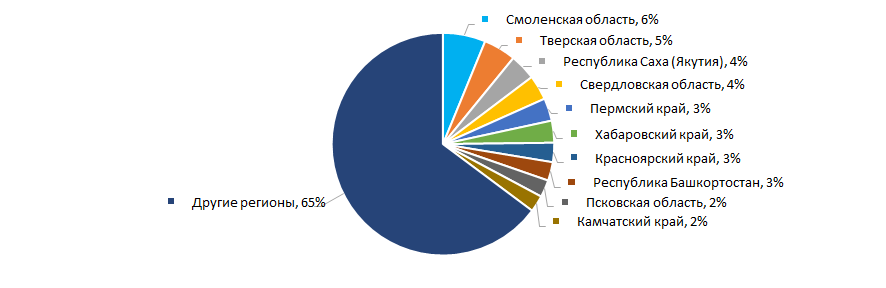

Компании отрасли распределены по территории страны неравномерно, в соответствии со спецификой деятельности, определяемой наличием природных ресурсов. Наибольшее количество компаний зарегистрировано в Смоленской и Тверской областях (Рисунок 13).

Компании ТОП-1000 зарегистрированы в 75 регионах России.

Рисунок 13. Распределение компаний ТОП-1000 по регионам России

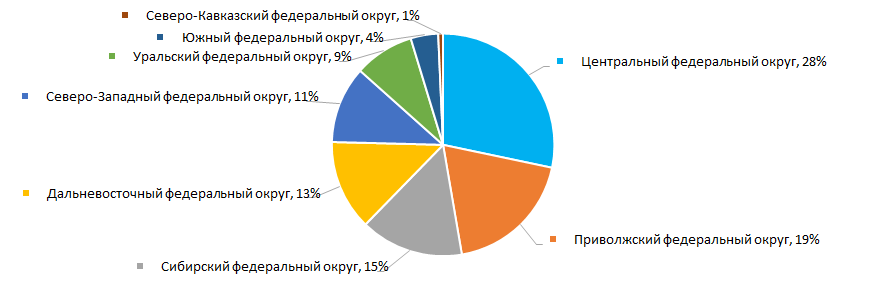

Рисунок 13. Распределение компаний ТОП-1000 по регионам РоссииНаибольшее количество компаний отрасли сосредоточено в Центральном федеральном округе страны (Рисунок 14).

Рисунок 14. Распределение компаний ТОП-1000 по федеральным округам России

Рисунок 14. Распределение компаний ТОП-1000 по федеральным округам РоссииДоля компаний, имеющих филиалы или представительства, из числа ТОП-1000, составляет 1,3%.

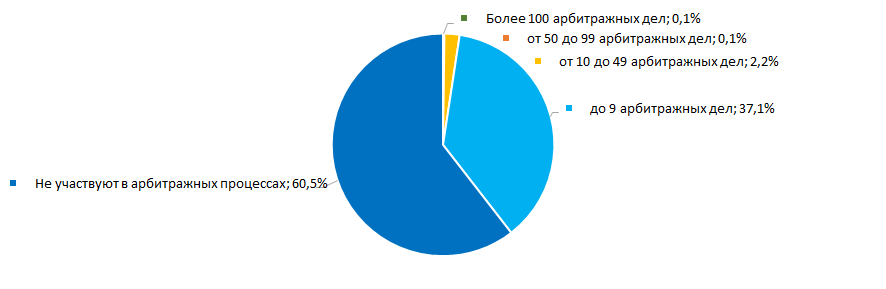

Активность участия в арбитражных процессах

Подавляющая часть компаний отрасли либо совсем не участвует в арбитражных процессах, либо, участвуют в них не активно. (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-1000 по активности участия в арбитражных процессах

Рисунок 15. Распределение компаний ТОП-1000 по активности участия в арбитражных процессахИндекс благонадежности

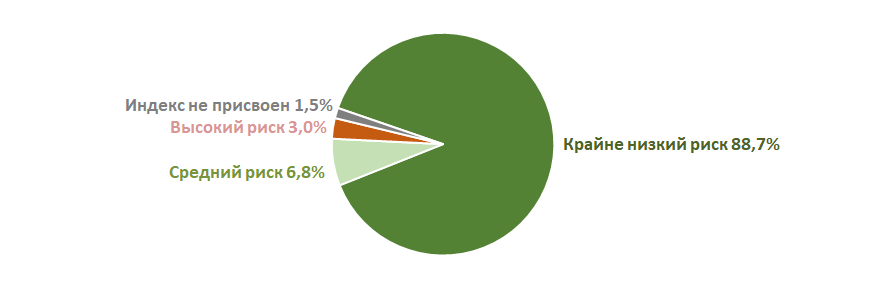

С точки зрения наличия признаков «фирм-однодневок» или неблагонадежных организаций подавляющее большинство компаний отрасли демонстрируют крайне низкий риск сотрудничества (Рисунок 16).

Рисунок 16. Распределение компаний ТОП-1000 по Индексу благонадежности

Рисунок 16. Распределение компаний ТОП-1000 по Индексу благонадежностиИндекс скоринговой оценки

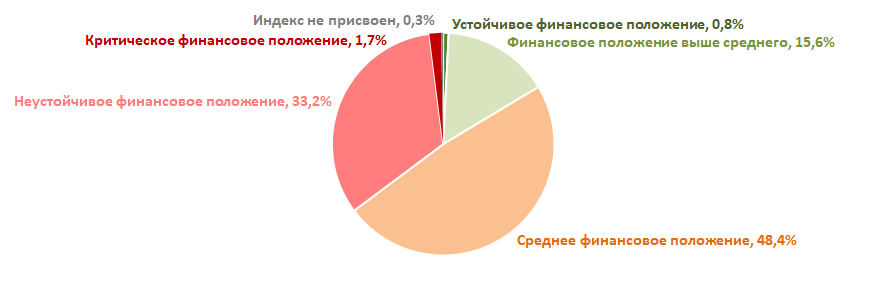

Оценка финансового положения компаний отрасли показывает, что наибольшая часть из них находится в среднем финансовом положении (Рисунок 17).

Рисунок 17. Распределение компаний ТОП-1000 по Индексу скоринговой оценки

Рисунок 17. Распределение компаний ТОП-1000 по Индексу скоринговой оценкиИндекс ликвидности

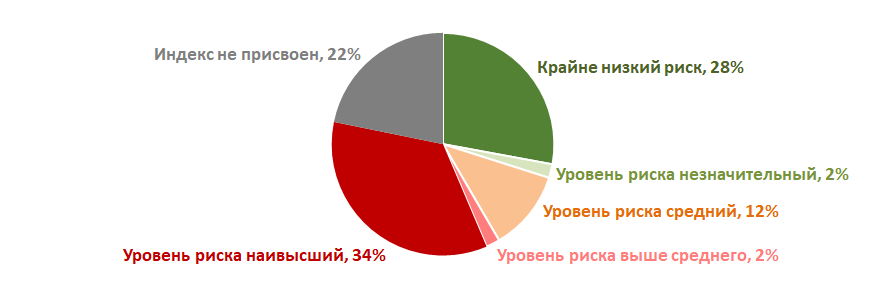

Более трети компаний отрасли показывают наивысший уровень риска банкротства в краткосрочном периоде. (Рисунок 18).

Рисунок 18. Распределение компаний ТОП-1000 по Индексу ликвидности

Рисунок 18. Распределение компаний ТОП-1000 по Индексу ликвидностиИндекс платежеспособности Глобас

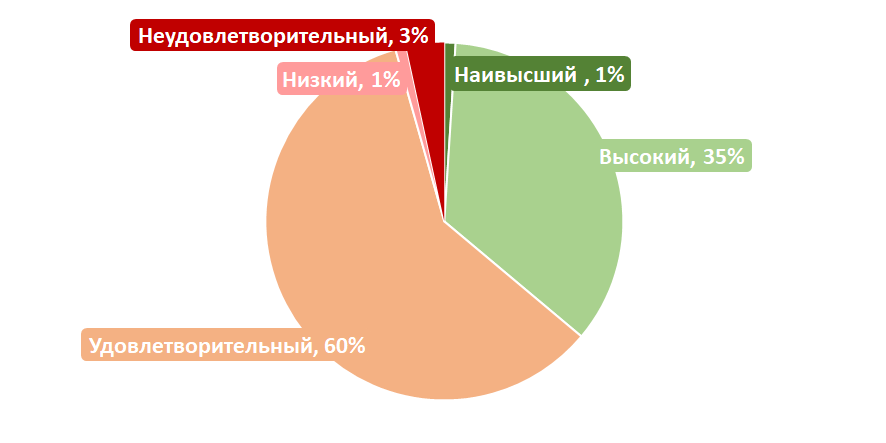

Большей части компаний отрасли из числа 1000 крупнейших присвоен удовлетворительный Индекс платежеспособности Глобас. (Рисунок 19).

Рисунок 19. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 19. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас Таким образом, комплексная оценка компаний в сфере деятельности охотничьих хозяйств, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует преобладании неблагоприятных тенденций в отрасли.

Оборачиваемость активов крупнейших российских охотничьих хозяйств

Информационное агентство Credinform представляет рэнкинг крупнейших российских охотничьих хозяйств. Для рэнкинга были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2016 и 2015 годы) компании (ТОП-10). Далее они были ранжированы по коэффициенту оборачиваемости активов (Таблица 1). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Оборачиваемость активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов компании за период. Показатель относится к группе коэффициентов деловой активности и характеризует эффективность использования компанией всех имеющихся в распоряжении ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Специалистами Информационного агентства Credinform, с учетом фактического положения дел как в целом в экономике, так и в отраслях, разработан и реализован в Информационно-аналитической системе Глобас расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для охотничьих хозяйств практическое значение коэффициента оборачиваемости активов в 2016 году составило от 0,16 раза.

Для получения наиболее полного и объективного представления о финансовом состоянии предприятия необходимо обращать внимание на всю совокупность показателей и финансовых коэффициентов.

| Наименование, ИНН, регион | Выручка, млн руб. | Чистая прибыль, млн руб. | Оборачиваемость активов, раз | Индекс платежеспособности Глобас | |||

| 2015 | 2016 | 2015 | 2016 | 2015 | 2016 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| ООО КУР-ВОСТОК-УРМИ ИНН 2720022770 Хабаровский край |

51,3 | 69,1 | 1,9 | 1,2 | 3,18 | 3,18 | 222 Высокий |

| ООО БУРАН ИНН 2461021038 Красноярский край |

0,0 | 77,6 | 0,0 | 1,8 | 0,02 | 3,37 | 256 Высокий |

| ООО ОХОТНИЧЬЕ-ХОЗЯЙСТВО ПРОМЫСЛОВИК ИНН 2526004474 Приморский край |

67,9 | 79,0 | 49,9 | 54,4 | 3,22 | 3,19 | 166 Наивысший |

| НАО ОХОТНИЧИЙ СОВХОЗ КРАСНОЯРСКИЙ ИНН 2464002065 Красноярский край |

40,3 | 40,3 | 3,3 | 6,2 | 1,17 | 1,04 | 196 Наивысший |

| ООО ДУБРАВА ИНН 3436017022 Волгоградская область |

13,2 | 40,6 | 0,2 | 15,3 | 0,38 | 0,82 | 273 Высокий |

| ООО ЗАПАДПРОМСТРОЙ ИНН 6714023406 Смоленская область |

125,3 | 97,6 | 0,0 | 0,1 | 2,99 | 0,80 | 254 Высокий |

| ООО МЕДВЕДЬ ИНН 2922008024 Архангельская область |

185,0 | 73,0 | 0,4 | 41,8 | 1,09 | 0,49 | 300 Удовлетворительный |

| ООО ОХОТНИЧЬЕ ХОЗЯЙСТВО ОЗЕРНОЕ ИНН 4012000186 Калужская область |

51,9 | 64,1 | 3,1 | -3,5 | 0,32 | 0,44 | 289 Высокий |

| АО ФИНАНСОВО-АГРОПРОМЫШЛЕННЫЙ КОНЦЕРН САХАБУЛТ ИНН 1435178584 Республика Саха (Якутия) |

250,4 | 259,3 | 1,3 | 8,0 | 0,40 | 0,44 | 202 Высокий |

| НАО ГРИНВУД ИНН 6726008963 Смоленская область |

39,7 | 45,1 | 0,9 | 6,1 | 0,12 | 0,16 | 313 Удовлетворительный |

| Итого по компаниям ТОП-10 | 824,9 | 845,6 | 61,0 | 61,0 | |||

| Среднее значение по компаниям ТОП-10 | 82,5 | 82,5 | 6,1 | 13,2 | 1,29 | 1,48 | |

| Среднее значение по отрасли | 1,9 | 1,2 | -0,2 | -0,5 | 0,33 | 0,16 | |

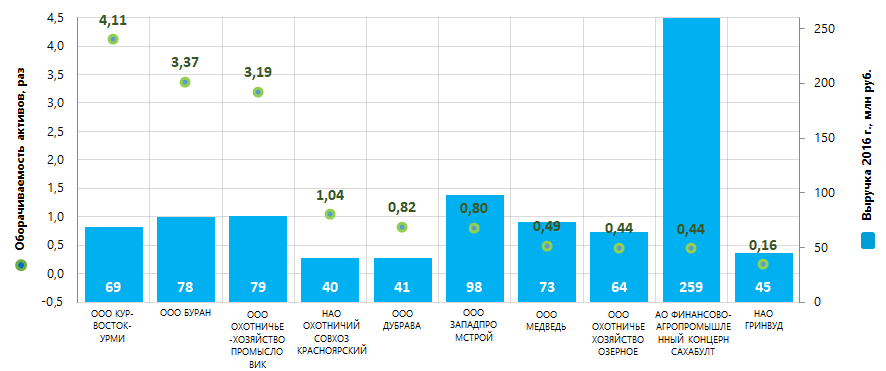

Среднее значение коэффициента оборачиваемости активов компаний ТОП-10 выше практического и среднеотраслевого значений (отмечены зеленым цветом в столбцах 6 и 7 Таблицы 1 и на Рисунке 1). Пять компаний из ТОП-10 в 2016 году увеличили показатели выручки и чистой прибыли по сравнению с предыдущим периодом. Остальные компании показатели выручки или прибыли снизили, либо имеют убыток (выделены красной заливкой в столбцах 3 и 5 Таблицы 1).

Рисунок 1. Коэффициент оборачиваемости активов и выручка крупнейших российских охотничьих хозяйств (ТОП-10)

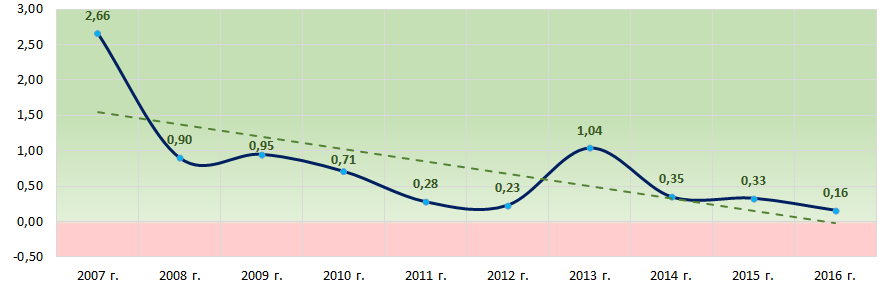

Рисунок 1. Коэффициент оборачиваемости активов и выручка крупнейших российских охотничьих хозяйств (ТОП-10)Средние отраслевые показатели коэффициента оборачиваемости активов за последние 10 лет находились выше практического значения 2016 года, однако, с тенденцией к снижению (Рисунок 2). Это в целом может свидетельствовать о складывающейся неблагоприятной ситуации в данной сфере деятельности.

Рисунок 2. Изменение средних отраслевых значений коэффициента оборачиваемости активов крупнейших российских охотничьих хозяйств в 2007 – 2016 годах

Рисунок 2. Изменение средних отраслевых значений коэффициента оборачиваемости активов крупнейших российских охотничьих хозяйств в 2007 – 2016 годахВосьми компаниям ТОП-10 присвоен наивысший или высокий индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства.

ООО МЕДВЕДЬ присвоен удовлетворительный индекс платежеспособности Глобас, в связи с наличием информации об участии в качестве ответчика в арбитражных делах и случаях несвоевременного выполнения обязательств. Прогноз развития индекса - стабильный.

НАО ГРИНВУД также присвоен удовлетворительный индекс платежеспособности Глобас в связи нахождением компании в процессе реорганизации в форме преобразования и наличием информации об участии в качестве ответчика в арбитражных делах. Прогноз развития индекса - стабильный.