ФАС хочет лишить банки права менять размеры комиссий без уведомления

Федеральная антимонопольная служба (ФАС) настаивает на персональном информировании банками клиентов о размере комиссий и его изменении. Так в скором будущем банкам придется забыть о дополнительных доходах от комиссий за операции по счетам клиентов. Но окончательное решение по данному вопросу предстоит принимать Верховному суду (ВС).

Напомним, что ранее спор разгорелся между Сбербанком и антимонопольной службой Тамбовской области в результате жалоб клиентов банка на удержание комиссии при снятии денег с их счетов. В договорах вклада, заключенных в период с 2000 по 2004 годы эти комиссии указаны не были, в них клиент просто соглашался с некими отдельно существующими тарифами банка на операции по счетам, которые к тому же периодически менялись. Управление Федеральной антимонопольной службой (УФАС) сочло, что Сбербанк своими действиями ущемляет интересы клиентов и злоупотребляет доминирующим положением в Тамбовской области, за что и был оштрафован.

Сбербанк в свое оправдание заявил в суде, что не может достичь соглашения с каждым клиентом индивидуально, при этом ценовые условия для всех одинаковы. Поэтому, по мнению представителей Сбербанка, общедоступное размещение информации о комиссиях на стендах и в клиентских папках, в интернете, а также устное информирование о тарифах является соглашением с клиентами. А сам факт обращения клиента за услугой в банк и подписания документов является подтверждением ознакомления с тарифами и согласия с ними. Однако суды трех инстанций встали на сторону ФАС.

Решение, которое вынесет высшая инстанция, будет актуальным для всех банков, поскольку практика существования отдельных от договоров вклада тарифных сборников является широко распространенной.

Представители банков уже отметили, что адресное уведомление клиентов будет сопряженно с дополнительными расходами для банков, в частности с расходами на SMS-информирование.

Однако эксперты отмечают, что дополнительные расходы банки, прежде всего, понесут в рамках своей деятельности по борьбе с незаконным обналичиванием средств. Так комиссии за снятие наличных через кассу в большинстве случаев взимаются в первые 14-30 дней, при снятии наличных со счета, если зачислены они были на него безналичным путем. Такая комиссия устанавливается в целях противодействия отмыванию преступных доходов, и ее размер составляет до 10%. При этом у клиента всегда есть возможность снять денежные средства через банкомат без комиссий. Именно «антиотмывочных» комиссий касались претензии ФАС в деле Сбербанка.

Читайте также: Банки не спешат снижать ставки по розничным кредитам

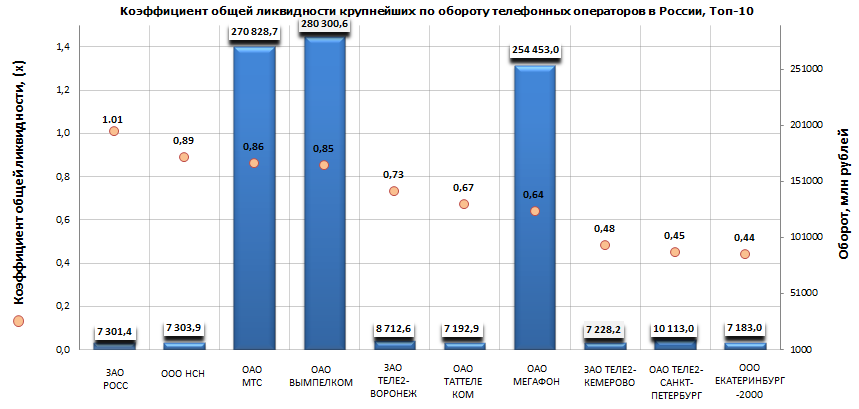

Общая ликвидность телефонных операторов в России

Информационное Агентство Credinform предлагает ознакомиться с рэнкингом российских телефонных операторов. Экспертами были отобраны крупнейшие по объему выручки за последний имеющийся в статистическом реестре период (2012 год) компании с данным видом деятельности. Далее предприятия первой десятки по обороту были ранжированы по убыванию коэффициента общей ликвидности.

Коэффициент общей ликвидности (в зарубежных источниках часто можно встретить название коэффициент текущей ликвидности) показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Рассчитывается данный показатель как отношение текущих активов к текущим пассивам, т.е. краткосрочным обязательствам. Согласно общепринятым стандартам, нормативом для этого коэффициента является диапазон между 1,0 и 2,0. Нижняя граница обусловлена тем, что оборотных средств должно быть, по меньшей мере, достаточно для полного погашения краткосрочных обязательств, в противном случае компания окажется под угрозой банкротства. Однако обратная ситуация со значительным превышением краткосрочных средств над обязательствами (более чем в три-четыре раза) считается также нежелательным, поскольку может свидетельствовать о нарушении структуры капитала, а также о нерациональном или неэффективном вложении средств.

| № | Наименование ИНН | Регион | Оборот 2012, млн рублей | Коэффициент общей ликвидности, (х) | Индекс платежеспособности ГЛОБАС-i® |

|---|---|---|---|---|---|

| 1 | ЗАО РОСТОВСКАЯ СОТОВАЯ СВЯЗЬ ИНН 6163025500 |

Ростовская область | 7301 | 1,01 | 198 (наивысший) |

| 2 | ООО НОКИА СОЛЮШНЗ ЭНД НЕТВОРКС ИНН 7725593720 |

г.Москва | 7304 | 0,89 | 276 (высокий) |

| 3 | ОАО МОБИЛЬНЫЕ ТЕЛЕСИСТЕМЫ ИНН 7740000076 |

г.Москва | 270829 | 0,86 | 218 (высокий) |

| 4 | ОАО ВЫМПЕЛ-КОММУНИКАЦИИ ИНН 7713076301 |

г.Москва | 280301 | 0,85 | 238 (высокий) |

| 5 | ЗАО ТЕЛЕ2-ВОРОНЕЖ ИНН 3666036485 |

Воронежская область | 8713 | 0,73 | 252 (высокий) |

| 6 | ОАО ТАТТЕЛЕКОМ ИНН 1681000024 |

Республика Татарстан | 7193 | 0,67 | 192 (наивысший) |

| 7 | ОАО МЕГАФОН ИНН 7812014560 |

г.Москва | 254453 | 0,64 | 216 (высокий) |

| 8 | ЗАО ТЕЛЕ2-КЕМЕРОВО ИНН 4207041667 |

Кемеровская область | 7228 | 0,48 | 209 (высокий) |

| 9 | ОАО ТЕЛЕ2-САНКТ-ПЕТЕРБУРГ ИНН 7815020097 |

г.Санкт-Петербург | 10113 | 0,45 | 247 (высокий) |

| 10 | ООО ЕКАТЕРИНБУРГ-2000 ИНН 6661079603 |

Свердловская область | 7183 | 0,44 | 234 (высокий) |

Лидер рэнкинга ЗАО РОСТОВСКАЯ СОТОВАЯ СВЯЗЬ оказалась единственной компанией продемонстрировавшей коэффициент общей ликвидности в соответствии с рекомендуемыми значениями. Кроме того компании был присвоен наивысший индекс платежеспособности ГЛОБАС-i®, что свидетельствует о ее стабильном финансовом положении.

Вместе с тем у компаний ООО НОКИА СОЛЮШНЗ ЭНД НЕТВОРКС (0,89), ОАО МОБИЛЬНЫЕ ТЕЛЕСИСТЕМЫ (0,86) и ОАО ВЫМПЕЛ-КОММУНИКАЦИИ (0,85) значения коэффициента общей ликвидности незначительно отклоняются от рекомендуемых значений, поэтому говорить о высоких кредитных рисках для данных предприятий не стоит. Кроме того по совокупности финансовых и нефинансовых показателей всем трем компаниям был присвоен высокий индекс платежеспособности ГЛОБАС-i®.

К сожалению, остальные предприятия рэнкинга продемонстрировали значения коэффициента общей ликвидности существенно ниже рекомендуемой нижней границы, что свидетельствует о недостаточности оборотных средств для полного погашения краткосрочных обязательств. Однако всем предприятиям был присвоен высокий и наивысший индекс платежеспособности ГЛОБАС-i®, что говорит о способности своевременно и в полном объеме погашать долговые обязательства.

Для роста коэффициента общей ликвидности и обеспечения минимально необходимой его величины следует знать и соблюдать некоторые правила. Так для стабильно высокого (в рамках нормативного диапазона) коэффициента общей ликвидности важна прибыльность деятельности предприятия, в том числе и её рост, а финансирование инвестиционной программы (вложений в необоротные активы) должны происходить за счёт долгосрочных, а не краткосрочных кредитов. Кроме того необходимо стремиться к разумной минимизации запасов и незавершённого производства, т.е. к сокращению наименее ликвидных оборотных активов.