Нижегородская экономика в кризисные годы

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Нижнего Новгорода в период финансового кризиса 2008 – 2009 годов.

Для анализа были выбраны крупнейшие (ТОП-1000) по объему годовой выручки за имеющиеся в органах государственной статистики отчетные периоды (2006 - 2011 годы) компании. Анализ проводился на основе данных Информационно-аналитической системы Глобас.

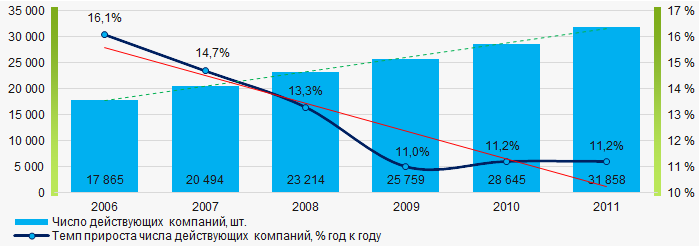

Число действующих компаний

В период 2006 - 2011 годов число действующих компаний росло, однако в целом темпы прироста снижались особенно в период острой фазы кризиса и выхода из него.

Рисунок 1. Изменение числа действующих компаний в 2006 – 2011 годах

Рисунок 1. Изменение числа действующих компаний в 2006 – 2011 годахЧистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией реального сектора экономики Нижнего Новгорода по размеру чистых активов являлось НАО ТРАНСНЕФТЬ - ВЕРХНЯЯ ВОЛГА, ИНН 5260900725. В 2011 году чистые активы компании составляли 53 млрд рублей. В 2019 году этот показатель вырос до 143 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО СЛАДКАЯ ЖИЗНЬ Н.Н., ИНН 5257041777. Недостаточность имущества этой компании в 2011 году выражалась отрицательной величиной -1,5 млрд рублей, а в 2019 году показатель перешел в зону положительных значений и возрос до 4,5 млрд рублей.

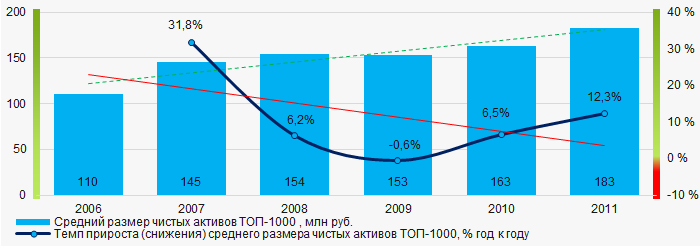

В 2006 - 2011 годах средние размеры чистых активов ТОП-1000 имели в целом тенденцию к росту, однако темпы прироста снижались, особенно в период острой фазы кризиса. (Рисунок 2).

Рисунок 2. Изменение средних показателей размера чистых активов ТОП-1000 в 2006 – 2011 годах

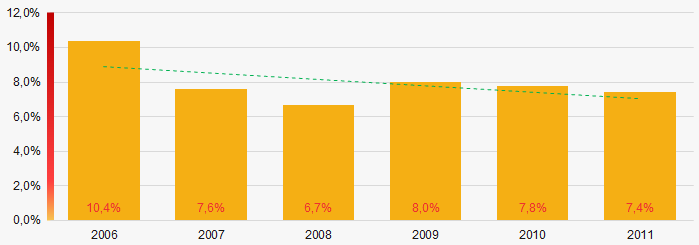

Рисунок 2. Изменение средних показателей размера чистых активов ТОП-1000 в 2006 – 2011 годахДоли предприятий с недостаточностью имущества в ТОП-1000 в период 2006 - 2011 годов в целом имели тенденцию к снижению (Рисунок 3).

Рисунок 3. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2006 – 2011 годах

Рисунок 3. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2006 – 2011 годахВыручка

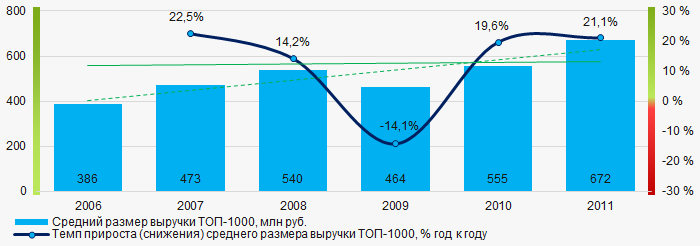

Крупнейшей компанией реального сектора экономики Нижнего Новгорода по размеру выручки являлось ООО КОММЕРЧЕСКИЕ АВТОМОБИЛИ - ГРУППА ГАЗ, ИНН 5256051148. В 2011 году этот показатель составлял более 52 млрд рублей, а в 2019 году снизился до 4 млрд рублей.

В целом наблюдалась тенденция к росту объемов выручки, с увеличением темпов прироста показателя (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2006 – 2011 годах

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2006 – 2011 годахПрибыль и убытки

Крупнейшей компанией реального сектора экономики Нижнего Новгорода по размеру чистой прибыли также являлось НАО ТРАНСНЕФТЬ - ВЕРХНЯЯ ВОЛГА, ИНН 5260900725. В 2011 году прибыль компании составляла чуть более 6 млрд рублей, а в 2019 году снизилась до 941 млн рублей.

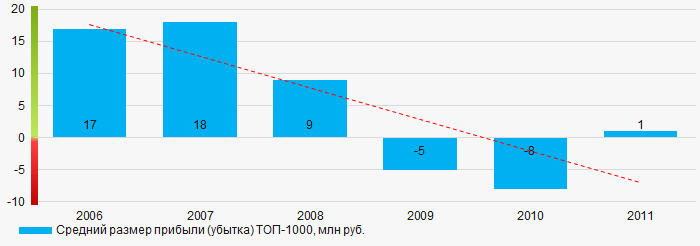

В период 2006 - 2011 годов показатели средних размеров прибыли ТОП-1000 в целом имели тенденцию к снижению, с убытком в период острой фазы кризиса и начала выхода из него (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2006 – 2011 годах

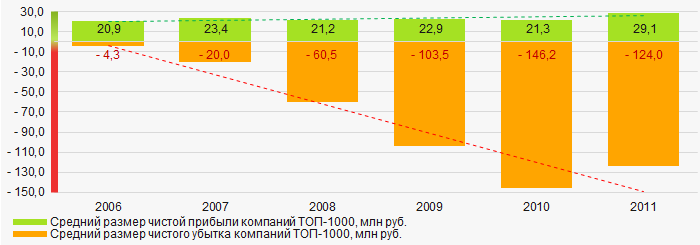

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2006 – 2011 годахВ 2006 – 2011 годах средние значения показателей чистой прибыли предприятий ТОП-1000 имели тенденцию к росту, при этом увеличивался и средний размер чистого убытка. Особенно значительный размер чистого убытка наблюдался в период острой фазы кризиса и выхода из него. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2006 – 2011 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2006 – 2011 годахОсновные финансовые коэффициенты

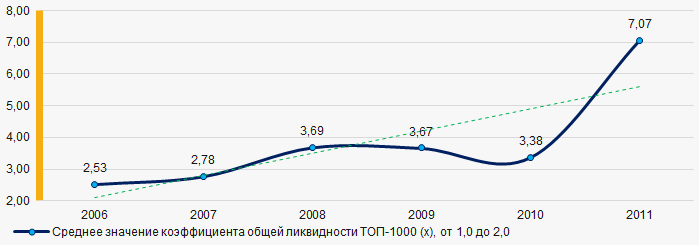

В 2006 – 2011 годах средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2006 – 2011 годах

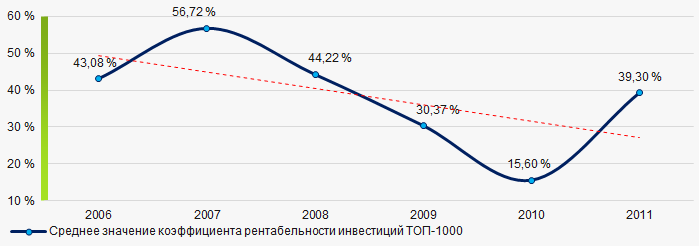

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2006 – 2011 годахВ период 2006 - 2011 годов наблюдалась общая тенденция к снижению средних показателей коэффициента рентабельности инвестиций ТОП-1000. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2006 – 2011 годах

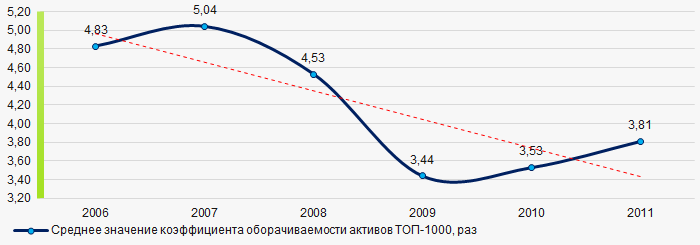

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2006 – 2011 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

В 2006 – 2011 годах показатели данного коэффициента деловой активности в целом демонстрировали тенденцию к снижению, особенно в период острой фазы кризиса и выхода из него. (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2006 – 2011 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2006 – 2011 годахМалый бизнес

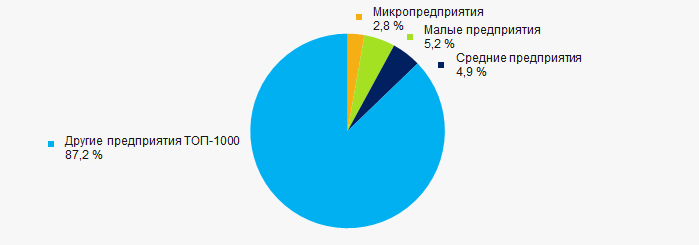

77% предприятий ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-1000 в 2011 году составляла 13% (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства ТОП-1000 в 2011 году

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства ТОП-1000 в 2011 годуСкоринг бухгалтерской отчетности

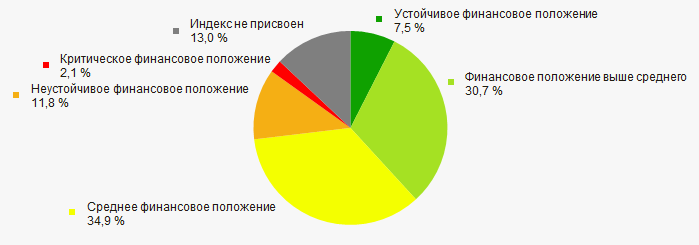

Оценка финансового положения предприятий ТОП-1000 показывает, что наибольшая часть из них в 2020 году находится в среднем финансовом положении. (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-1000 в 2020 году по скорингу бухгалтерской отчетности

Рисунок 11. Распределение компаний ТОП-1000 в 2020 году по скорингу бухгалтерской отчетности Индекс платежеспособности Глобас

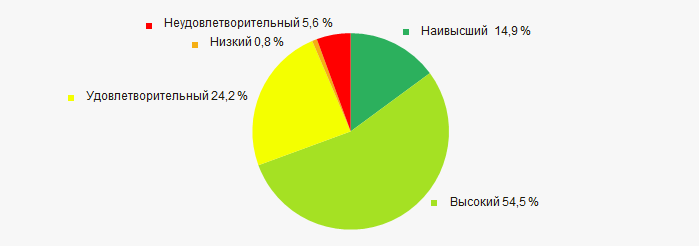

Подавляющей части предприятий ТОП-1000 в 2020 году присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 в 2020 году по Индексу платежеспособности Глобас

Рисунок 12. Распределение компаний ТОП-1000 в 2020 году по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших компаний реального сектора экономики Нижнего Новгорода, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании позитивных тенденций в период 2006 – 2011 годов (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % | Возможный прогноз |

| Динамика числа действующих компаний |  10 10 |

|

| Темп прироста числа действующих компаний |  -10 -10 |

В период острой фазы кризиса и выхода из него темпы прироста числа действующих компаний могут снизиться |

| Динамика среднего размера чистых активов |  10 10 |

|

| Темп прироста (снижения) среднего размера чистых активов |  -10 -10 |

В период острой фазы кризиса и выхода из него темпы прироста размеров чистых активов могут снизиться |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

|

| Динамика среднего размера выручки |  10 10 |

|

| Темп прироста (снижения) среднего размера выручки |  10 10 |

В период острой фазы кризиса темпы прироста размеров выручки могут снизиться |

| Динамика среднего размера прибыли |  -10 -10 |

В период острой фазы кризиса средняя прибыль может снизиться |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

|

| Рост / снижение средних размеров чистого убытка компаний |  -10 -10 |

В период острой фазы кризиса и выхода из него чистый убыток может увеличиться |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

|

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

В период острой фазы кризиса и выхода из него коэффициент рентабельности инвестиций может снизиться |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

В период острой фазы кризиса и выхода из него деловая активность может снизится |

| Доля малого и среднего бизнеса по объему выручки более 20% |  -10 -10 |

|

| Финансовое положение (наибольшая доля) |  5 5 |

|

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

|

| Среднее значение удельного веса факторов |  0,6 0,6 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).

Крупнейшие гостиницы России по доходам за 2019 г.

События, происходящие в 2020 году, навсегда войдут в историю. Вспышка коронавирусной инфекции изменила уклад всех людей мира, но самое главное – ограничила свободу выбора и перемещения. Туристы со всего света не смогли реализовать свои планы на путешествие, так как большинство стран были вынуждены закрыть границы из-за угрозы распространения Covid-19. В итоге, весенне-летний туристический сезон не состоялся. Однако внутри России сезон начался с 1 июля 2020 г. и продолжается по сей день, в этой связи Информационное агентство Credinform подготовило рэнкинг крупнейших гостиниц России. Эксперты агентства, используя Информационно-аналитическую Систему Глобас, отобрали Топ-10 гостиниц России по максимальному показателю выручки за 2019 г. и проанализировали их доходы.

В рэнкинг не включались гостиничный комплекс Измайлово, сеть гостиниц Radisson (за исключением гостиницы Украина) и курортные зоны Сочи – Роза Хутор и Красная Поляна, так как представляют из себя сеть и имеют более 1 объекта для размещения туристов в городе.

| № | Наименование | Выручка, млрд руб. | Доходы, млрд руб. | |

| 1 | Taleon Imperial Hotel Санкт-Петербург |

4,9 | - 9,6% | 7,4 |

| 2 | Гостиница Украина Москва |

3,6 | - 14,0% | 3,8 |

| 3 | Lotte Hotels Moscow Москва |

3,5 | -21,0% | 5,2 |

| 4 | Ritz Carlton Moscow Москва |

2,9 | -26,0% | 2,9 |

| 5 | Метрополь Москва |

2,3 | - 11,0% | 3,2 |

| 6 | Four Seasons Hotel Lion Palace St. Peterburg Санкт-Петербург |

2,1 | -6,5% | 3,7 |

| 7 | Астория Санкт-Петербург |

1,8 | - 3,0% | 1,9 |

| 8 | Гранд отель Европа Санкт-Петербург |

1,6 | - | 1,7 |

| 9 | Гостиница Космос Москва |

1,6 | - 9,3% | 1,9 |

| 10 | Гостиница Националь Москва |

1,1 | -17,0% | 2,9 |

На первом месте рэнкинга расположилась гостиница Taleon Imperial Hotel с самым высоким показателем выручки (4,9 млрд руб.). Находится в историческом центре Санкт-Петербурга, в 5 минутах от Дворцовой площади и Зимнего дворца. Не только гостиница, но и место, на котором она расположена имеет богатую историю. По приказу Императрицы Елизаветы Петровны в 1755 году, пока шло строительство каменного Зимнего дворца, на пересечении Невского проспекта и набережной реки Мойки был возведен временный деревянный Зимний дворец. В 1766 году выходит приказ комиссии градостроения Санкт-Петербурга, о запрете строительства деревянных домов и временный дворец сносят. В 1771 г. на его месте возводится особняк в стиле классицизм, именно с этой даты начинается длительная история гостиницы Taleon Imperial Hotel.

По объему выручки Гостиница Украина занимает вторую строчку рэнкинга (3,6 млрд руб.). Гостиница Украина – последняя сталинская высотка в Москве. Проект строительства была завершен в 1957 г. Изначально здание должно было называться гостиничное здание в Драгомилове и название «Украина» гостиница получила при правлении Н.С Хрущеве. Архитектура здания выполнена в стиле сталинский ампир с общей площадью более 88 тыс. кв. м, общая высота постройки 206 м. Располагается гостиница напротив Дома правительства Российской Федерации. С 2019 г. здание перешло под управление Radisson Hotel Group.

Третье место рэнкинга занимает Lotte Hotels Moscow (3,5 млрд руб.). Сеть международных люксовых отелей, которые принадлежат Южнокорейской компании. Под брендом Lotte на территории России находится 4 объекта для размещения туристов и не только: Москва, Санкт-Петербург, Самара и Владивосток. Совокупные доходы российских гостиниц принесли владельцам 5,2 млрд руб. в 2019 г.

На четвертом месте рэнкинга находится еще одна сеть международных отелей Ritz Carlton Moscow (2,9 млрд руб.). Под управление Ritz Carlton находится более 90 объектов проживания в 30 странах мира. В столице гостиница появилась в 2007 г.

После Ritz Carlton Moscow расположилась гостиница Метрополь с выручкой 2,3 млрд руб. Одна из старейших столичных гостиниц, которой берет свое начало с 1905 г. Здание гостиничного комплекса признано объектом культурного наследия России и выполнено в стиле модерн. Своим рождением Метрополь обязан предпринимателю и меценату Савве Великолепному (Савва Иванович Мамонтов). Оформлением фасадов и интерьеров занимались лучшие художники того времени.

Four Seasons Hotel Lion Palace St. Peterburg (2,1 млрд руб.) занимает шестое место рэнкинга. Принадлежит международной сети люксовых гостиниц. Среди жителей культурной столицы крепко закрепилось название – «Дом со львами». Дело в том, что по бокам центрального входа в гостиницу расположены две скульптуры львов. «Дом со львами» является значимым памятником архитектуры, выполненный по проекту Огюста Монферрана. Изначально здание не было предназначено для гостиничного комплекса. Отель был открыт после реконструкции в 2013 г.

Седьмое место занимает гостиница Астория с выручкой 1,8 млрд руб. Находится в 2 минутах от Four Seasons Hotel Lion Palace. Официальное открытие состоялось в 1912 г. В годы Первой мировой войны в гостиничном комплексе проживали офицеры высшего командного состава Российской Империи. В советское время здесь был 1-й дом Петросовета, где жили первые лица коммунистической партии. В годы Великой Отечественной войны здание не пострадало. Ходит легенда, что высшее руководство Германии собиралось отпраздновать в гостинце Астория захват Ленинграда, даже были выпущены пригласительные билеты, но к счастью этого не произошло.

На восьмом месте рэнкинга находится не менее именитая гостиница Санкт-Петербурга. Гранд отель Европа, которая заработала 1,6 млрд руб. в 2019 г. По версии World Travel Awards названа самым роскошным отелем Европы и мира. Одна из старейших гостиниц Санкт-Петербурга. Каждый номер отеля имеет уникальное название и выполнен в разнообразных стилях. Например, один из номеров гостиницы назван в честь Федора Михайловича Достоевского, который несколько раз останавливался в Гранд отеле Европа.

Гостиница Космос, расположенная рядом с ВДНХ в Москве занимает девятое место в рейтинге по обороту (1,6 млрд руб.) Гостиница была построена для приема иностранных гостей во время летней спортивной олимпиады в 1980 г.

Последнее место рэнкинга занимает московская гостиница Националь (1,1 млрд руб.). На сегодняшний день является единственным Российским отелем бренда The Luxury Collection.

Результаты рэнкинга показали, что у всех гостиниц из Топ-10 уменьшилась выручка и доходы в 2019 г. Падение показателей связано с тем, что в 2018 году в России проводился Чемпионат Мира по футболу. Туристы и болельщики из 32 стран мира приехали на финальную стадию Мундиаля. После окончания ЧМ-2018 оборот российских гостиниц вернулся к привычному уровню. Однако по итогам 2020 года стоит ожидать значительное снижение выручки и доходов всех гостиниц России из-за пандемии коронавирусной инфекции.