Экономика г. Казани в кризисные годы

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики г. Казани в период финансового кризиса 2008 – 2009 годов.

Для анализа были выбраны крупнейшие (ТОП-1000) по объему годовой выручки за имеющиеся в органах государственной статистики отчетные периоды (2006 - 2011 годы) компании. Анализ проводился на основе данных Информационно-аналитической системы Глобас.

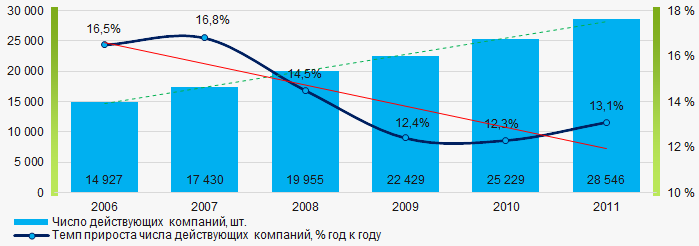

Число действующих компаний

В период 2006 - 2011 годов число действующих компаний росло, однако в целом темпы прироста снижались особенно в период острой фазы кризиса.

Рисунок 1. Изменение числа действующих компаний в 2006 – 2011 годах

Рисунок 1. Изменение числа действующих компаний в 2006 – 2011 годахЧистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией реального сектора экономики г. Казани по размеру чистых активов являлось ПАО СВЯЗЬИНВЕСТНЕФТЕХИМ, ИНН 1655070635. В 2011 году чистые активы компании составляли 197 млрд рублей. В 2019 году этот показатель составлял 683 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало НАО КАЗСТРОЙИНВЕСТ, ИНН 1660054950. Недостаточность имущества этой компании в 2011 году выражалась отрицательной величиной -672 млн рублей, а в 2019 году – минус 6,7 млрд рублей.

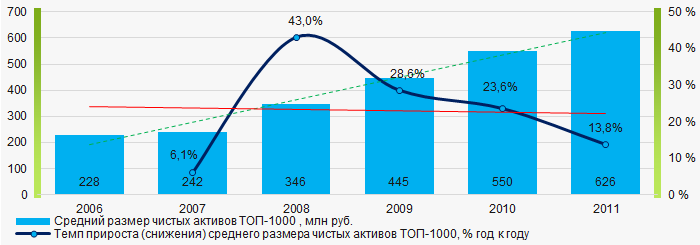

В 2006 - 2011 годах средние размеры чистых активов ТОП-1000 имели тенденцию к росту, темпы прироста в целом снижались, особенно в период выхода из кризиса. (Рисунок 2).

Рисунок 2. Изменение средних показателей размера чистых активов ТОП-1000 в 2006 – 2011 годах

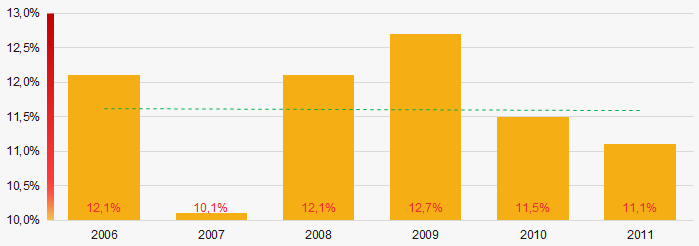

Рисунок 2. Изменение средних показателей размера чистых активов ТОП-1000 в 2006 – 2011 годахДоли предприятий с недостаточностью имущества в ТОП-1000 в период 2006 - 2011 годов в целом имели тенденцию к некоторому снижению (Рисунок 3).

Рисунок 3. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2006 – 2011 годах

Рисунок 3. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2006 – 2011 годахВыручка

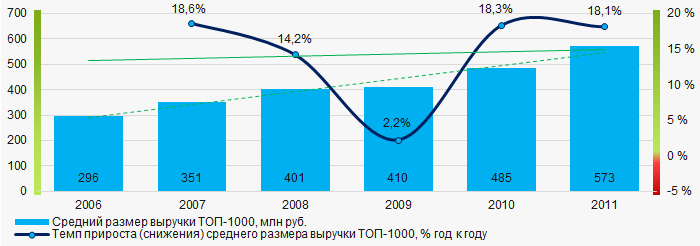

Крупнейшей компанией реального сектора экономики г. Казани по размеру выручки являлось НАО ТАИФ, ИНН 1655020761. В 2011 году этот показатель составлял почти 78 млрд рублей, а в 2019 году достиг 160 млрд рублей.

В целом наблюдалась тенденция к росту объемов выручки, с увеличением темпов прироста показателя (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2006 – 2011 годах

Рисунок 4. Изменение средних показателей выручки ТОП-1000 в 2006 – 2011 годахПрибыль и убытки

Крупнейшей компанией реального сектора экономики г. Казани по размеру чистой прибыли также являлось ПАО СВЯЗЬИНВЕСТНЕФТЕХИМ, ИНН 1655070635. В 2011 году прибыль компании составляла чуть более 11 млрд рублей, а в 2019 году уже 59 млрд рублей.

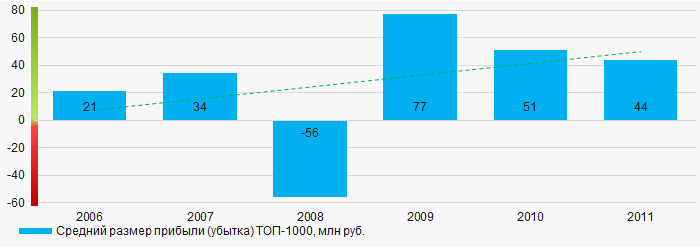

В период 2006 - 2011 годов показатели средних размеров прибыли ТОП-1000 в целом имели тенденцию к росту, с убытком в период острой фазы кризиса (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2006 – 2011 годах

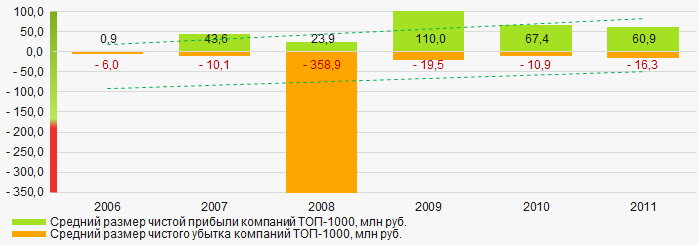

Рисунок 5. Изменение средних показателей прибыли (убытка) ТОП-1000 в 2006 – 2011 годахВ 2006 – 2011 годах средние значения показателей чистой прибыли предприятий ТОП-1000 имели тенденцию к росту, при этом средний размер чистого убытка снижался. Особенно значительный размер чистого убытка наблюдался в период острой фазы кризиса. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2006 – 2011 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2006 – 2011 годахОсновные финансовые коэффициенты

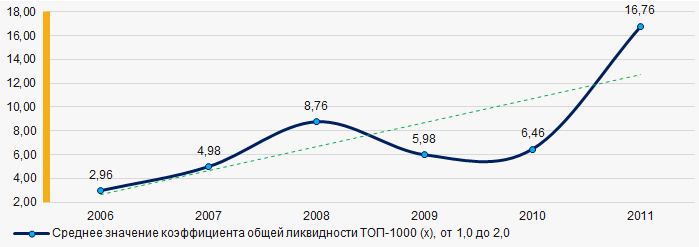

В 2006 – 2011 годах средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к росту. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2006 – 2011 годах

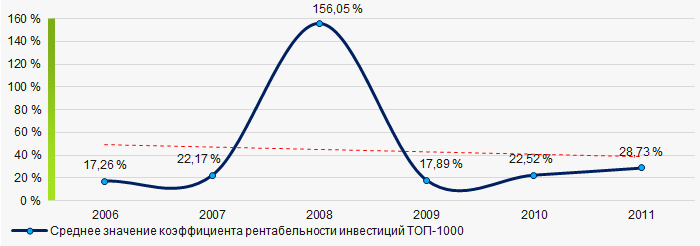

Рисунок 7. Изменение средних значений коэффициента общей ликвидности ТОП-1000 в 2006 – 2011 годахВ период 2006 - 2011 годов наблюдалась общая тенденция к снижению средних показателей коэффициента рентабельности инвестиций ТОП-1000 со значительным снижением в 2009 году. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2006 – 2011 годах

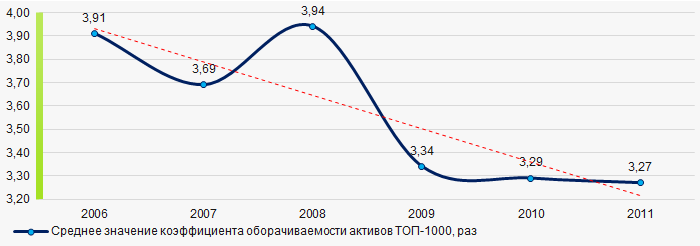

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций ТОП-1000 в 2006 – 2011 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

В 2006 – 2011 годах показатели данного коэффициента деловой активности в целом демонстрировали тенденцию к снижению, особенно в период выхода из кризиса. (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2006 – 2011 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов ТОП-1000 в 2006 – 2011 годахМалый бизнес

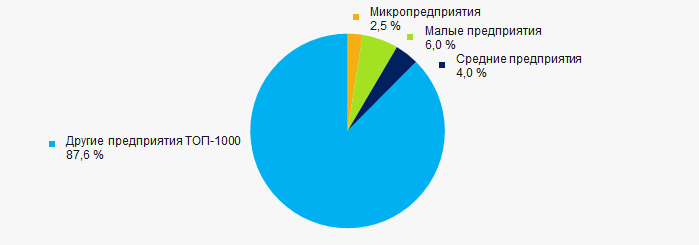

70% предприятий ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их суммарной выручки в общем объеме ТОП-1000 в 2011 году составляла 12% (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства ТОП-1000 в 2011 году

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства ТОП-1000 в 2011 годуСкоринг бухгалтерской отчетности

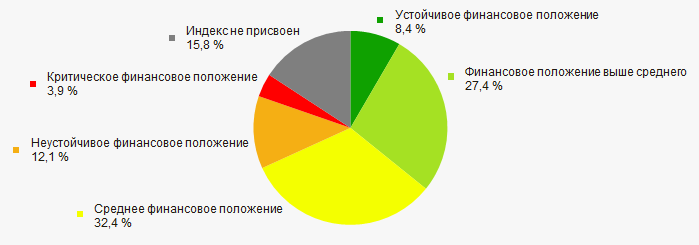

Оценка финансового положения предприятий ТОП-1000 показывает, что наибольшая часть из них в 2020 году находится в среднем финансовом положении. (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-1000 в 2020 году по скорингу бухгалтерской отчетности

Рисунок 11. Распределение компаний ТОП-1000 в 2020 году по скорингу бухгалтерской отчетности Индекс платежеспособности Глобас

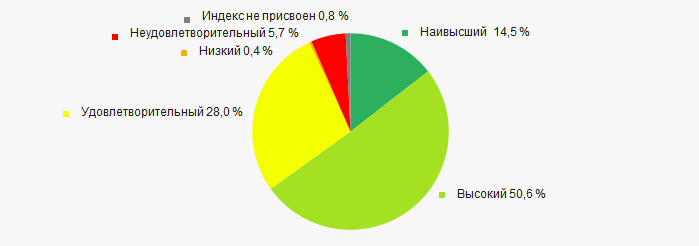

Подавляющей части предприятий ТОП-1000 в 2020 году присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 в 2020 году по Индексу платежеспособности Глобас

Рисунок 12. Распределение компаний ТОП-1000 в 2020 году по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших компаний реального сектора экономики г. Казани, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании позитивных тенденций в период 2006 – 2011 годов (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % | Возможный прогноз |

| Динамика числа действующих компаний |  10 10 |

|

| Темп прироста числа действующих компаний |  -10 -10 |

В период острой фазы кризиса и выхода из него темпы прироста числа действующих компаний могут снизиться |

| Динамика среднего размера чистых активов |  10 10 |

|

| Темп прироста (снижения) среднего размера чистых активов |  -10 -10 |

В период острой фазы кризиса и выхода из него темпы прироста размеров чистых активов могут снизиться |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

|

| Динамика среднего размера выручки |  10 10 |

|

| Темп прироста (снижения) среднего размера выручки |  10 10 |

В период острой фазы кризиса темпы прироста размеров выручки могут снизиться |

| Динамика среднего размера прибыли |  10 10 |

В период острой фазы кризиса средняя прибыль может снизиться |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

В период острой фазы кризиса чистая прибыль может снизиться |

| Рост / снижение средних размеров чистого убытка компаний |  -10 -10 |

В период острой фазы кризиса чистый убыток может увеличиться |

| Рост / снижение средних значений коэффициента общей ликвидности |  5 5 |

|

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

В период выхода из кризиса коэффициент рентабельности инвестиций может снизиться |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

В период кризиса деловая активность может снизится |

| Доля малого и среднего бизнеса по объему выручки более 20% |  -10 -10 |

|

| Финансовое положение (наибольшая доля) |  5 5 |

|

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

|

| Среднее значение удельного веса факторов |  1,9 1,9 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор).

отрицательная тенденция (фактор).

Топ-20 экономик мира: динамика ВВП за I-II квартал 2020 г.

Пандемия COVID-19 и связанные с ней ограничения заметно ударили по крупнейшим мировым экономикам. Актуальные сведения о динамике ВВП за I-II квартал 2020 г. свидетельствуют о разной глубине спада и времени, которое потребуется на восстановление к утраченным позициям.

Китай стал первой страной, где в феврале был введен строгий карантин. Это привело к падению ВВП в I квартале 2020 г. на -6,8% к аналогичному периоду прошлого года. Показатель стал наихудшим с 1976 г. Но уже во II квартале 2020 г. экономика возобновила свой рост. Таким образом, негативные последствия ограничений в Поднебесной могут быть преодолены уже к концу 2020 г.

США только входят в кризис: после символического роста в I квартале 2020 г., во II квартале американский ВВП обрушился сразу на -9,1% к II кварталу 2019 г. – максимальное квартальное снижение за всю историю наблюдений, начиная с 1948 г.

Но наибольшие потери несет Западная Европа, которая столкнулась с самым масштабным кризисом после окончания Второй мировой войны. ВВП Испании во II квартале 2020 г. в годовом выражении сократился на -22,1%, Великобритании на -21,7%, Франции на -18,9%, Италии на -17,3%, Германии на -11,3%. Потребуется несколько лет, чтобы вернуться к уровню до пандемии. В случае второй волны пандемии, повторное закрытие экономик отбросит развитие ЕС на несколько десятилетий назад.

Россия пострадала в меньшей степени: в I квартале 2020 г. был отмечен рост на 1,6%, по итогам II квартала падение на -8,5%.

Показательно, что страны с высокой долей промышленности в ВВП оказались меньше затронуты кризисом, чем те, где преобладает сфера услуг. Об этом читайте в нашей прошлой публикации.

| Ранг | Страна | ВВП (ППС), трлн долл., 2019 г. | Динамика ВВП, I квартал 2020 г. к I кварталу 2019 г., % | Динамика ВВП, II квартал 2020 г. к II кварталу 2019 г., % |

| 1 | Китай | 27 307 | -6,8 | 3,2 |

| 2 | США | 21 428 | 0,3 | -9,1 |

| 3 | Индия | 11 043 | 3,1 | н.д. |

| 4 | Япония | 5 712 | -1,7 | -9,9 |

| 5 | Германия | 4 444 | -2,3 | -11,3 |

| 6 | Россия | 4 390 | 1,6 | -8,5 |

| 7 | Индонезия | 3 736 | 3,0 | -5,3 |

| 8 | Бразилия | 3 481 | -0,3 | н.д. |

| 9 | Великобритания | 3 162 | -1,7 | -21,7 |

| 10 | Франция | 3 062 | -5,0 | -18,9 |

| 11 | Мексика | 2 616 | -1,4 | -18,7 |

| 12 | Италия | 2 455 | -5,4 | -17,3 |

| 13 | Турция | 2 362 | 4,5 | н.д. |

| 14 | Республика Корея | 2 320 | 1,4 | -2,9 |

| 15 | Испания | 1 924 | -4,1 | -22,1 |

| 16 | Канада | 1 904 | -0,9 | -13,0 |

| 17 | Саудовская Аравия | 1 901 | -1,0 | н.д. |

| 18 | Иран | 1 491 | н.д. | н.д. |

| 19 | Египет | 1 391 | 5,0 | н.д. |

| 20 | Таиланд | 1 378 | -1,8 | -12,2 |

Источник: МВФ, Евростат, ОЭСР, открытые данные, расчеты Крединформ. Показатели могут быть пересмотрены при последующих оценках

В ситуации разнонаправленной региональной динамики ВВП в мире усилится конкурентная борьба: самые пострадавшие государства будут вынуждены защищать свои компании и рынки максимальным арсеналом протекционистских мер. С другой стороны, открываются новые окна возможностей для передела глобального производства и сбыта.