Исполнение решений иностранных судов о конфискации преступных доходов на территории России

Федеральным законом «О внесении изменений в Федеральный закон «Об исполнительном производстве» от 05.12.2017 №382-ФЗ определен порядок исполнения в России решений иностранных судов, касающихся конфискации находящихся на территории страны доходов, полученных преступным путем в соответствии с международными договорами России и процессуальным законодательством. Под решениями иностранных судов, при этом, понимаются приговоры и постановления судов, в том числе арбитражных.

Арестованное или изъятое в соответствии с судебным решением конфискованное имущество должно быть обращено в государственную собственность путем передачи в соответствующие государственные органы или организациям, при условии, если это не противоречит международным договорам РФ. Согласно действующему законодательству, под конфискованным понимается имущество, изъятое или арестованное на основании судебного решения.

При отсутствии соответствующих международных договоров признание решений иностранных судов осуществляется согласно принципов взаимности, подтвержденных письменными обязательствами иностранных государств, полученных Министерством юстиции РФ согласно части первой статьи 457 Уголовно-процессуального кодекса РФ (УПК РФ).

В УПК РФ изменения были внесены Федеральным законом от 05.12.2017 №387-ФЗ путем введения соответствующей новой главы 55.1., посвященной производству «по рассмотрению и разрешению вопросов, связанных с признанием и принудительным исполнением приговора, постановления суда иностранного государства в части конфискации находящихся на территории Российской Федерации доходов, полученных преступным путем».

Статьями этой главы с 473.1. по 473.7. определены:

- порядок признания и принудительного исполнения решений иностранных судов и содержание соответствующих запросов;

- компетенция судов и порядок рассмотрения в судебной инстанции соответствующих запросов;

- основания для отказов признания и принудительного исполнения;

- содержательная часть постановлений судов по результатам рассмотрения;

- порядок выдачи исполнительных листов и направление их для исполнения в принудительном порядке.

Тенденции в сфере производства медицинского инструмента и оборудования

Информационное агентство Credinform представляет обзор тенденций в сфере производства медицинского инструмента и оборудования.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2015 и 2016 годы) компании отрасли (ТОП-10 и ТОП-800). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Правовые формы и недостоверность сведений

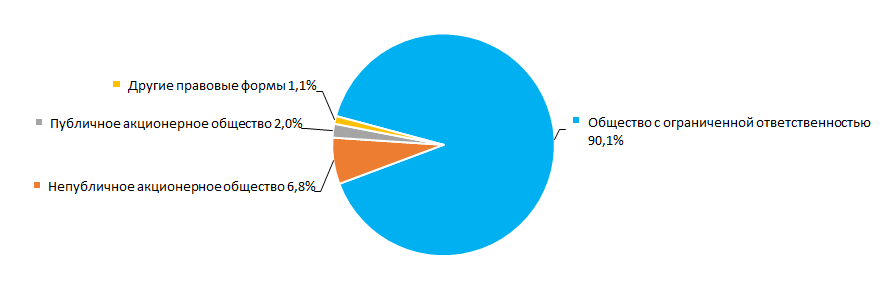

Наиболее распространенной правовой формой компаний в отрасли является общество с ограниченной ответственностью. Заметную долю составляют также непубличные акционерные общества (Рисунок 1).

Рисунок 1. Распределение компаний ТОП-800 по правовым формам

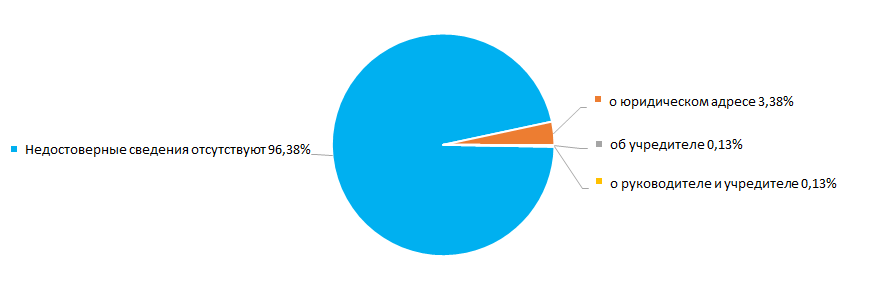

Рисунок 1. Распределение компаний ТОП-800 по правовым формамПо результатам проверок ФНС РФ почти у 4% компаний отрасли в Единый государственный реестр юридических лиц (ЕГРЮЛ) внесены записи о недостоверности сведений (Рисунок 2).

Рисунок 2. Доли компаний ТОП-800, имеющие записи в ЕГРЮЛ о недостоверности сведений

Рисунок 2. Доли компаний ТОП-800, имеющие записи в ЕГРЮЛ о недостоверности сведенийВыручка от реализации

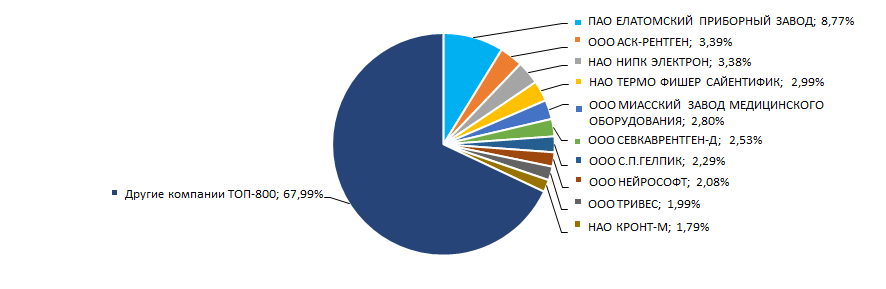

Объем выручки 10 лидеров отрасли в 2016 году составил 13% от суммарной выручки компаний ТОП-800. Это свидетельствует о высоком уровне конкуренции в отрасли. Крупнейшей компанией по объему выручки в 2016 году стало ПАО ЕЛАТОМСКИЙ ПРИБОРНЫЙ ЗАВОД – одно из самых крупных в стране предприятий по производству изделий медицинского назначения, аппаратов для домашнего применения и больниц, оборудования для дезинфекции, медицинской мебели, расходных материалов (Рисунок 3).

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-800

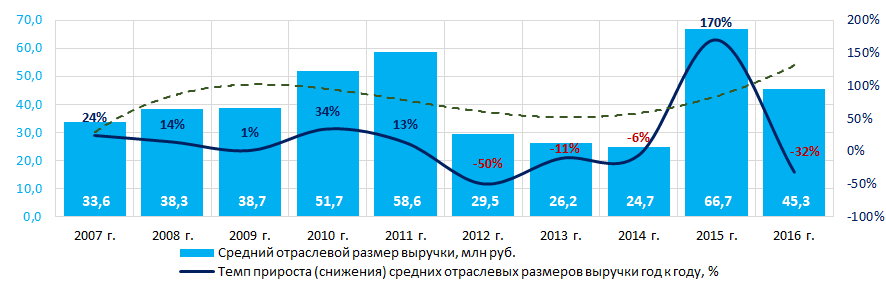

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-800Наилучшие результаты в отрасли по объему выручки за десятилетний период были достигнуты в 2015 году. В периоды кризисных явлений в экономике в 2012 – 2014 годах средние отраслевые показатели существенно снижались. В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей выручки компаний в сфере производства медицинского инструмента и оборудования в 2007 – 2016 годах

Рисунок 4. Изменение средних отраслевых показателей выручки компаний в сфере производства медицинского инструмента и оборудования в 2007 – 2016 годахПрибыль и убытки

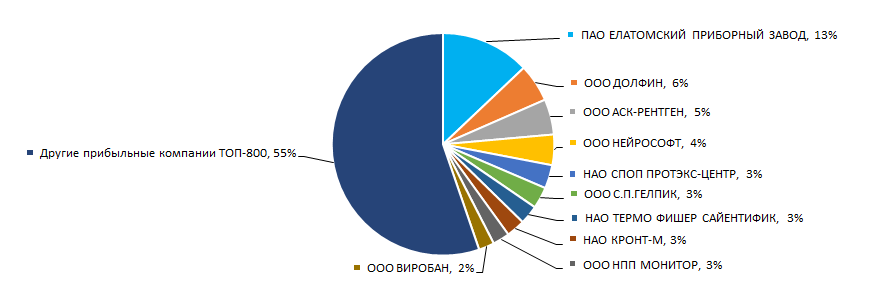

Объем прибыли 10 ведущих в отрасли предприятий в 2016 году составил 45% от суммарной прибыли компаний ТОП-800. Лидирующую позицию по объему прибыли в 2016 году занимает также ПАО ЕЛАТОМСКИЙ ПРИБОРНЫЙ ЗАВОД (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-800

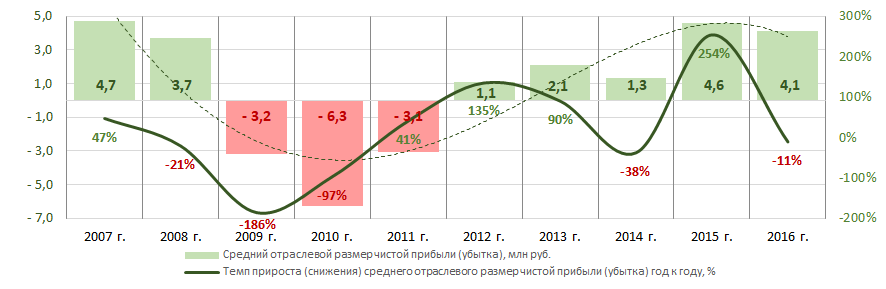

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-800Средние отраслевые значения показателей прибыли компаний отрасли за десятилетний период не отличаются стабильностью. Отрицательные значения показателя наблюдались в 2009 – 2011 годах. В целом, показатели прибыли имеют тенденцию к увеличению начиная с 2012 года. Наилучшие результаты отрасль показала в 2007 году (Рисунок 6).

Рисунок 6. Изменение средних отраслевых показателей прибыли компаний в сфере производства медицинского инструмента и оборудования в 2007 – 2016 годах

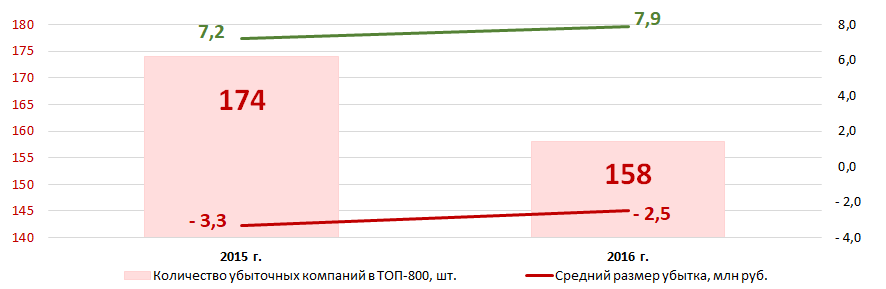

Рисунок 6. Изменение средних отраслевых показателей прибыли компаний в сфере производства медицинского инструмента и оборудования в 2007 – 2016 годахСреди крупнейших компаний в 2015 году наблюдалось 174 убыточных предприятия или 22% в ТОП-800. В 2016 году их количество снизилось до 158 или до 20% в ТОП-800. При этом, на 24% снизился средний размер их убытка. По остальным компаниям ТОП-800 средний размер прибыли вырос за этот же период на 10% (Рисунок 7).

Рисунок 7. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-800 в 2015 – 2016 годах

Рисунок 7. Количество убыточных компаний, средние значения убытка и прибыли компаний ТОП-800 в 2015 – 2016 годахОсновные финансовые коэффициенты

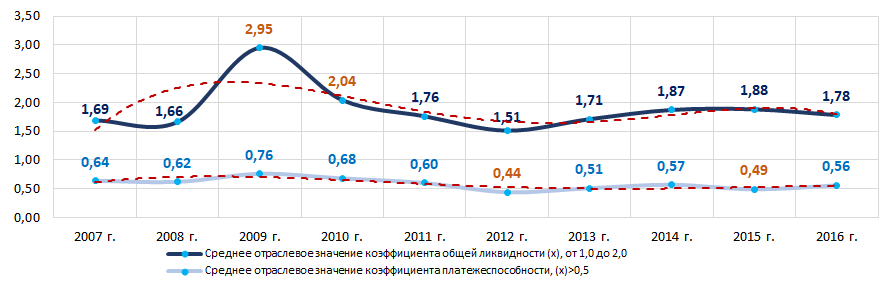

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в интервале рекомендуемых значений – от 1,0 до 2,0, за исключением 2012 и 2015 годов (Рисунок 8). В целом показатель коэффициента имеет тенденцию к снижению.

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Коэффициент платежеспособности (отношение суммы собственного капитала к балансовой сумме) показывает зависимость компании от внешних займов. Рекомендуемое значение: >0,5. Значение коэффициента ниже минимального значения означает сильную зависимость от внешних источников получения средств.

Экспертами Информационного агентства Credinform, с учетом фактического положения дел как экономики в целом, так и в отраслях, разработан и реализован в Информационно-аналитической Cистеме Глобаc-i расчет практических значений финансовых коэффициентов, которые могут быть признаны нормальными для конкретной отрасли. Для компаний в сфере производства медицинского инструмента и оборудования практическое значение коэффициента платежеспособности составило в 2016 г. от 0,13 до 0,95.

За десятилетний период средние отраслевые показатели коэффициента находились в интервале рекомендуемых и выше интервала практических значений (Рисунок 8).

В целом показатель коэффициента имеет тенденцию к снижению.

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере производства медицинского инструмента и оборудования в 2007 – 2016 годах

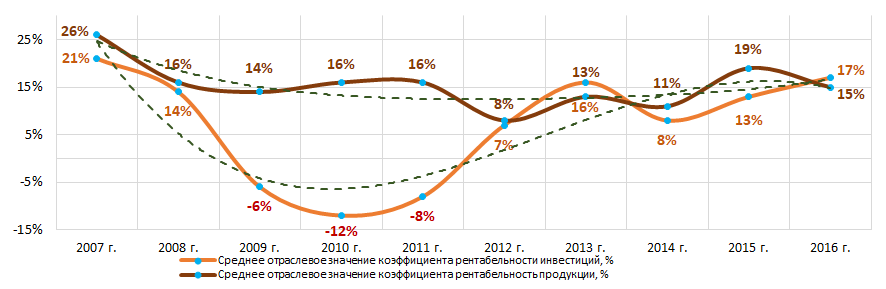

Рисунок 8. Изменение средних отраслевых значений коэффициентов общей ликвидности и платежеспособности компаний в сфере производства медицинского инструмента и оборудования в 2007 – 2016 годахВ течение десяти лет наблюдается нестабильность показателей коэффициента рентабельности инвестиций, с тенденцией к увеличению после 2012 года. В 2009 – 2011 годах показатели снижались до отрицательных значений (Рисунок 9). Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Относительно стабильными, с тенденцией к увеличению после 2013 года, были показатели коэффициента рентабельности продукции (Рисунок 9). Коэффициент рассчитывается как отношение прибыли от продаж к расходам по обычной деятельности. В целом рентабельность отражает экономическую эффективность производства.

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности продукции компаний в сфере производства медицинского инструмента и оборудования в 2007 – 2016 годах

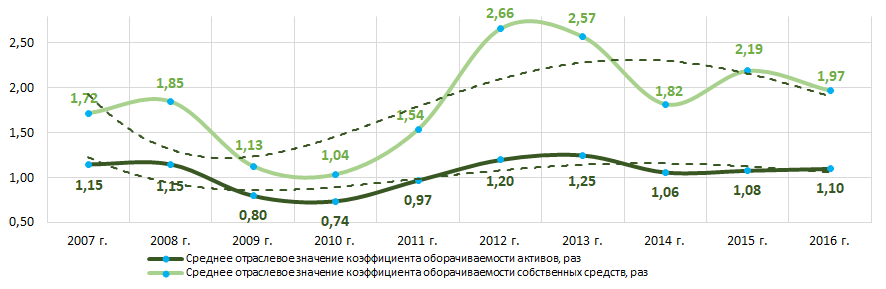

Рисунок 9. Изменение средних отраслевых значений коэффициентов рентабельности инвестиций и рентабельности продукции компаний в сфере производства медицинского инструмента и оборудования в 2007 – 2016 годахКоэффициент оборачиваемости активов рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

Коэффициент оборачиваемости собственных средств рассчитывается как отношение выручки к среднегодовой сумме собственного капитала и показывает интенсивность использования всей совокупности активов.

За десятилетний период оба коэффициента деловой активности в целом демонстрировали тенденцию к росту (Рисунок 10).

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере производства медицинского инструмента и оборудования в 2007 – 2016 годах

Рисунок 10. Изменение средних отраслевых значений коэффициентов деловой активности компаний в сфере производства медицинского инструмента и оборудования в 2007 – 2016 годахСтруктура производства

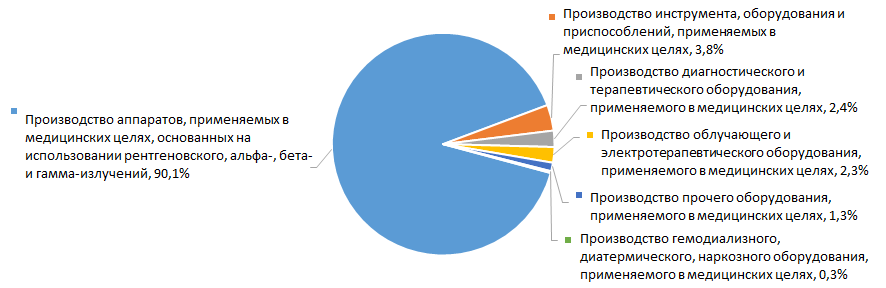

Наибольшая часть компаний из ТОП-800 специализируется на производстве аппаратов, применяемых в медицинских целях, основанных на использовании рентгеновского, альфа-, бета- и гамма-излучений (Рисунок 11).

Рисунок 11. Распределение компаний ТОП-800 по видам производства, %.

Рисунок 11. Распределение компаний ТОП-800 по видам производства, %.Динамика активности бизнеса

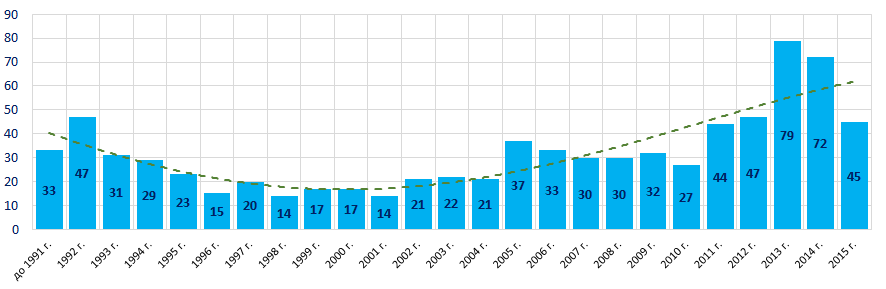

За 25-летний период количество зарегистрированных компаний из ТОП-800 распределяется по годам их основания неравномерно. Наибольшее число компаний отрасли было основано в 2013 году. В целом наблюдается тенденция к увеличению количества регистрируемых компаний (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-800 по годам их основания

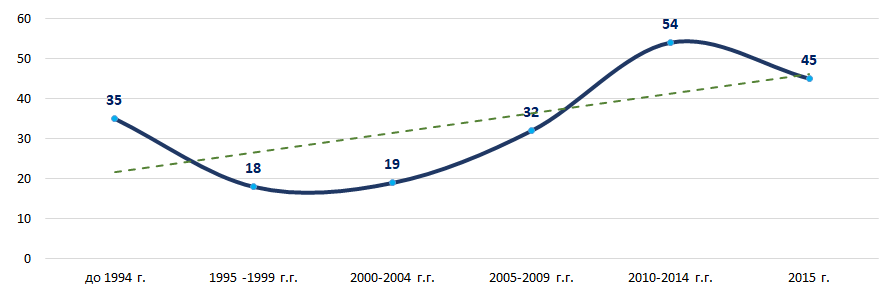

Рисунок 12. Распределение компаний ТОП-800 по годам их основанияНаибольший интерес бизнеса к производству медицинского инструмента и оборудования проявился в период 2010 – 2014 годов (Рисунок 13).

Рисунок 13. Среднее количество компаний ТОП-800, регистрируемых за год, по периодам их основания

Рисунок 13. Среднее количество компаний ТОП-800, регистрируемых за год, по периодам их основанияОсновные регионы деятельности

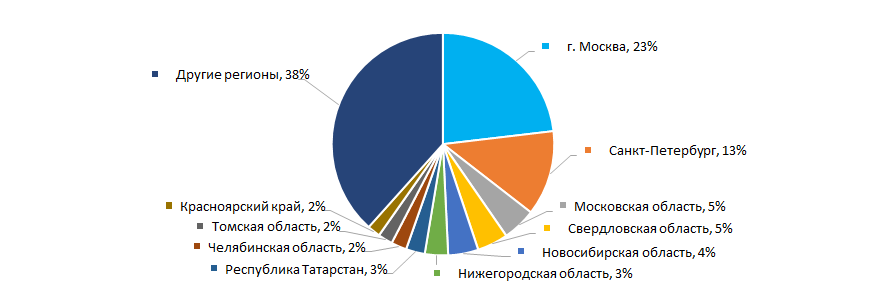

Компании отрасли распределены по территории страны неравномерно. Наибольшее их количество зарегистрировано в г. Москве и Санкт-Петербурге – регионах с наиболее развитой инфраструктурой для высокотехнологичного производства (Рисунок 14).

Компании ТОП-800 зарегистрированы в 72 регионах России.

Рисунок 14. Распределение компаний ТОП-800 по регионам России

Рисунок 14. Распределение компаний ТОП-800 по регионам РоссииНаибольшее количество компаний отрасли сосредоточено в Центральном федеральном округе страны (Рисунок 15).

Рисунок 15. Распределение компаний ТОП-800 по федеральным округам России

Рисунок 15. Распределение компаний ТОП-800 по федеральным округам РоссииДоля компаний, имеющих филиалы или представительства, из числа ТОП-800, составляет 3%.

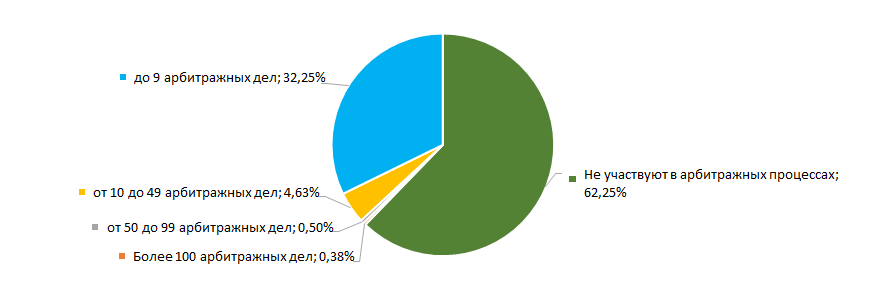

Активность участия в арбитражных процессах

Подавляющая часть компаний отрасли либо совсем не участвует в арбитражных процессах, либо, участвуют в них с минимальной активностью (Рисунок 16).

Рисунок 16. Распределение компаний ТОП-800 по активности участия в арбитражных процессах

Рисунок 16. Распределение компаний ТОП-800 по активности участия в арбитражных процессахИндекс благонадежности

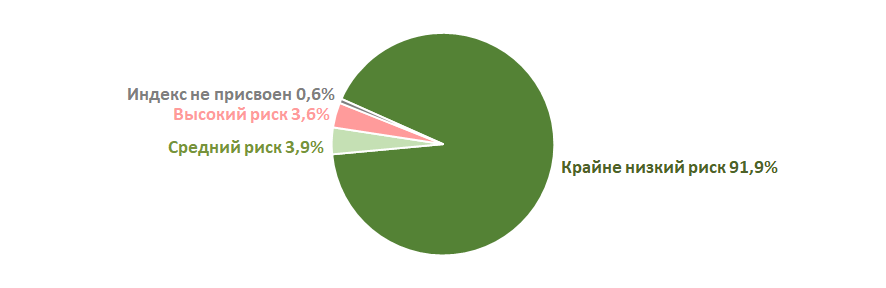

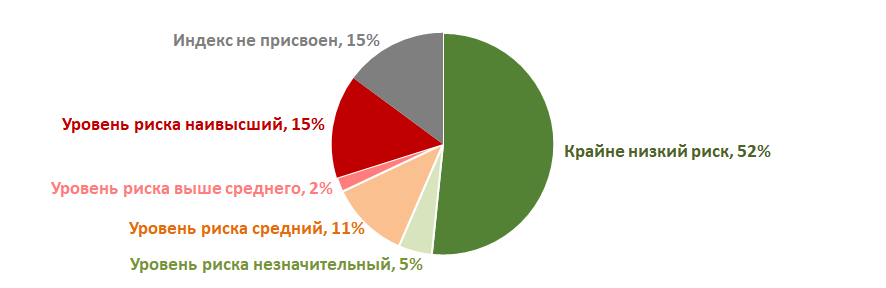

С точки зрения наличия признаков «фирм-однодневок» или неблагонадежных организаций подавляющее большинство компаний отрасли демонстрируют крайне низкий риск сотрудничества (Рисунок 17).

Рисунок 17. Распределение компаний ТОП-800 по Индексу благонадежности

Рисунок 17. Распределение компаний ТОП-800 по Индексу благонадежностиИндекс скоринговой оценки

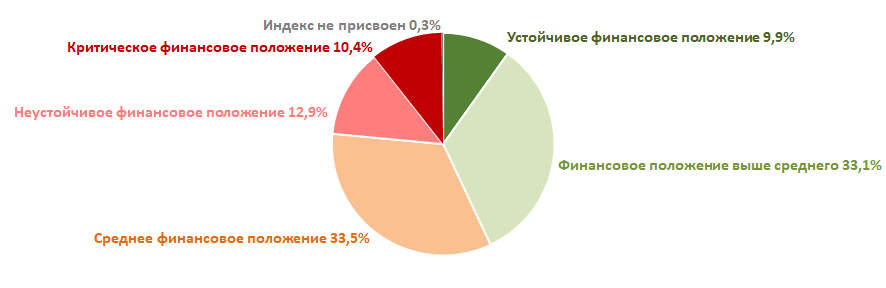

Оценка финансового положения компаний отрасли показывает, что большая часть из них находится в среднем финансовом положении (Рисунок 18).

Рисунок 18. Распределение компаний ТОП-800 по Индексу скоринговой оценки

Рисунок 18. Распределение компаний ТОП-800 по Индексу скоринговой оценкиИндекс ликвидности

Более половины компаний отрасли показывает крайне низкий уровень риска банкротства в краткосрочном периоде (Рисунок 19).

Рисунок 19. Распределение компаний ТОП-800 по Индексу ликвидности

Рисунок 19. Распределение компаний ТОП-800 по Индексу ликвидностиИндекс платежеспособности Глобас

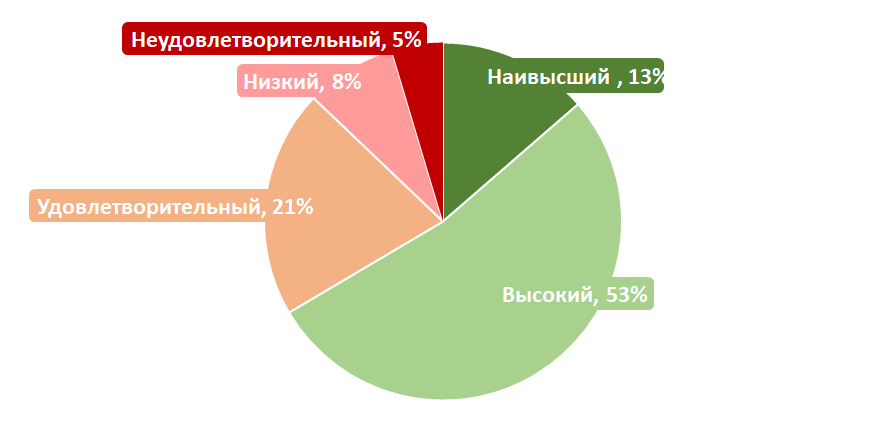

Наибольшей части компаний из ТОП-800 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 20).

Рисунок 20. Распределение компаний ТОП-800 по Индексу платежеспособности Глобас

Рисунок 20. Распределение компаний ТОП-800 по Индексу платежеспособности ГлобасТаким образом, комплексная оценка компаний в сфере производства медицинского инструмента и оборудования, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует преобладании благоприятных тенденций в отрасли.