Тенденции в работе самарских предприятий

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших компаний реального сектора экономики Самарской области.Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2012 - 2017 годы) компании реального сектора экономики Самарской области (ТОП-10 и ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

| № | Наименование, ИНН, вид деятельности |

Стоимость чистых активов, млрд руб |

Индекс платежеспособности Глобас | ||||

| 2013 | 2014 | 2015 | 2016 | 2017 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | ПАО РОССИЙСКАЯ ИННОВАЦИОННАЯ ТОПЛИВНО-ЭНЕРГЕТИЧЕСКАЯ КОМПАНИЯ ИНН 7736036626 Добыча сырой нефти Находится в процессе реорганизации в форме преобразования с 30.07.2018 |

109.65 109.65 |

143.09 143.09 |

181.40 181.40 |

213.10 213.10 |

245.17 245.17 |

183 Наивысший |

| 2 | НАО ТРАНСНЕФТЬ-ПРИВОЛГА ИНН 6317024749 Транспортирование по трубопроводам нефти и нефтепродуктов |

99.39 99.39 |

101.28 101.28 |

129.86 129.86 |

156.20 156.20 |

168.32 168.32 |

211 Высокий |

| 3 | ООО ЛЕВИТ ИНН 6330030244 Вложения в ценные бумаги |

78.32 78.32 |

85.50 85.50 |

109.86 109.86 |

145.30 145.30 |

125.38 125.38 |

245 Высокий |

| 4 | ПАО ТОЛЬЯТТИАЗОТ ИНН 6320004728 Производство удобрений и азотных соединений |

34.07 34.07 |

47.61 47.61 |

68.95 68.95 |

67.30 67.30 |

68.18 68.18 |

199 Наивысший |

| 5 | НАО САМАРАНЕФТЕГАЗ ИНН 6315229162 Добыча сырой нефти |

88.91 88.91 |

129.59 129.59 |

91.53 91.53 |

62.83 62.83 |

98.06 98.06 |

184 Наивысший |

| 996 | НАО ПРЕДПРИЯТИЕ ТЕПЛОВЫХ СЕТЕЙ ИНН 6315530348 Распределение пара и горячей воды (тепловой энергии) |

-0.20 -0.20 |

-0.22 -0.22 |

-0.07 -0.07 |

-1.45 -1.45 |

-2.65 -2.65 |

267 Высокий |

| 997 | ООО МИР МЯГКОЙ ИГРУШКИ ИНН 6321135890 Торговля оптовая играми и игрушками Находится в стадии ликвидации с 24.01.2017 |

0.04 0.04 |

0.05 0.05 |

-1.14 -1.14 |

-2.65 -2.65 |

-2.59 -2.59 |

600 Неудовлетворительный |

| 998 | ПАО ВОЛГАБУРМАШ ИНН 6314007329 Производство машин и оборудования для добычи полезных ископаемых и строительства Находится в стадии ликвидации с 20.07.2016 |

0.60 0.60 |

-2.47 -2.47 |

-1.78 -1.78 |

-3.89 -3.89 |

-4.56 -4.56 |

600 Неудовлетворительный |

| 999 | ПАО ВОЛЖСКОЕ НЕФТЕНАЛИВНОЕ ПАРОХОДСТВО ВОЛГОТАНКЕР ИНН 6317019185 Деятельность морского грузового транспорта Находится в стадии ликвидации с 17.03.2008 |

-3.67 -3.67 |

-3.66 -3.66 |

-4.29 -4.29 |

-7.80 -7.80 |

-7.82 -7.82 |

600 Неудовлетворительный |

| 1000 | ПАО АВТОВАЗ ИНН 6320002223 Производство легковых автомобилей |

26.01 26.01 |

0.59 0.59 |

-43.12 -43.12 |

-51.37 -51.37 |

-64.24 -64.24 |

305 Удовлетворительный |

— рост показателя к предыдущему периоду,

— рост показателя к предыдущему периоду,  — снижение показателя к предыдущему периоду.

— снижение показателя к предыдущему периоду.

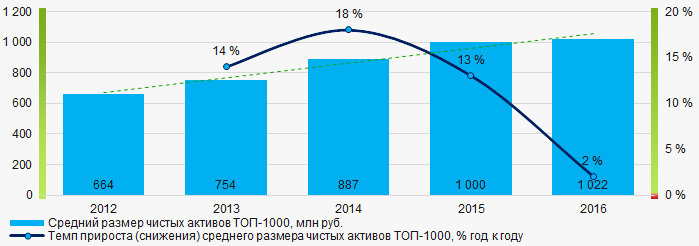

За пятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к росту. Темпы прироста, при этом снижаются (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2012 – 2016 годах

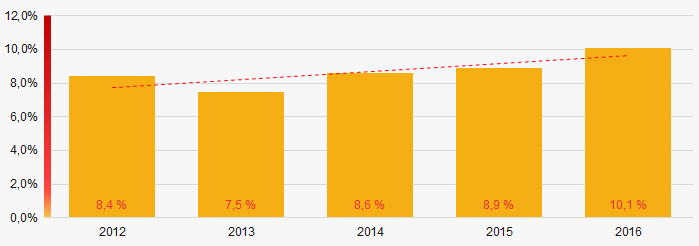

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2012 – 2016 годахПри этом, доля компаний в ТОП-1000 с недостаточностью имущества в последние пять лет имеет тенденцию к росту (Рисунок 2).

Рисунок 2. Доля компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доля компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

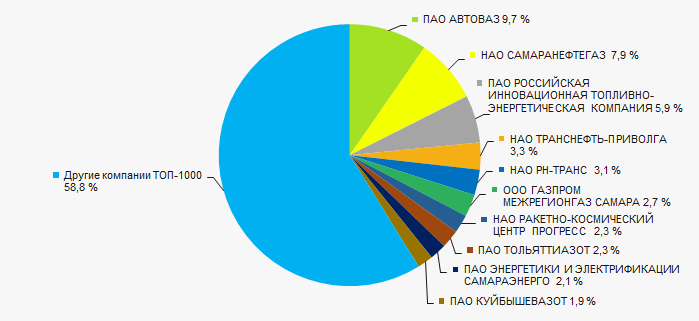

Объем выручки 10 ведущих компаний региона в 2016 году составил 41% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о сосредоточении в Самарской области крупных компаний.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-1000

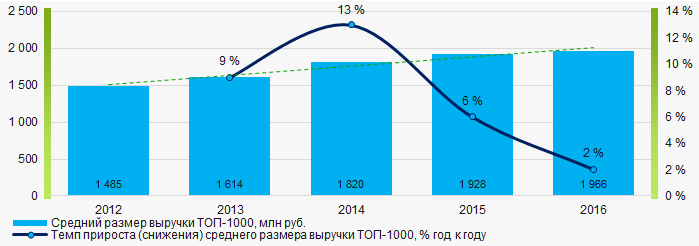

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2016 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки. Темпы прироста, при этом снижаются (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2012 – 2016 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2012 – 2016 годахПрибыль и убытки

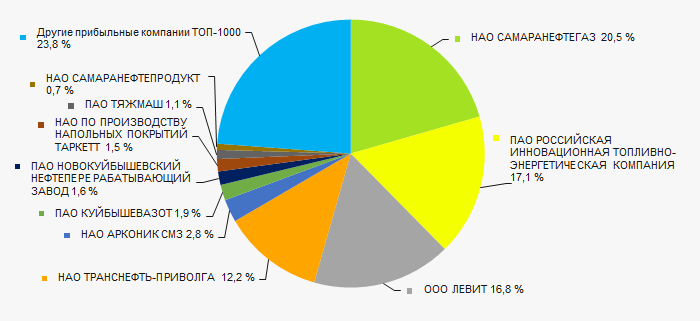

Объем прибыли 10 лидеров экономики региона в 2016 году составил 76% от суммарной прибыли ТОП-1000. (Рисунок 5).

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-1000

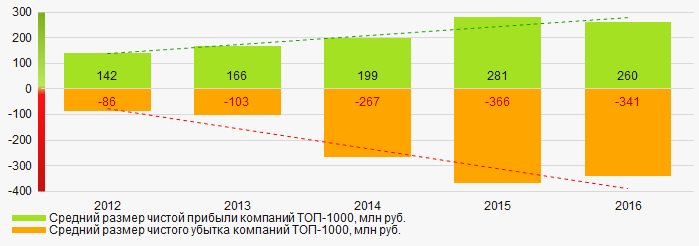

Рисунок 5. Доли участия компаний ТОП-10 в суммарном объеме прибыли 2016 года ТОП-1000За пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 имеют тенденцию к росту, однако при этом увеличивается и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей прибыли и убытка компаний ТОП-1000 в 2012 – 2016 годах

Рисунок 6. Изменение средних значений показателей прибыли и убытка компаний ТОП-1000 в 2012 – 2016 годахОсновные финансовые коэффициенты

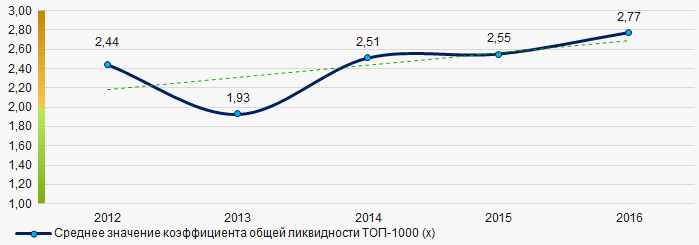

За пятилетний период средние показатели коэффициента общей ликвидности ТОП-1000 находились в целом выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к увеличению (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2012 – 2016 годах

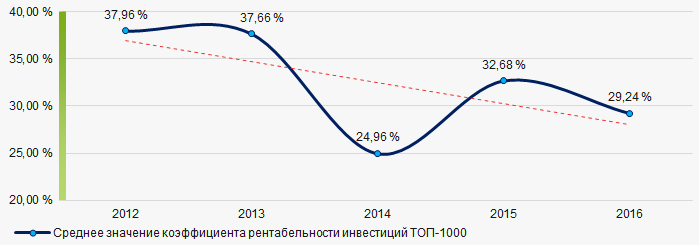

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2012 – 2016 годахВ течение пяти лет наблюдается тенденция к снижению средних значений показателя коэффициента рентабельности инвестиций. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8.Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2012 – 2016 годах

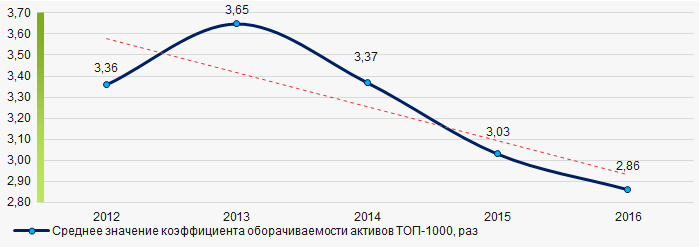

Рисунок 8.Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2012 – 2016 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2012 – 2016 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2012 – 2016 годахСтруктура производства

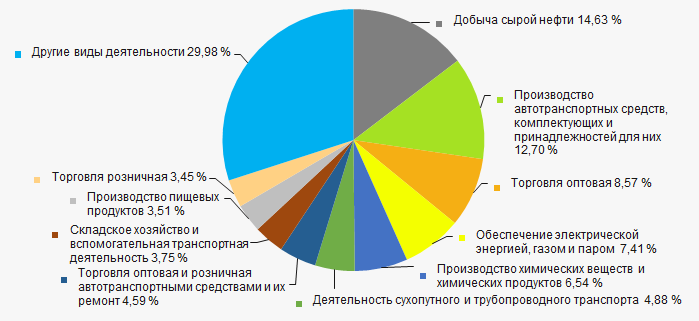

Наибольшую долю в суммарной выручке ТОП-1000 имеют предприятия, специализирующиеся на добыче сырой нефти и производстве автотранспортных средств (Рисунок 10).

Рисунок 10. Распределение видов деятельности в суммарной выручке компаний ТОП-1000

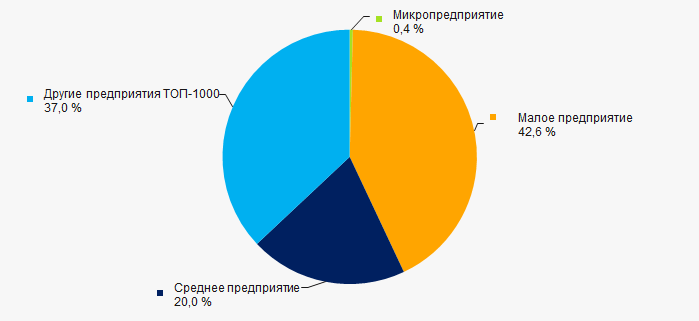

Рисунок 10. Распределение видов деятельности в суммарной выручке компаний ТОП-100063% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ (Рисунок 11).

Рисунок 11. Доли субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 11. Доли субъектов малого и среднего предпринимательства в ТОП-1000Скоринг бухгалтерской отчетности

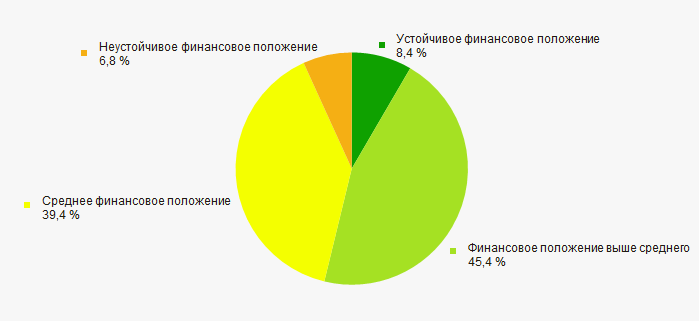

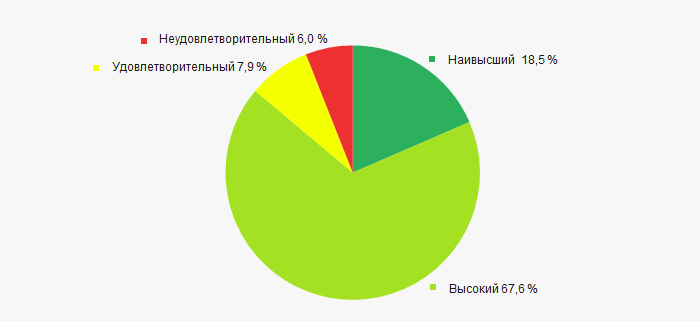

Оценка финансового положения компаний ТОП-1000 показывает, что большая часть из них находится в устойчивом финансовом положении и выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

Подавляющей части компаний ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас Вывод

Комплексная оценка деятельности крупнейших компаний реального сектора экономики Самарской области, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о наличии благоприятных тенденций, таких как рост размеров чистых активов, объемов выручки и чистой прибыли. Однако, настораживающими и негативными факторами являются: снижение темпов прироста средних размеров чистых активов и увеличение доли компаний с недостаточностью имущества, растущие чистые убытки, снижение показателей коэффициентов рентабельности инвестиций и оборачиваемости активов.

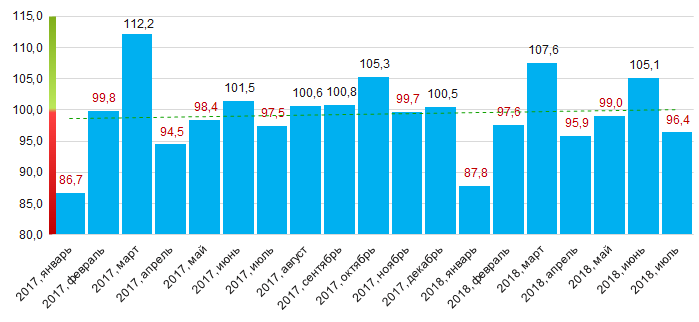

По сведениям Федеральной службы государственной статистики, в Самарской области в 2017 – 2018 годах наблюдается тенденция к некоторому росту индекса промышленного производства (Рисунок 14).

Рисунок 14. Индекс промышленного производства в Самарской области в 2017 – 2018 годах, месяц к месяцу (%)

Рисунок 14. Индекс промышленного производства в Самарской области в 2017 – 2018 годах, месяц к месяцу (%)По тем же сведениями доля Самарской области в объеме выручки от продажи товаров, продукции, работ, услуг в целом по стране за 6 месяцев 2018 года составила 1,5%.

Крупнейшие иностранные компании, принадлежащие российскому бизнесу

Опыт инвестирования отечественных компаний в зарубежные предприятия невелик, российские инвесторы уступают по объему вложений мировым транснациональным корпорациям. Однако с 90-х годов, периода формирования российского бизнеса, множество предприятий прочно встали на ноги и начали открывать представительства за рубежом, либо покупать иностранный бизнес путем вхождения в капитал.

Лидеры по числу инвестиций в зарубежные активы в основном компании ТЭК. Им принадлежит около 80% российских активов за рубежом.

Основным направлением экспансии российского капитала остается Западная Европа, экономические связи с которой для нас традиционно находятся на первом месте, вне зависимости от событий на биржах и политической арене.

Остальные регионы мира пока не представляют значительного интереса для отечественного бизнеса.

Инвестиционная активность России – как, впрочем, и нарастающая экспансия Китая, а также некоторых богатых нефтедобывающих арабских стран, приветствуется не всеми. В Европе и США все сильнее проявляются признаки протекционизма.

Компании, принадлежащие россиянам, еще недостаточно масштабны по мировым стандартам: наиболее значимая из них немецкая WINGAS по итогам 2017 г. имеет выручку в размере 18 млрд долларов США. Для сравнения, крупнейшая по оборотам компания в мире – американская Walmart - 500 млрд долларов США.

В таблице 1 представлены крупнейшие иностранные компании (Топ-10), основная часть капитала которых (более 50%) принадлежит российскому бизнесу. Из рейтинга исключены страны – офшоры, а также государства и территории – низконалоговые юрисдикции.

| № | Компания | Страна | Выручка, млрд долл. США, 2017 г. |

Отрасль | Материнская компания или конечный собственник |

| 1 | WINGAS | Германия | 18.0 | ТЭК | ПАО ГАЗПРОМ |

| 2 | Isab | Италия | 3.6 (2016 г.) |

ТЭК | ПАО ЛУКОЙЛ |

| 3 | Lukoil Neftohim Burgas | Болгария | 3.4 | ТЭК | ПАО ЛУКОЙЛ |

| 4 | Beltransgaz | Беларусь | 3.0 (2015 г.) |

ТЭК | ПАО ГАЗПРОМ |

| 5 | Gefco France | Франция | 2.8 | Транспорт, логистика | ОАО РЖД |

| 6 | Gazprom Marketing & Trading Limited | Великобритания | 2.8 (2016 г.) |

Торговля | ПАО ГАЗПРОМ |

| 7 | Universal Cargo Logistics Holding | Нидерланды | 2.5 | Транспорт, логистика | Лисин Владимир Сергеевич |

| 8 | Uralkali Trading | Латвия | 2.5 | Торговля | ПАО УРАЛКАЛИЙ |

| 9 | Naftna Industrija Srbije (NIS) | Сербия | 2.4 | ТЭК | ПАО ГАЗПРОМ НЕФТЬ |

| 10 | Oy Teboil Ab | Финляндия | 2.3 | ТЭК | ПАО ЛУКОЙЛ |

- WINGAS GmbH - оптовая торговля и хранение природного газа. Компания поставляет углеводороды клиентам в Германии (более 20% рынка), а также в Австрии, Бельгии, Великобритании, Нидерландах, Чехии и в других странах.

- Isab - третий нефтеперерабатывающий завод в Европе по объему переработки.

- Lukoil Neftohim Burgas - самое крупное предприятие по переработке нефти на Балканском полуострове. Основной поставщик топлива на внутренний рынок Республики Болгарии.

- Beltransgaz - газоснабжение потребителей Республики Беларусь; транзитные поставки российского природного газа в Калининградскую область, а также Литву, Украину, Польшу.

- Gefco France - транспортировке комплектующих и готовых автомобилей.

- Gazprom Marketing & Trading Limited - торговые операции с энергетическим сырьем, включая газ, электроэнергию, нефть и нефтепродукты, углеродные кредиты, СПГ и валют на рынках Европы и мира.

- Universal Cargo Logistics Holding - транспортировка грузов железнодорожным и водным транспортом, их перевалка в российских портах; услуги в логистике и судостроении.

- Uralkali Trading - поставки высококачественного хлористого калия потребителям по всему миру, маркетинговые функции и поддержка клиентов в Европе и странах СНГ.

- Naftna Industrija Srbije (NIS) - добыча и переработка нефти и газа, сбыт нефтепродуктов, а также реализация проектов в сфере энергетики и нефтехимии.

- Oy Teboil Ab – основной производитель и поставщик смазочных материалов в Финляндии.