Тенденции в работе Белгородских компаний

Информационное агентство Credinform представляет обзор тенденций деятельности крупнейших предприятий реального сектора экономики Белгородской области.

Для анализа были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики отчетные периоды (2012 - 2017 годы) областные предприятия (ТОП-1000). Анализ проводился на основе данных Информационно-аналитической системы Глобас.

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов считается отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией Белгородской области по размеру чистых активов является ПАО СТОЙЛЕНСКИЙ ГОРНО-ОБОГАТИТЕЛЬНЫЙ КОМБИНАТ. В 2017 году чистые активы компании составляли более 74 млрд рублей.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО МЕТАЛЛ-ГРУПП, находящееся в стадии ликвидации с 22.03.2018. Недостаточность имущества этой компании выражалась отрицательной величиной - 7,4 млрд рублей.

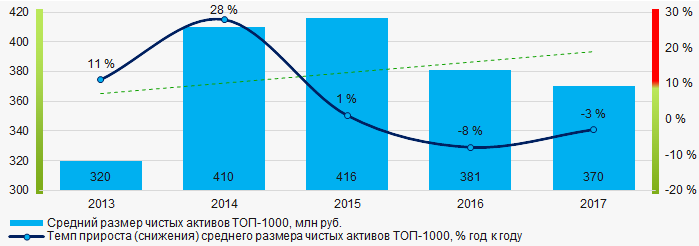

За пятилетний период средние размеры чистых активов компаний ТОП-1000 имеют тенденцию к увеличению (Рисунок 1).

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годах

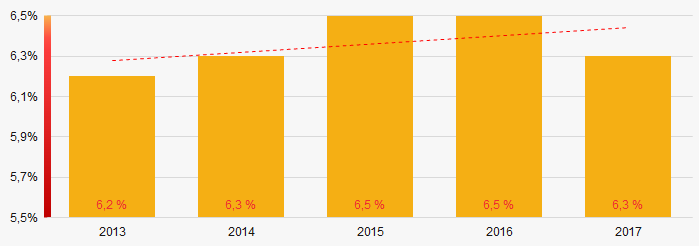

Рисунок 1. Изменение средних показателей размера чистых активов компаний ТОП-1000 в 2013 – 2017 годахДоли компаний в ТОП-1000 с недостаточностью имущества в последние пять лет имеют тенденцию к увеличению (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000Выручка от реализации

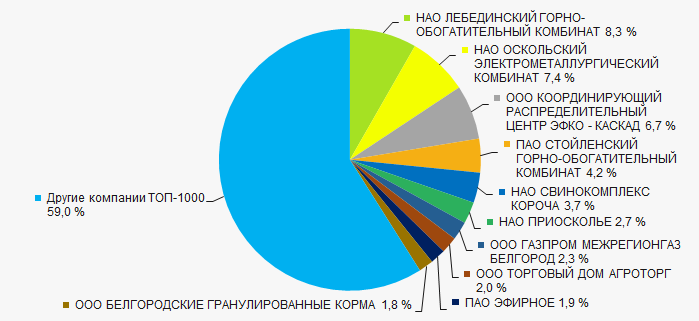

Объем выручки 10 ведущих компаний региона в 2017 году составил 41% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует о высоком уровне производственной концентрации в Белгородской области.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000

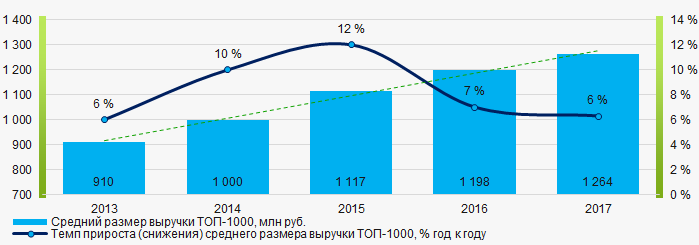

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2017 года ТОП-1000В целом наблюдается тенденция к увеличению объемов выручки (Рисунок 4).

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 4. Изменение средних показателей выручки компаний ТОП-1000 в 2013 – 2017 годахПрибыль и убытки

Крупнейшей компанией Белгородской области по размеру чистой прибыли является НАО ЛЕБЕДИНСКИЙ ГОРНО-ОБОГАТИТЕЛЬНЫЙ КОМБИНАТ. За 2017 год прибыль компании составила 104,5 млрд рублей.

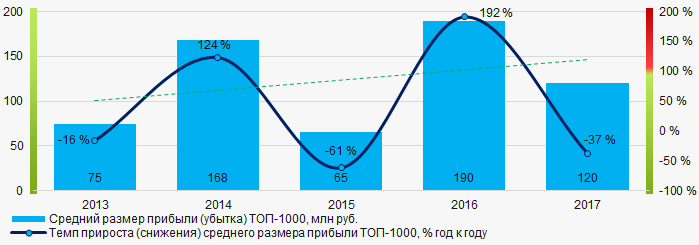

В целом за пятилетний период наблюдается тенденция к увеличению средних размеров прибыли в ТОП-1000 (Рисунок 5).

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годах

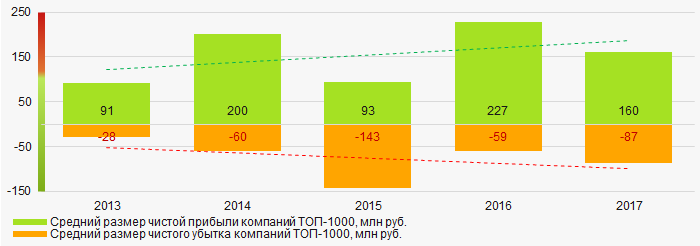

Рисунок 5. Изменение средних показателей прибыли компаний ТОП-1000 в 2013 – 2017 годахЗа пятилетний период средние значения показателей чистой прибыли компаний ТОП-1000 увеличиваются, при этом увеличивается и средний размер чистого убытка. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2013 – 2017 годахОсновные финансовые коэффициенты

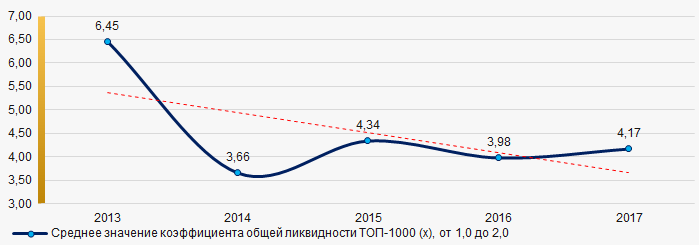

За пятилетний период средние показатели коэффициента общей ликвидности ТОП-1000 находились выше интервала рекомендуемых значений - от 1,0 до 2,0, с тенденцией к снижению (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2013 – 2017 годах

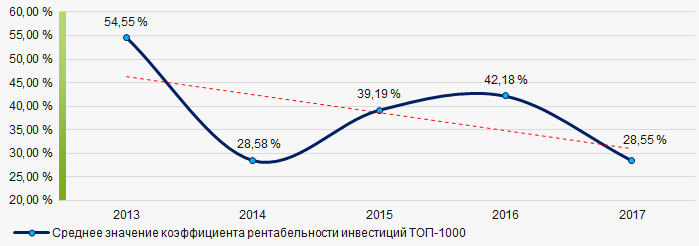

Рисунок 7. Изменение средних значений коэффициента общей ликвидности компаний ТОП-1000 в 2013 – 2017 годахВ течение пяти лет, наблюдается относительно высокий уровень средних значений показателей коэффициента рентабельности инвестиций с тенденцией к снижению. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годах

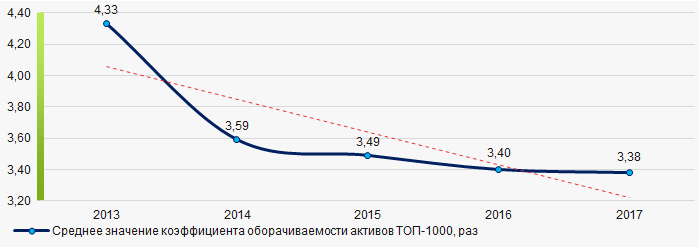

Рисунок 8. Изменение средних значений коэффициента рентабельности инвестиций компаний ТОП-1000 в 2013 – 2017 годахКоэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За пятилетний период данный коэффициент деловой активности демонстрировал тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годах

Рисунок 9. Изменение средних значений коэффициента оборачиваемости активов компаний ТОП-1000 в 2013 – 2017 годахМалый бизнес

70% компаний ТОП-1000 зарегистрированы в Реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в суммарном объеме ТОП-1000 составляет 14%, что значительно ниже среднего показателя по стране (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные районы деятельности

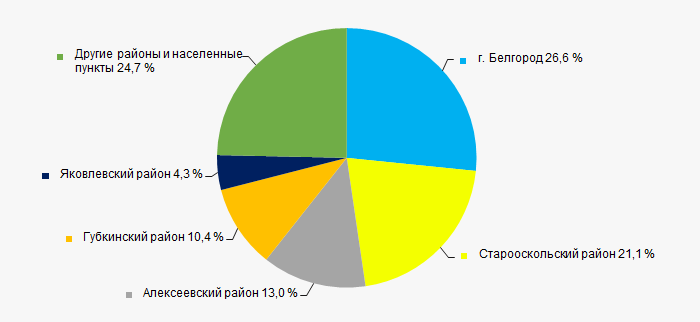

Предприятия ТОП-1000 зарегистрированы в 22 районах и населенных пунктах области и распределены по территории неравномерно. 71% крупнейших по объему выручки предприятий сосредоточены в областном центре – г. Белгороде, в Старооскольском, Алексеевском и Губкинском районах (Рисунок 11).

Рисунок 11. Распределение выручки предприятий ТОП-1000 по районам Белгородской области

Рисунок 11. Распределение выручки предприятий ТОП-1000 по районам Белгородской областиСкоринг бухгалтерской отчетности

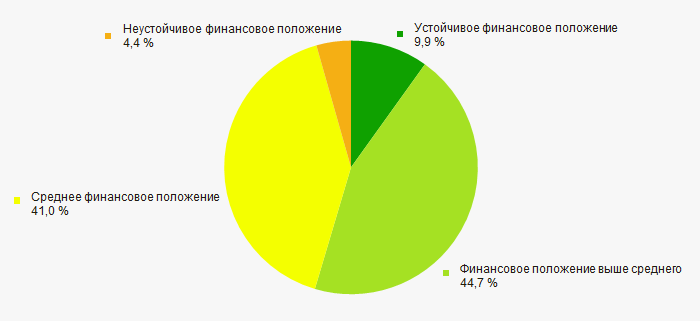

Оценка финансового положения компаний ТОП-1000 показывает, что более половины из них находится в устойчивом финансовом положении и выше среднего. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

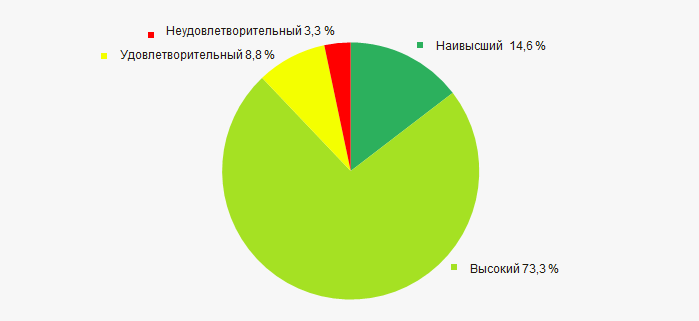

Подавляющей части компаний ТОП-1000 присвоен наивысший или высокий Индекс платежеспособности Глобас, что свидетельствует об их способности своевременно и в полном объеме погашать свои долговые обязательства (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасИндекс промышленного производства

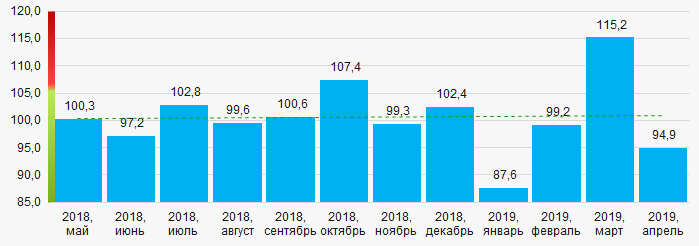

По сведениям Федеральной службы государственной статистики, в Белгородской области в течение 12 месяцев 2018 - 2019 годов наблюдается тенденция к росту показателей индекса промышленного производства (Рисунок 14). При этом средний показатель индекса от месяца к месяцу составил 100,5%.

Рисунок 14. Индекс промышленного производства в Приморском крае в 2018 - 2019 годах, месяц к месяцу (%)

Рисунок 14. Индекс промышленного производства в Приморском крае в 2018 - 2019 годах, месяц к месяцу (%)По тем же сведениями доля предприятий Белгородской области в объеме выручки от продажи товаров, продукции, работ, услуг в целом по стране за 2018 год составила 0,85%.

Вывод

Комплексная оценка деятельности крупнейших предприятий реального сектора экономики Белгородской области, учитывающая основные индексы, финансовые показатели и коэффициенты, свидетельствует о преобладании положительных тенденций (Таблица 1).

| Тенденции и факторы оценки ТОП-1000 | Удельный вес фактора, % |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  -10 -10 |

| Уровень концентрации капитала |  -10 -10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли компаний |  10 10 |

| Рост / снижение средних размеров чистого убытка компаний |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  -10 -10 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  -10 -10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в регионе по объему выручки более 22% |  -10 -10 |

| Региональная концентрация |  10 10 |

| Финансовое положение (наибольшая доля) |  10 10 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Индекс промышленного производства |  10 10 |

| Среднее значение удельного веса факторов |  0,7 0,7 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)

Топ-10 самых дорогих компаний России по рыночной капитализации

На российском рынке акций появились позитивные новости: Индекс МосБиржи в июне 2019г. несколько раз обновлял исторический максимум и приблизился к значению в 2800 пунктов. Общая капитализация компаний на 14 июня достигла 663 млрд долл. или 40% ВВП.

Капитализация – суммарная рыночная (биржевая) стоимость всех акций компании на определённую дату.

ПАО Газпром является самой дорогой компанией России с рыночной капитализацией 84,1 млрд долл., причем стоимость монополии за год увеличилась почти на 70% (см. таблицу 1). Главным импульсом, толкнувшим котировки вверх, стал пересмотр дивидендов за 2018 г. в большую сторону: с 10,43 руб. до 16,61 руб. на акцию, что превысило ожидания акционеров.

Неплохую динамику показывают ценные бумаги и других участников рэнкинга.

Если рассмотреть отечественный фондовый рынок в глобальном масштабе, то несмотря на существенный рост можно отметить ряд негативных аспектов, определяющих его специфику:

- Совокупная капитализация российских компаний в валютном выражении до сих пор не превысила 100% от ВВП, как это было в 2007-2008 гг. Иными словами, Россия – единственная крупная страна, не нарастившая национальный капитал за последнее десятилетие.

- Вложения в акции не пользуются массовым спросом не только у иностранных инвесторов, но и у внутренних. Ни компании, ни граждане не рассматривают ценные бумаги как инструмент сохранения и приумножения капитала.

- Фондовый рынок РФ ограничен всего двумя десятками ликвидных бумаг, большинство из которых – госкомпании топливно-энергетического комплекса.

- Российские компании очень недооценены. Например, капитализация Microsoft на текущий момент превышает 1 трлн долл., что делает ее самой дорогой компанией в мире - это в 1,5 раза больше, чем капитализация всего фондового рынка РФ. При этом, стоимость активов Газпрома за 2018 г. составили 299,5 млрд долл., у Microsoft – 258,9 млрд долл. Таким образом, активы Газпрома превышают рыночную капитализацию в 3,6 раза, а капитализация Microsoft больше, чем стоимость принадлежащих ей активов в 3,9 раза.

| Ранг | Компания | Капитализация на 14.06.2019 г., млрд долл. США | Капитализация на 15.06.2018 г. млрд долл. США | Прирост (снижение) капитализации,% | Сфера деятельности |

| 1 | ПАО ГАЗПРОМ | 84,1 | 50,0 | 68,2 | ТЭК |

| 2 | ПАО СБЕРБАНК | 79,1 | 69,3 | 14,1 | Банки |

| 3 | ПАО НК РОСНЕФТЬ | 66,3 | 62,3 | 6,4 | ТЭК |

| 4 | ПАО НОВАТЭК | 60,8 | 37,4 | 62,6 | ТЭК |

| 5 | ПАО ЛУКОЙЛ | 59,6 | 52,9 | 12,7 | ТЭК |

| 6 | ПАО ГМК НОРИЛЬСКИЙ НИКЕЛЬ | 35,4 | 26,9 | 31,6 | Металлургия |

| 7 | ПАО ГАЗПРОМ НЕФТЬ | 28,9 | 23,5 | 23,0 | ТЭК |

| 8 | ПАО ТАТНЕФТЬ ИМ. В.Д. ШАШИНА | 25,6 | 21,7 | 18,0 | ТЭК |

| 9 | ПАО НОВОЛИПЕЦКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ | 16,8 | 15,5 | 8,4 | Металлургия |

| 10 | ПАО СЕВЕРСТАЛЬ | 14,4 | 13,4 | 7,5 | Металлургия |