Внешнеторговый оборот России сокращается

Острая геополитическая обстановка вокруг событий на Украине привела к обострению отношений России с западными странами, прежде всего США и ЕС, что выразилось в применении обоюдной политики санкций. Финансовые и товарные ограничения уже начали сказываться негативным образом на динамике внешнеторгового оборота РФ.

Объем внешней торговли России за январь – август 2014 г. составил 520,6 млрд долл., что меньше на 4,4% аналогичного периода прошлого года (544,5 млрд долл.), причем сокращение взаимного товарооборота со странами ЕС было еще существеннее – 5,7%.

Из всего оборота в денежном выражении, на долю импорта приходится 189,1 млрд долл. (36,3%), экспорта – 331,4 млрд долл. (63,7%). Таким образом, положительное сальдо торгового баланса составило 142,3 млрд долл., увеличившись на 3,7% к уровню января-августа 2013г. На увеличение сальдо повлияло, прежде всего, сокращение объема импорта за восемь месяцев этого года на 7,1%, при снижении экспорта на 2,8%.

Несмотря на санкции западных стран и продуктовое эмбарго, введенное нашей страной 7 августа против ЕС, США и ряда других государств (под запрет попали продуктовые товары, в том числе фрукты, которые в общем объеме импорта занимают всего 2%), Европейский союз остается основным внешнеторговым партнёром РФ: 28 стран экономического блока в сумме образуют 49,3% нашей торговли (256,2 млрд долл. за январь-август 2014 г.); Россия же для ЕС является третьим по значимости партнёром после США и Китая.

| № | Страна |

Внешнеторговый оборот за январь-август 2013г., млн долл. | Внешнеторговый оборот за январь-август 2014г., млн долл. | Изменение, % | Доля страны в общем обороте |

|---|---|---|---|---|---|

| 1 | Китай | 57 138,1 | 57 161,0 | 0,0 | 11,0 |

| 2 | Нидерланды | 50 602,8 | 51 620,1 | 2,0 | 9,9 |

| 3 | Германия | 47 694,5 | 44 610,2 | -6,5 | 8,6 |

| 4 | Италия | 35 151,6 | 33 920,6 | -3,5 | 6,5 |

| 5 | Украина | 24 637,1 | 21 767,2 | -11,6 | 4,2 |

| 6 | Япония | 21 173,2 | 20 555,9 | -2,9 | 3,9 |

| 7 | Соединенные Штаты Америки | 17 397,2 | 20 320,0 | 16,8 | 3,9 |

| 8 | Турция | 20 837,9 | 20 087,5 | -3,6 | 3,9 |

| 9 | Беларусь | 23 202,1 | 18 854,0 | -18,7 | 3,6 |

| 10 | Республика Корея | 15 861,6 | 18 332 ,8 | 15,6 | 3,5 |

Что касается отдельных стран (табл. 1), то Китай по итогам восьми месяцев удерживает первое место во взаимной торговле с РФ, суммарный денежный оборот достиг 57,2 млрд долл. Несмотря на санкции и угрозы сократить сотрудничество, США за анализируемый период нарастили объём торговли с нашей страной почти на 16,8%, до 20,3 млрд долл., что является самым большим приростом среди ТОП-10 стран-партнёров; также хорошая динамика наблюдается в увеличении торговли с Южной Кореей – на 15,6%.

Наибольшее падение объемов торговли было зафиксировано с Республикой Беларусь (-18,7%) и Украиной (-11,6%). Следует сказать, что кризисная ситуация на Украине далека от завершения, ратификация договора об ассоциации с ЕС приведёт к тому, что Россия будет вынуждена ввести пошлины на украинскую продукцию. Остановка поставок газа, взаимные дополнительные санкции, разрушенная инфраструктура Донбасса, общее падение промышленного производства вызовут еще большее снижение торговли с нашим соседом уже в ближайшей перспективе. Украина рискует полностью разрушить все связи и лишиться российского рынка, для которой он является основным.

Падение торговли с Белоруссией во много объясняется тем, что поставки украинской продукции осуществлялись, в том числе, через эту страну.

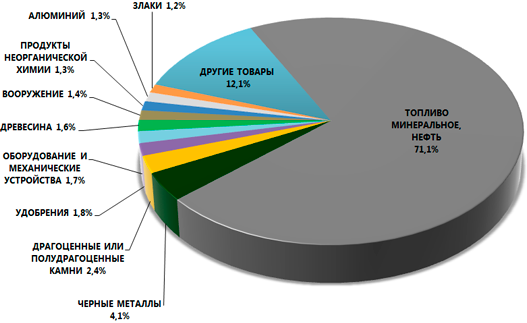

Товарная структура нашего экспорта (рис. 1) по-прежнему состоит в основном из минеральных ресурсов – 71,1% всего товарооборота в январе-августе 2014 г. (235,6 млрд долл.). Из ТОП-10 товарных позиций (табл. 2) больше всего увеличился экспорт злаков – на 80,1% в денежном выражении, что связано с хорошим урожаем зерна. Экспорт основного ресурса – нефти и газа уменьшился на 2,7%.

Рисунок 1. Товарная структура экспорта в январе-августе 2014г, % в общем объеме в денежном выражении

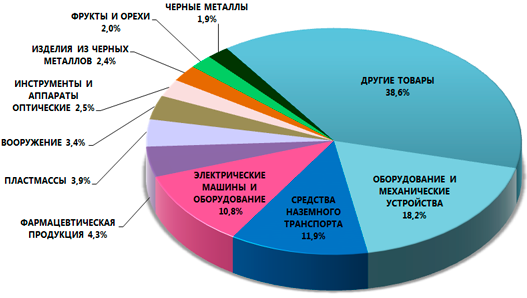

Рисунок 2. Товарная структура импорта в январе-августе 2014г, % в общем объеме в денежном выражении

Товарная структура импорта (рис. 2) более диверсифицирована: 18,2% денежного оборота приходится на машины и оборудование (34,4 млрд долл.), 11,9% - средства наземного транспорта (в т. ч. автомобили), 10,8% - электрические машины и оборудование.

| № | Наименование статьи экспорта | Объем торговли, млн долл. | Изменение, % | Наименование статьи импорта | Объем торговли, млн долл. | Изменение, % |

|---|---|---|---|---|---|---|

| 1 | Топливо Минеральное, Нефть | 235 558,9 | -2,7 | Оборудование и механические устройства | 34 449,7 | -7,1 |

| 2 | Черные Металлы | 13 473,3 | 2,2 | Средства наземного транспорта | 22 512,5 | -15,5 |

| 3 | Жемчуг, Драгоценные или полу-драгоценные камни | 8 104,9 | -10,1 | Электрические машины и оборудование | 20 478,9 | -5,3 |

| 4 | Удобрения | 5 855,3 | -8,4 | Фарма-цевтическая продукция | 8 223,2 | -10,1 |

| 5 | Оборудование и механические устройства | 5 576,5 | 7,8 | Пластмассы | 7 331,5 | -3,3 |

| 6 | Древесина | 5 189,3 | 10,6 | Вооружение | 6 523,9 | 56,6 |

| 7 | Вооружение | 4 580,1 | -28,0 | Инструменты и аппараты оптические | 4 771,5 | -15,2 |

| 8 | Продукты неорганической химии | 4 438,7 | -13,7 | Изделия из черных металлов | 4 482,0 | -17,7 |

| 9 | Алюминий | 4 410,1 | -9,3 | Фрукты и орехи | 3 729,6 | -9,4 |

| 10 | Злаки | 4 017,8 | 80,1 | Черные металлы | 3 623,6 | -11,2 |

Санкции, введённые против нашей страны, негативно отразились в торговле с нашим главным партнёром – ЕС, который уже начал заявлять о возможной отмене части ограничительных мер. Ответные шаги со стороны России привели к тому, что Европа теряет огромный рынок, который смогут в краткосрочной перспективе заполнить поставщики из стран Азии и Латинской Америки. Вследствие этого, дефицита, либо катастрофического снижения поставок той или иной товарной продукции ожидать не следует, рынок быстро перестроится и стабилизируется.

Логистическая сложность доставки североамериканского сланцевого газа на европейский континент и крайне нестабильная ситуация в Северной Африке и на Ближнем Востоке, сводит на нет планы ЕС по отказу от российских энергоносителей – основной статьи доходов нашего экспорта.

ЦБ грозит пожизненной дисквалификацией топ-менеджерам обанкротившихся негосударственных пенсионных фондов и страховых компаний

Центральный банк РФ (ЦБ РФ) предлагает распространить механизм пожизненной дисквалификации на топ-менеджеров обанкротившихся страховых компаний и негосударственных пенсионных фондов (НПФ).

Напомним, что в начале сентября текущего года представители комитета по бюджету и финансовым рынкам Совета Федерации (СФ) выступили с инициативой пожизненно запретить руководителям лопнувших банков занимать ключевые посты в действующих банках. Таким способом чиновники надеются искоренить достаточно распространенную практику, когда, так называемый, «криминальный менеджмент» переходит из одного банка в другой.

На сегодняшний день официальных правил дисквалификации нет. Однако согласно инструкции ЦБ № 109-И российские банки обязаны согласовывать с главным регулятором кандидатуру своего руководителя, его заместителей и членов правления, главного бухгалтера и их заместителей. При согласовании лиц ЦБ использует «черный список банкиров», которым и грозит пожизненный запрет на профессию. Процесс согласования длится месяц, при этом регулятор может как отказать в утверждении на должность лица из черного списка, так и разрешить.

Как правило, в черный список ЦБ попадают руководители, заподозренные в причастности к банкротству, выводу активов из банка, фальсификации отчетности и других серьезных нарушениях. По данным ЦБ на июнь 2014 года, в черном списке состоит 2828 человек, для сравнения в 2013 году в список входило 2745 фамилий.

В то же время чиновники отмечают, что, несмотря на контроль со стороны ЦБ, некоторым удается обойти данную процедуру. По мнению экспертов, если предложенная инициатива будет закреплена в законе, то банки не пойдут на подобные нарушения, чтобы не рисковать лицензией.

Представители ЦБ поддержали инициативу СФ, но высказались за то чтобы вводить пожизненную дисквалификацию только для тех руководителей, которые довели до банкротства не один банк.

Вместе с тем, ЦБ предлагает использовать накопленный опыт предотвращения участия недобросовестных банкиров в руководстве и контроле над банками для других финансовых организаций, прежде всего для НПФ и страховых компаний. При этом, также как и в случаях с банками регулятор предлагает вводить пожизненную дисквалификацию только в случае повторного доведения организации до банкротства.

В Центробанке также заверили, что черных списков руководителей страховых компаний и НПФ не ведут, но информация, полученная ЦБ в рамках контрольно-надзорных мероприятий, изучается и учитывается при принятии решения.

При этом в ведомстве пока не приняли окончательного решения по механизму назначения глав страховых компаний. Сейчас процедура согласования Центробанком кандидатов на руководящие должности в страховых компаниях в отличие от банков и НПФ носит уведомительный характер.