ТОП-1000 грузовых автомобильных компаний

В 2021 г. из-за с дефицита морских судов и контейнеров возникли сложности в перемещении товаров из Китая в Европу. Часть грузопотока переключилась на автомобильный транспорт, что привело к удорожанию перевозок из Приморья в европейскую часть России. Итоги 2021 г. позднее покажут насколько эта ситуация могла повлиять на положение дел в отрасли в целом, где в период 2011 - 2020 гг. наблюдались положительные тенденции развития.

Среди которых: наращивание размеров чистых активов и выручки, значительная доля малых предприятий в общем объеме выручки, высокий уровень конкуренции, рост рентабельности инвестиций.

Наиболее значимой негативной тенденцией является рост чистых убытков за последние пять лет.

Для анализа деятельности в данной сфере Информационным агентством Credinform Системе Глобас были отобраны крупнейшие по объему годовой выручки за последние имеющиеся в органах государственной статистики и Федеральной налоговой службы отчетные периоды (2015 – 2020 гг.) компании, занимающиеся перевозками грузов наземным транспортом (ТОП-1000).

Чистые активы - показатель, отражающий реальную стоимость имущества предприятия, рассчитывается ежегодно как разность между активами на балансе предприятия и его долговыми обязательствами. Показатель чистых активов является отрицательным (недостаточность имущества), если задолженность предприятия превышает стоимость его имущества.

Крупнейшей компанией отрасли по размеру чистых активов является ООО ГАЗПРОМНЕФТЬ - СНАБЖЕНИЕ, ИНН 5501072608, Омская область. В 2020 г. чистые активы составляли почти 5,8 млрд руб.

Наименьшим размером чистых активов в ТОП-1000 обладало ООО ВСФ ЛОГИСТИК, ИНН 5009061039, Московская область, признано несостоятельным (банкротом) и в отношении него 06.03.2020 открыто конкурсное производство. Недостаточность имущества в 2020 г. выражалась отрицательной величиной -378 млн руб.

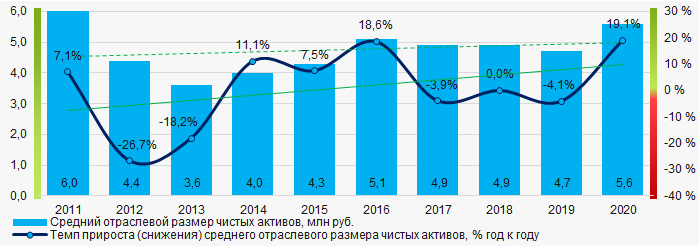

За десятилетний период средние отраслевые показатели размеров чистых активов и темпов их прироста имеют тенденции к увеличению (Рисунок 1).

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2011 - 2020 гг.

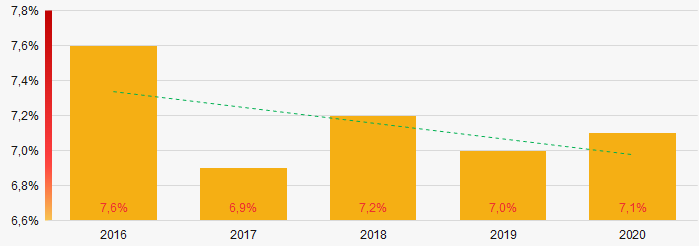

Рисунок 1. Изменение средних отраслевых показателей размера чистых активов в 2011 - 2020 гг.Доли компаний с недостаточностью имущества в ТОП-1000 в течение пяти лет имели позитивную тенденцию к снижению. (Рисунок 2).

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 - 2020 гг.

Рисунок 2. Доли компаний с отрицательными значениями чистых активов в ТОП-1000 в 2016 - 2020 гг.Выручка от реализации

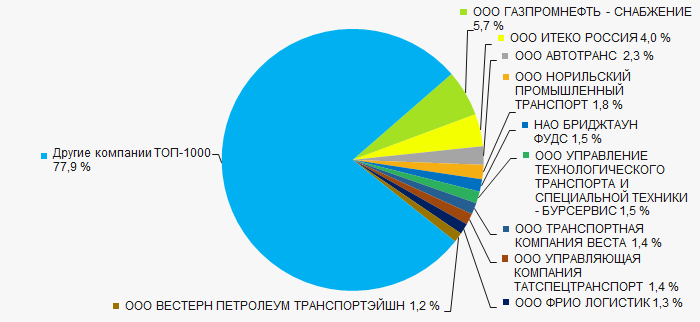

Объем выручки десяти ведущих компаний в 2020 г. составил 22% от суммарной выручки компаний ТОП-1000. (Рисунок 3). Это свидетельствует об относительно высоком уровне конкуренции в отрасли.

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000

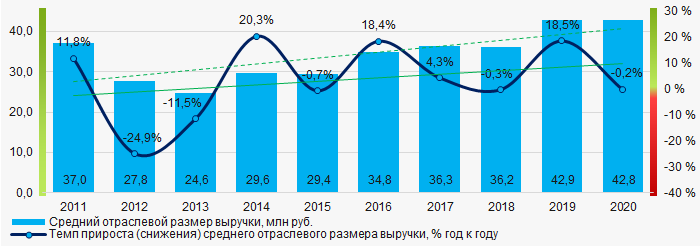

Рисунок 3. Доли участия компаний ТОП-10 в суммарной выручке 2020 г. ТОП-1000В течение десяти лет средние отраслевые показатели объемов выручки увеличиваются и темпы их прироста год к году увеличиваются. (Рисунок 4).

Рисунок 4. Изменение средних отраслевых показателей объемов выручки в 2011 – 2020 гг.

Рисунок 4. Изменение средних отраслевых показателей объемов выручки в 2011 – 2020 гг.Прибыль и убытки

Крупнейшей компанией ТОП-1000 по размеру чистой прибыли в 2020 г. является ООО ВЕСТЕРН ПЕТРОЛЕУМ ТРАНСПОРТЭЙШН, ИНН 7705486752, г. Москва. Прибыль составила 1,1 млрд руб.

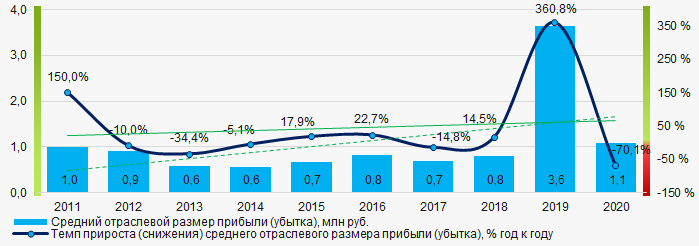

За десятилетний период показатели средних отраслевых размеров прибыли и темпов их прироста от года к году имеют тенденции к росту. (Рисунок 5).

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2012 - 2020 гг.

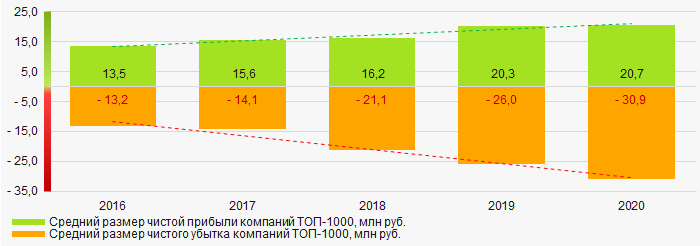

Рисунок 5. Изменение средних отраслевых показателей прибыли (убытка) в 2012 - 2020 гг.За пятилетний период средние отраслевые значения показателей чистой прибыли имеют разнонаправленные тенденции к увеличению. (Рисунок 6).

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.

Рисунок 6. Изменение средних значений показателей чистой прибыли и чистого убытка компаний ТОП-1000 в 2016 – 2020 гг.Основные финансовые коэффициенты

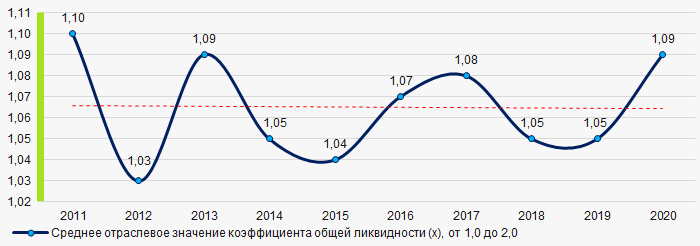

За десятилетний период средние отраслевые показатели коэффициента общей ликвидности находились в интервале рекомендуемых значений - от 1,0 до 2,0, с тенденцией к некоторому снижению. (Рисунок 7).

Коэффициент общей ликвидности (отношение суммы оборотных средств к краткосрочным обязательствам) - показывает достаточность средств организации для погашения своих краткосрочных обязательств.

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2011 - 2020 гг.

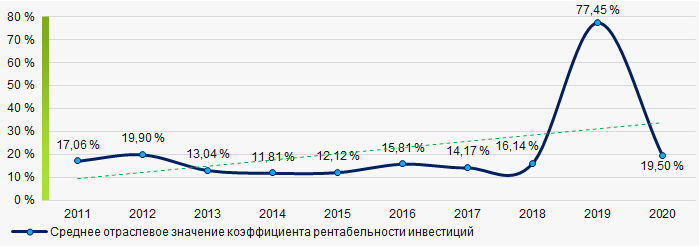

Рисунок 7. Изменение средних отраслевых значений коэффициента общей ликвидности в 2011 - 2020 гг.В течение десяти лет, средние отраслевые показатели коэффициента рентабельности инвестиций демонстрировали тенденцию к росту. (Рисунок 8).

Коэффициент рассчитывается как отношение чистой прибыли к сумме собственного капитала и долгосрочных обязательств и демонстрирует отдачу от вовлеченного в коммерческую деятельность собственного капитала и долгосрочно привлеченных средств организации.

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2011 - 2020 гг.

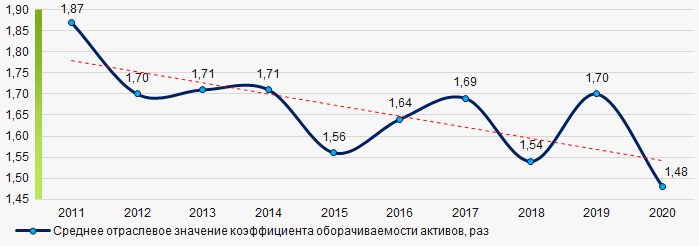

Рисунок 8. Изменение средних отраслевых значений коэффициента рентабельности инвестиций в 2011 - 2020 гг.Коэффициент оборачиваемости активов - рассчитывается как отношение выручки от реализации к средней величине совокупных активов за период и характеризует эффективность использования всех имеющихся ресурсов, независимо от источников их привлечения. Коэффициент показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий прибыль.

За десятилетний период средние отраслевые показатели данного коэффициента деловой активности имели тенденцию к снижению (Рисунок 9).

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2011 - 2020 гг.

Рисунок 9. Изменение средних отраслевых значений коэффициента оборачиваемости активов в 2011 - 2020 гг.Малый бизнес

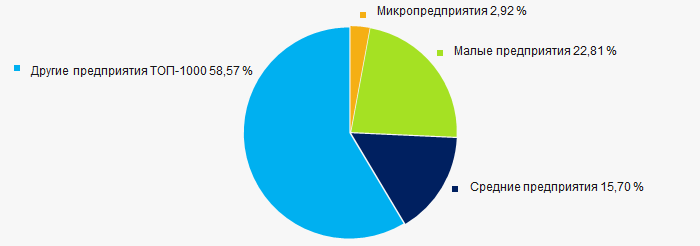

86% компаний ТОП-1000 зарегистрированы в Едином реестре субъектов малого и среднего предпринимательства Федеральной налоговой службы РФ. При этом доля их выручки в общем объеме ТОП-100 в 2020 г. составляет 41%, что в два раза выше средних показателей по стране в 2018 - 2019 гг. (Рисунок 10).

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000

Рисунок 10. Доли выручки субъектов малого и среднего предпринимательства в ТОП-1000Основные регионы деятельности

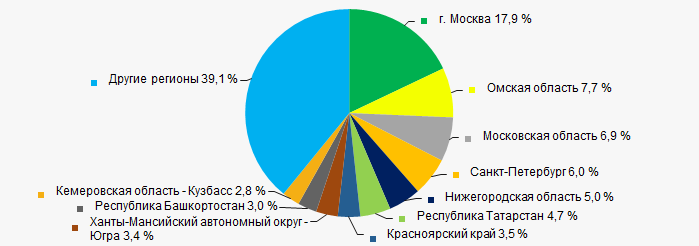

Компании ТОП-1000 зарегистрированы в 78 регионах (89% субъектов РФ) и распределены по территории страны неравномерно. Почти 61% от общего объема выручки 2020 г. компаний ТОП-1000 сосредоточены в десяти регионах (Рисунок 11).

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам России

Рисунок 11. Распределение выручки компаний ТОП-1000 по регионам РоссииСкоринг бухгалтерской отчетности

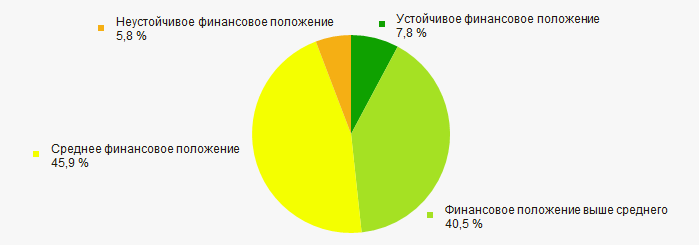

Оценка финансового положения компаний ТОП-1000 показывает, что наибольшая часть из них находится в среднем финансовом положении. (Рисунок 12).

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетности

Рисунок 12. Распределение компаний ТОП-1000 по скорингу бухгалтерской отчетностиИндекс платежеспособности Глобас

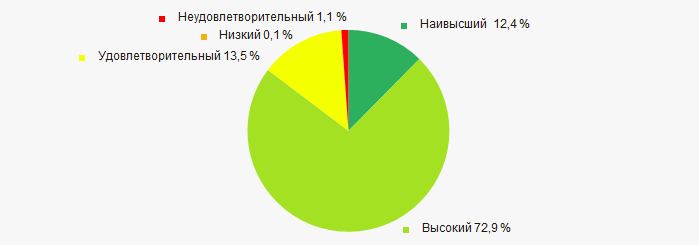

Подавляющей части компаний ТОП-1000 присвоен наивысший и высокий Индекс платежеспособности Глобас. Это свидетельствует об их способности в полной мере отвечать по своим долговым обязательствам (Рисунок 13).

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности Глобас

Рисунок 13. Распределение компаний ТОП-1000 по Индексу платежеспособности ГлобасВывод

Комплексная оценка деятельности крупнейших компаний автомобильного грузового транспорта свидетельствует о преобладании положительных тенденций в их деятельности в период с 2011 по 2020 гг. (Таблица 1).

| Тенденции и факторы оценки | Удельный вес фактора, % |

| Динамика среднего размера чистых активов |  10 10 |

| Темп прироста (снижения) среднего размера чистых активов |  10 10 |

| Рост / снижение доли предприятий с отрицательными значениями чистых активов |  10 10 |

| Уровень монополизации / конкуренции |  10 10 |

| Динамика среднего размера выручки |  10 10 |

| Темп прироста (снижения) среднего размера выручки |  10 10 |

| Динамика среднего размера прибыли (убытка) |  10 10 |

| Темп прироста (снижения) среднего размера прибыли (убытка) |  10 10 |

| Рост / снижение средних размеров чистой прибыли |  10 10 |

| Рост / снижение средних размеров чистого убытка |  -10 -10 |

| Рост / снижение средних значений коэффициента общей ликвидности |  -5 -5 |

| Рост / снижение средних значений коэффициента рентабельности инвестиций |  10 10 |

| Рост / снижение средних значений коэффициента оборачиваемости активов, раз |  -10 -10 |

| Доля малого и среднего бизнеса в объеме выручки более 20% |  10 10 |

| Региональная концентрация |  -10 -10 |

| Финансовое положение (наибольшая доля) |  5 5 |

| Индекс платежеспособности Глобас (наибольшая доля) |  10 10 |

| Среднее значение удельного веса факторов |  5,3 5,3 |

положительная тенденция (фактор),

положительная тенденция (фактор),  отрицательная тенденция (фактор)

отрицательная тенденция (фактор)

Изменения в законодательстве в 2022 году

В 2022 г. вступают в силу Федеральные законы, принятые в прошедшем году и касающиеся раскрытия информации иностранными компаниями, применения единого налогового платежа, контрактной системы в сфере закупок, туристической деятельности.

Федеральным законом от 20.04.2021 №100-ФЗ в Налоговый кодекс РФ с 1 января 2022 г. внесены изменения обязывающие иностранные компании, действующие на территории России, раскрывать сведения о своих участниках, бенефициарах, управляющих, в том числе о косвенном участии физических лиц или публичных компаний, при условии, если доля их прямого или косвенного участия в иностранной организации превышает 5%.

С 1 июля по 31 декабря 2022 г. юридические лица и индивидуальные предприниматели смогут применять единый налоговый платеж. Согласно Федеральному закону от 29.11.2021 №379-ФЗ в этот период будет возможно применение особого порядка уплаты налогов, сборов, страховых взносов, пеней и штрафов, путем перечисления единого налогового платежа на счет Федерального казначейства.

Федеральным законом от 02.07.2021 №360-ФЗ с 1 января 2022 г. внесены существенные изменения в Федеральный закон от 18.07.2011 №223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц» и Федеральный закон от 05.04.2013 №44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд».

Федеральным законом от 24.03.2021 №48-ФЗ внесены изменения в Федеральный закон «Об основах туристской деятельности в Российской Федерации». Согласно принятым поправкам с 1 января 2022 г. в России будет действовать Единый федеральный реестр турагентов, субагентов.

Федеральным законом от 05.04.2021 №64-ФЗ с 1 июля 2022 г. вводится административная ответственность за несоблюдение порядка ведения Единого федерального реестра турагентов.